| نام ارز |

تتر |

| نام انگلیسی |

Tether |

| نماد |

USDT |

| تاریخ راه اندازی |

Mar 2015 |

| آیکن |

|

| آدرس سایت |

https://tether.to |

| قابلیت استخراج |

|

| نوع ارز |

Token |

| تعداد کل |

نامحدود |

| الگوریتم |

|

| کیف پول ها |

Coinpayments |

| صرافی ها |

|

یک تتر معادل تقریبا 1 دلار است

یک تتر معادل تقریبا 1 دلار است

تتر چیست؟ : جامع ترین و واقعی ترین داستان

گزارش صنعت در مورد اینکه تتر چیست: بیشینه تحقیق. وقتی به آن فکر می کنید، چنین چیزی به عنوان یک شکل ثابت از پول وجود ندارد. حتی واحد های پولی فیات مانند دلار آمریکا و یورو مشمول تورم و کاهش قدرت خرید هستند، اما به این دلیل که این نوسانات اغلب کوچک هستند، ما هنوز آن ها را قابلاستفاده می بینیم.

گزارش صنعتی در مورد این که تتر چیست؟

برای ارزهای دیجیتال، نوسانات روزانه تقویت می شوند و آن ها را برای استفاده اصلی غیر عملی میکند. در حالی که نوسانات٬ استفاده از ارزهای دیجیتال به عنوان یک دارایی نظری را افزایش می دهد، کارآیی آن را به عنوان یک وسیله مبادله محدود می کند. ارزهای دیجیتال آن را به رسانه اصلی تبدیل کرد٬ زمانی که به عنوان ابزاری از وب تاریک توسط جاده ابریشم بد نام به کار گرفته شد که بعد از آن تعطیل شد. در آن زمان، دور از گزینه سرمایه گذاری برای سرمایه گذاران خردهفروشی بود، اما به زودی عاشق نوسانات قیمت شدند.

ناگهان، بانکداران و موسسات مالی در سراسر جهان درباره ارزهای دیجیتال٬ نظری داشتند. همه در این باره حرف می زدند. بی ثباتی به عنوان دارایی بالقوه ای که ممکن است یک روز به جریان اصلی تبدیل شود٬ ایجاد شد. با این حال، نوسان می تواند یک شمشیر دولبه باشد. این امر می تواند سرمایه گذاران را به همراه افزایش قیمت ها در نوامبر ۲۰۱۷ در زمانی که قیمت ها از سقف عبور میکنند، جذب کند.

همچنین میتواند منجر به مهاجرت سرمایه گذاران گردد، همان گونه که در سال جاری، بیش از ۵۰ درصد از قیمت نهایی ۱۳۰۰۰ دلاری آن را کاهش داد. اثرات ناخوشایند کاهش قیمت نیز در بازار احساس شده است زیرا حجم معاملات و علاقه در بازار ارزهای دیجیتال را تحت تاثیر قرار می دهد.

برای دیدن آیندهای که در آن ارزهای دیجیتال به صورت روزانه مورد استفاده قرار می گیرند، ناپایداری باید مهار شود، و این جایی است که تتر وارد بازی می شود. تتر یک استیبل کوینی است که در قدرت خریدش به اندازه کافی پایدار است و یا در بیشتر تورم ها٬ به صاحبان انگیزه می دهد تا به جای نگه داشتن توکن ها٬ آن ها را خرج کنند. در سادهترین شکل آن، تتر یک ارز دیجیتال با قیمت ثابت اندازهگیری شده توسط واحد پول فیات در این مورد، دلار آمریکا است.

استیبل کوین هایی مانند تتر برای معاملات روزمره مهم هستند. بدون ثبات، یک فروشنده نسبت به کالاها و خدمات تجاری به علت نوسانات قیمت بدبین است - یکی از دلایلی که چرا ارزهای دیجیتال هنوز به طور گسترده اتخاذ نشده اند. امثال بیت کوین، اتریوم و لایت کوین برای تراکنش هایی که شامل پرداختها به صورت آنلاین هستند، مورد استفاده قرار گرفته اند. با این حال، آنها برای نقل و انتقالات روزانه به علت نوسانات بالا در قیمت، قابل اعتماد نبوده اند.

تتر یک مزیت مقایسه ای را به ارمغان می آورد که پیشینیان آن ها نتوانسته اند به جدول ارزش برای تبدیل ارزش ارزهای فیات به سکه های ارزهای دیجیتال کمک کنند در نتیجه امکان تسهیل تجارت با آنها را فراهم می آورد.

در ابتدای تاسیس این پروتکل، قبل از انتقال از پروتکل لیر اومنی به زنجیره بلوکی لایت کوین. روی زنجیره بلوکی بیت کوین صادر شد. به عنوان پروژه ای که در بازار اصلی ارزهای دیجیتال قرار دارد، تتر در میان ارزهای دیجیتال دارای بالاترین قیمت بازار (حدود ۲ میلیارد دلار آمریکا)٬ رتبه پانزدهم را کسب کرده است.

تتر چیست؟

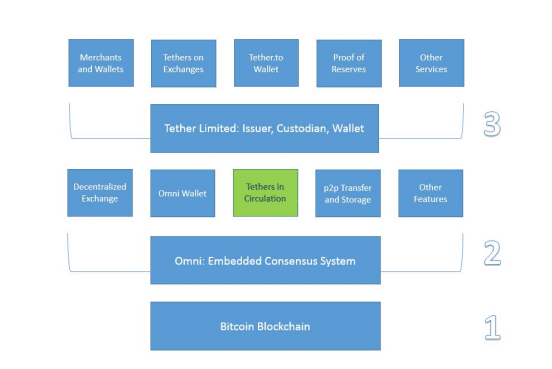

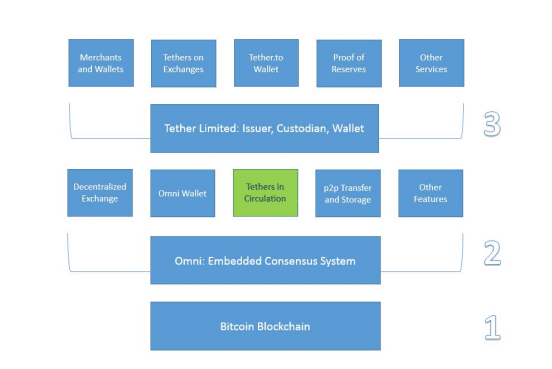

تتر یک استیبل کوین دوگانه است که ارزش آن با ارزش دلار آمریکا و سایر ارزهای فیات ثابت نگه داشته می شود. این یک دارایی ارز دیجیتال است که توسط شرکت تتر با مسئولیت محدود منتشر می شود، و در پروتکل اومنی به عنوان یک توکن بر روی زنجیره بلوکی کار می کند. به عنوان یک قاعده سرانگشتی، هر تراکنش اومنی در یک تراکنش بیت کوین که هش یکسانی را به اشتراک میگذارد٬ ثبت میشود.

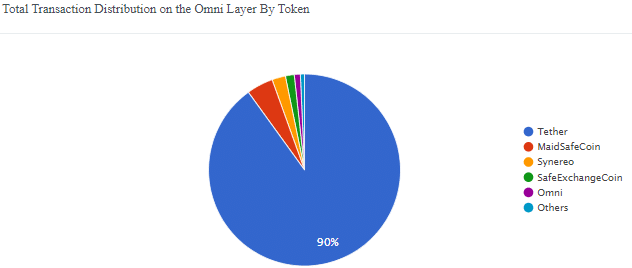

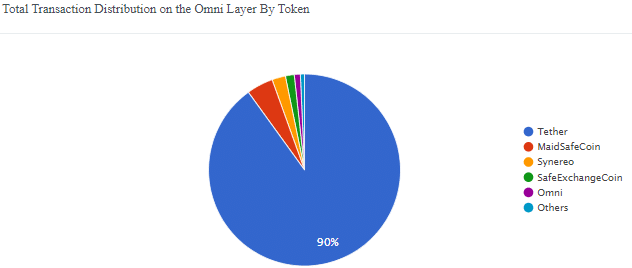

با مقدار بسیار زیادی از توکن هایی که پیش از این در شبکه اومنی منتشر شده اند، تتر سهم لاین را در میان سکه های دیگر که در همان پروتکل با بیش از ۹۰ % تراکنش های اومنی اجرا می کنند، دارد.

تتر محبوبترین استیبل کوین جهان است و حتی به عنوان جایگزین دلار در بازار عمومی مانند بیت فینکس و پولونیکس عمل میکند. با پشتیبانی از دلار آمریکا برای هر تتر صادر شده، مقدار معادل دلار ذخیره می شود.

با این حال، دلار آمریکا از تغییر الگوی بازار جهانی مصون نیست و از این رو در معرض نوسان است.

واردات ارزهای دیجیتال به کاهش نوسانات ارزهای دیجیتال کمک می کند و امکان استفاده از ارزهای دیجیتال به عنوان پول فیات با استفاده کنندگان مایل به این کار را می دهد. بنابراین ارزش آن به معنای تغییر در آن نیست چرا که باید برابر با ۱ $ باشد. یورو نیز یک ارز خارجی است که به دلیل کنترل آن توسط اتحادیه اروپا که درصد زیادی از بازار مالی جهان را کنترل می کند به اثبات رسیده است.

پس از توضیح آن با استفاده از یک ماهیت مناسب، برخی از مزایا برای اتخاذ تتر نسبت به دیگر ارزهای دیجیتال وجود دارد.

تتر انتقال پول نقد واقعی به ارز دیجیتال را تسهیل میکند. با در نظر گرفتن پرداخت های امن ارائه شده از طریق استفاده از زنجیره بلوکی. همچنین تتر سریع تر به ارزهای دیجیتال تبدیل می شود٬ نسبت به فیات معمولی. هم چنین زمانی که بازار در حال کاهش قیمت باشد، تتر نیز موفق به خرید اجناس ارزان تری میشود.

بعد از اینکه آن ها تتر را به تصویب رساندند، تعداد بسیار زیادی از پلت فرم ها با ارزهای دیجیتال کار می کنند. پلت فرم ها در ابتدا فاقد امکانات مالی برای استفاده از دلار آمریکا بودند به جای آن از تتر استفاده کردند و به آن ها اجازه دادند تا بازارهای جدید را باز کنند.

- پشتیبان گیری و بک آپ توانمند

ثبات بازار سرمایه ارزهای دیجیتال از طریق استفاده از تتر به عنوان یک صندوق پشتیبان تضمین شدهاست. مقدار تتر در گردش متناسب با صندوق پشتیبان است.

تتر چگونه عمل می کند؟

با استفاده از یک نسبت یک به یک، شرکت تتر مستقر در هنگکنگ٬ ارزهای فیات را نگه می دارد که متعقدند که برابر با تتر در گردش است. به عبارت دیگر، تتر با مسئولیت محدود بعنوان یک شخص ثالث مورد اعتماد برای داراییها عمل میکند. پیچیدگی در حساب رسی های ارزهای دیجیتال و فیات توسط یک پیادهسازی ساده کاهش می یابد که بر امنیت و شفافیت حسابرسی ها تاثیر نمیگذارد.

تکنولوژی تتر

تتر بر روی پروتکل اومنی کار می کند که یک پلت فرم چند منظوره است که برای تعدادی از دارایی های دیجیتال و واحد پول متصل به زنجیره بلوکی استفاده می شود.

هر USDT ارزش ۱ دلار دارد و می تواند در هر زمانی برای یک دلار از ارز فیات در نظر گرفته شود. این ایده است، اما به این روش کار نمی کند.

در همین راستا، یک مشتری تایید شده که به حساب بانکی کراکن میرود، USDT را با نرخ ۱ دلار به ازای هر تتر دریافت خواهد کرد. کاربران همچنین میتوانند ارزهای دیجیتال خود را با تتر بر روی یک پلت فرم تجاری عوض کنند.

پس از سپرده گذاری به حساب های بانکی محدود تتر با استفاده از ارزهای فیات٬ این شرکت کیف پول کاربر را با تساوی معادل آن معین می کند و کاربر را قادر میسازد تا در هر کاری که ممکن است از تتر استفاده کند. با این حال، از ۱۸ آوریل ۲۰۱۷، تتر برای نشان دادن مشکل با بانکهای تایوانی٬ دریافت سپرده ها از صرافی را متوقف کرده است.

سوالاتی در خصوص تتر وجود دارد که به عنوان یک شبکه امن و یک سیستم غیر متمرکز توصیف شده است. با نگاهی به مکانیزم عملیات آن، مشخص است که این سیستم به قابلیت و تمایل تتر برای حفظ ارزش پول وابسته است. فرض کنید که سناریویی که در آن یکی از صرافی ها نمی تواند به ذخایر دلار اختصاصدادهشده به مشتریان که مایل به فروش USDT هستند، دسترسی داشته باشد، بنابراین تتر مسئولیت تامین ارز با دلار آمریکا در چارچوب زمانی مناسب را بر عهده دارد. این امر همچنین تتر را یک سیستم کاملا متمرکز می سازد که در تناقض با آنچه ادعا می کند٬ است.

هدف تتر

هدف اولیه تتر٬ فراهم کردن نقدینگی و ایجاد یک پوشش در برابر نوسانات بازار است. توکن ها در یک فیات ثابت نگه داشته می شوند که به این معنی است که هیچ کاهش ارزش یا نوسانی همانند سایر توکن ها وجود ندارد.

این مساله باعث می شود که استیبل کوین نسبت به ارزهای دیجیتال معمولی ریسک کمتری داشته باشد. ارتباط آن به عنوان جایگزینی برای فیات یک مزیت بزرگ است که نمی تواند توسط بازرگانان و سرمایه گذاران مورد توجه زیاد قرار گیرد. برای بسیاری از سرمایه گذاران، تتر مسیری را برای سرمایهگذاری های خود در زمانی که بازار خشن است فراهم می کند، به خصوص در کشورهایی که تبدیل شدن ارزهای دیجیتال به فیات عذاب آور است.

ثبات قیمت

نوسانات ارزهای دیجیتال زبانزد هستند که به همراه یک عنصر بدنام در نظر گرفته می شود، آنهایی که از این مزیت بهرهمند هستند، اغلب تجار آلت کوین های کوچکتری هستند که به آسانی در بازار سیال موجود نیستند. معمایی از پیچیدگی و خطرات مربوط به خرید یک ارز دیجیتال رایج برای دیگری وجود دارد. شما اهمیت این مشکلات را با بازی کردن در این سناریو در ذهنتان ارزیابی خواهید کرد.

ارتباط بیت فینکس

اتهاماتی مربوط به ارتباط بین بیت فینکس و تتر در رسانهها وجود دارد. هر دو نهاد همان رئیس اجرایی، مدیر ارشد مالی، مدیر ارشد استراتژی و مشاور عمومی را به اشتراک میگذارند. اخیرا مقاله های پارادایس٬ فیلیپ پاتر و جیانکارلو دواسینی را به عنوان کسانی که پشت این شرکت ها بودند تایید کرد و ناظران که بر این روند نظارت داشتند غافلگیر نشدند.

بنابراین، حسابهای جدید تتر بیشتر در بیت فینکس جریان دارد و بنابراین، درک اهمیت این که چرا هر دو شرکت در پی خارج کردن عملیات های فیاتشان از بانک آمریکا و ولز فارگو به عنوان شرکای بانکی هستند، آسان تر می شود.

در نتیجه، بیت فینکس در حال حاضر از مشتریان آمریکایی به عنوان بازاری که تامین مالی آن دیگر به دلار آمریکا تخصیص داده نمیشود، خودداری می کند. در عوض، منحصرا از تتر استفاده می کند.

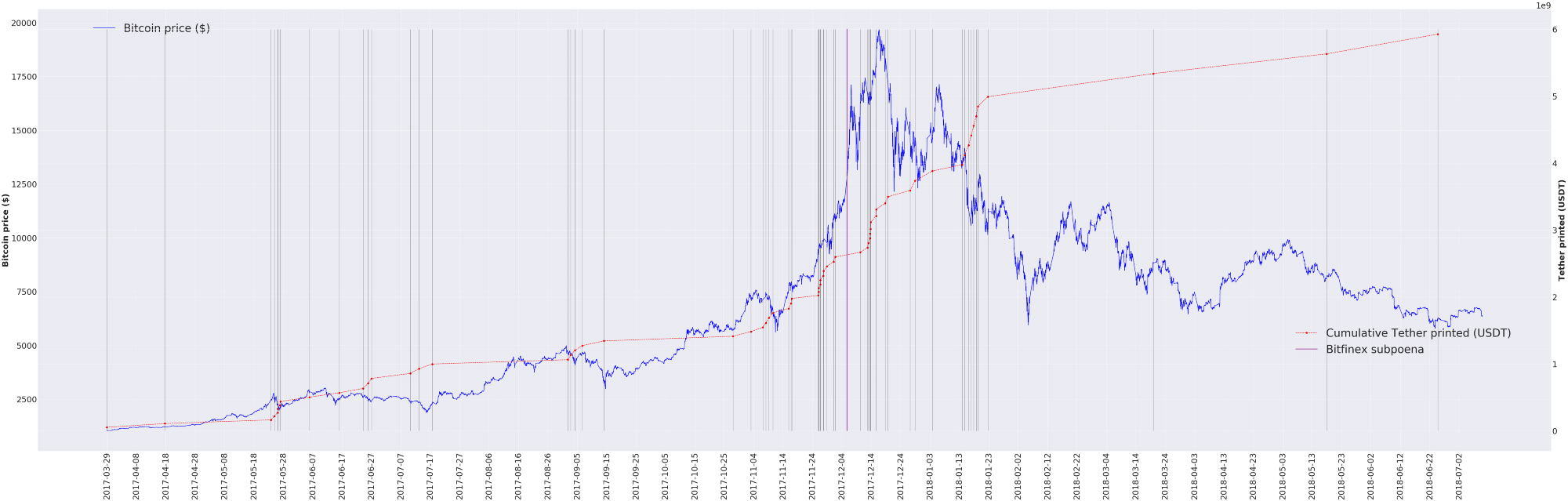

یک مقاله تحقیقاتی عنوان " آیا واقعا بیت کوین از تتر خارج می شود؟ را مطرح کرده است. آن در ژوئن ۲۰۱۸ توسط دو استاد دانشگاه جان ام. گریفین و امین شمس از دانشگاه تگزاس منتشر شد. در این مقاله، استادان در حال روشن کردن نیرو های محرک پشت جهش در بازارهای ارزهای دیجیتال بودند.

محققان استدلال می کنند که بیت فینکس بدون توجه به تقاضا، بازار را با تتر تامین می کند. آن ها این حرکت را مقصر می دانند، که به اعتقاد آن ها تقاضای مصنوعی برای بیت کوین و کاهش قیمت را ایجاد می کند، که مشابه اثر تورم صدور پول بیشتر است. زمانی که قیمت ها کاهش می یابند، آن ها می توانند تتر را به بیت کوین تبدیل کنند، به روشی که بیت کوین را به سمت بالا هل میدهد، مقداری را می فروشند و تتر را دوباره ذخیره می کنند. زمانی که قیمت ها کاهش یافت، آن ها گزینه را به صورت پیش فرض بر باز خرید تتر می یابند، یا آن ها می توانند ادعا کنند که "هک" را تجربه کرده اند تا ناپدید شدن تتر یا دلارهای مربوط به آن را توضیح دهند.

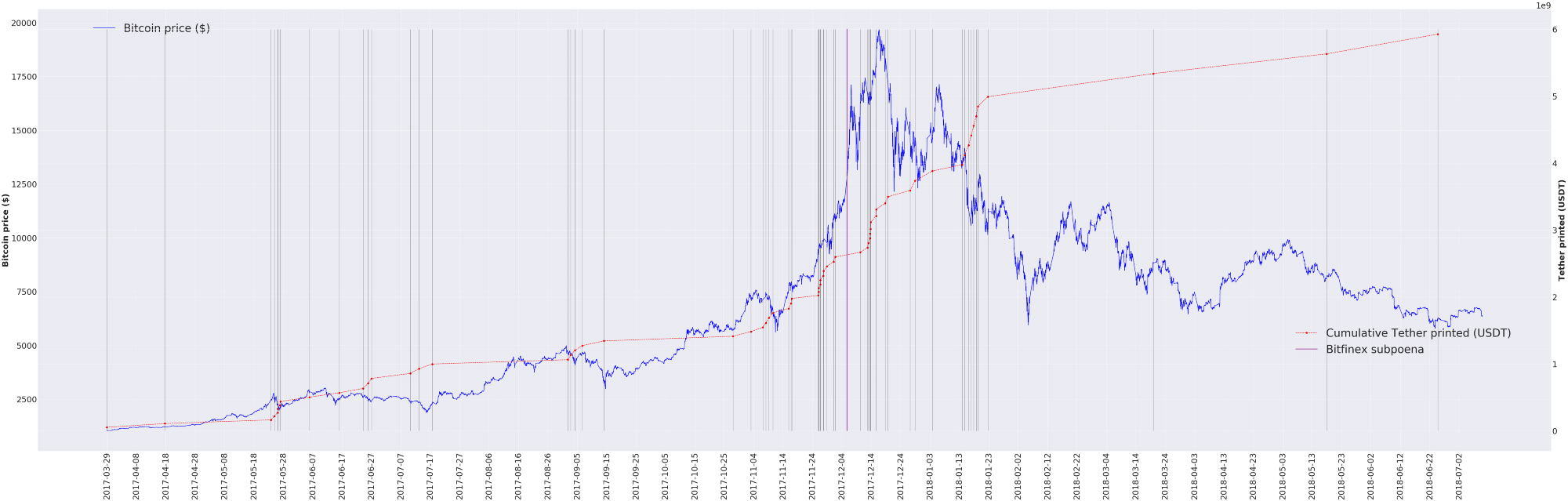

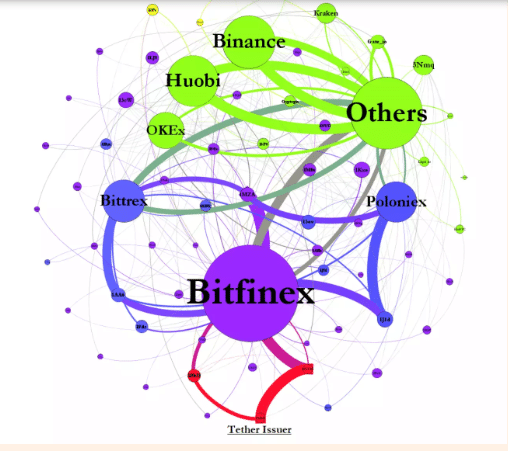

طرح زیر رویدادهای صدور تتر از مارس ۲۰۱۷ تا جولای ۲۰۱۸ نشان می دهد به همراه خط قرمز تجمعی تتر ، موج در قیمت بیت کوین و صدور تتر در ۶ دسامبر ۲۰۱۷. در این نمودار، قیمت بیت کوین به عنوان کندل استیک های ۱ ساعته به دست میآید.

Coinmonks

یکی از استنباطهای این طرح این است که به نظر میرسد که اکثر صدور ها در سراسر نوامبر ۲۰۱۷ تا ژانویه ۲۰۱۸ در حال رخ دادن هستند، درست زمان افزایش و انفجار حباب بیت کوین. گریفین و شمس نتایج را اغلب سازگار با فرضیه دستکاری شده عرضه یافتند، که از طریق آن تتر شرکت کنندگان بازار را تحت فشار قرار می دهد.

این فرضیه توسط جان ام. گریفین منتشر شد که تتر صادر شده است و برای خرید بیت کوین در واکنش به کاهش قیمتها در بازار برای ایجاد یک بازار صعودی نادرست، به چندین صرافی فرستاده شد تا سرمایه گذاران دیگر بتوانند به گروه ها بپیوندند و بیت کوین بیشتری خریداری کنند.

با نقشهبرداری از زنجیره های بلوکی بیت کوین و تتر، ما می توانیم ثابت کنیم که اشخاص مرتبط با صرافی بیت فینکس از تتر برای خرید بیت کوین زمانی که قیمتها کاهش مییابند، استفاده میکنند. چنین فعالیتهایی در حمایت از قیمتها موفق هستند چون قیمت بیت کوین پس از دورههای مداخله افزایش مییابد.

پژوهشگران همچنین توضیح دادند که چگونه تتر مکررا در سراسر شرکت کنندگان اصلی در زنجیره بلوکی منتقل شد. زمانی که آن ایجاد میشود، به بیت فینکس می رود و سپس به خارج از بازارهای ارزهای دیجیتال منتقل می شود.

یکی از یافتههای شگفتانگیز این است که تقریبا هیچ تتر به صادر کننده برای بازخرید باز نمی گردد و چیزی که انتظار میرود در صرافی اولیه بازخرید شود٬ کراکن است که تنها بخش کوچکی از تراکنش ها را حساب میکند.

پژوهشگران همچنین آزمایشی را برای یافتن یک رابطه بین صرافی های اصلی و بین ارزهای دیجیتال برتر انجام دادند.

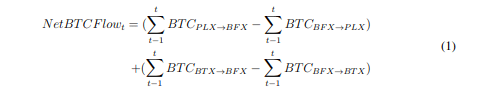

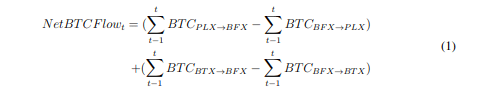

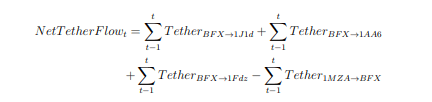

برای پیدا کردن مقدار سرمایه خالص امضا شده و منتقلشده بین دو طرف با تتر، این مطالعه٬ آزمایشی را با استفاده از صرافی های اصلی بیت فینکس (BFX)، پولونیکس (PLX) و بیترکس (BTX) برای نمونه انجام داد. یک معادله برای مقدار خالص بیت کوین و تتر منتقل شده بین صرافی ها در هر دوره نمونه را تعریف کرد.

برای میزان خالص بیت کوین٬ محققان از فرمول زیر استفاده می کنند:

این مطالعه برای تعریف ارزش نسبی قیمت های بیت کوین از تتر استفاده می کند، این مطالعه از ارزش بیت کوین اختصاص داده شده به تتر استفاده می کند تا قیمت بیت کوین را در آن زمان به دست آورد.

صدور تتر

گمانهزنی هایی در مورد نقش تتر در افزایش قیمت بیت کوین وجود داشت که از ۱۱۰۰۰ دلار در ابتدای سال ۲۰۱۸ پیشی گرفت. یکی از افراد برجسته که به این امکان اعتماد داشت خالق لایت کوین، چارلی لی بود. پست توییتر وی در تاریخ ۳۰ نوامبر نوشته شدهاست:

" این ترس وجود دارد که افزایش قیمت اخیر توسط صدور تتری به وقوع پیوسته است که توسط دلار آمریکا در حساب بانکی مورد حمایت قرار نگرفته است."

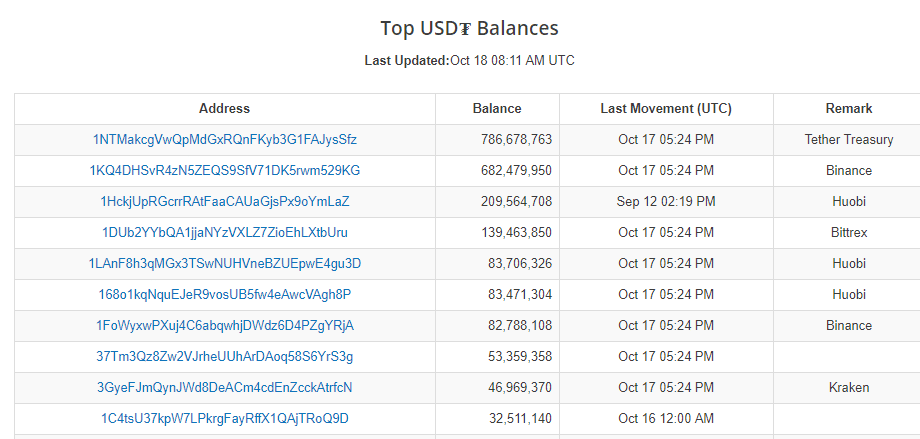

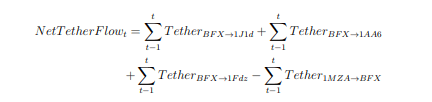

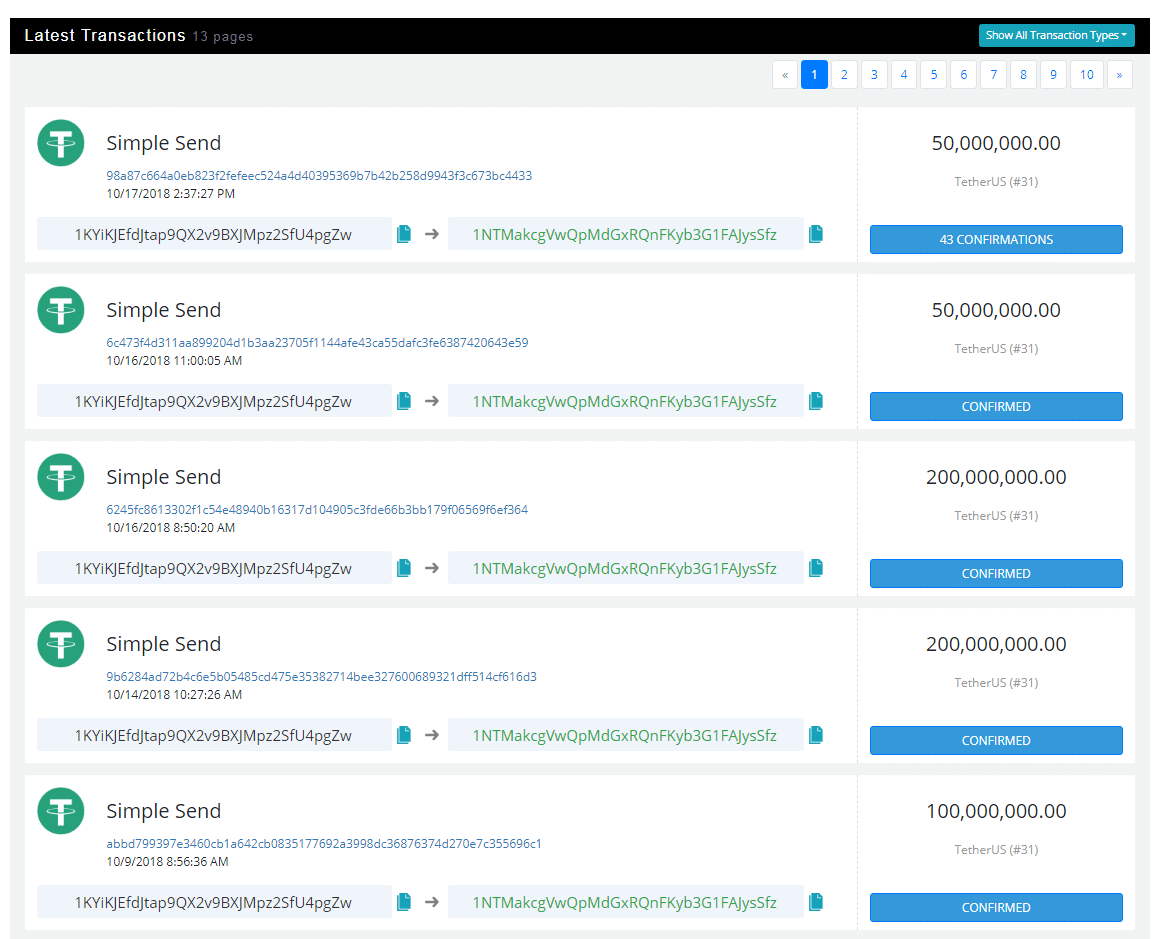

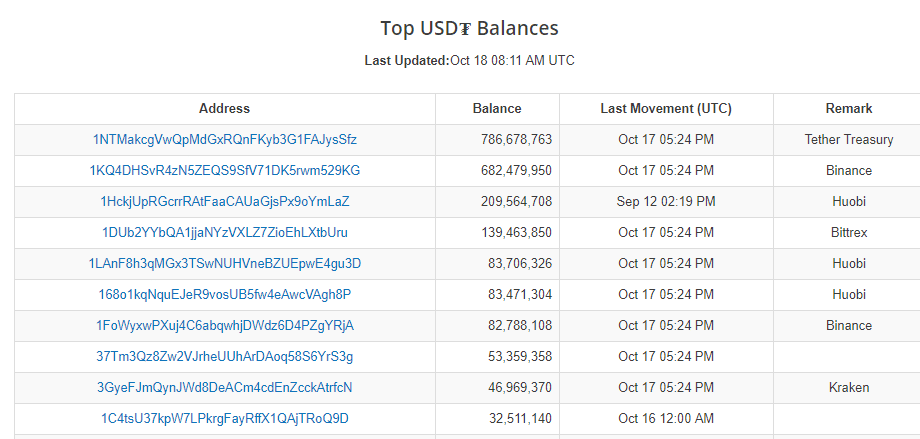

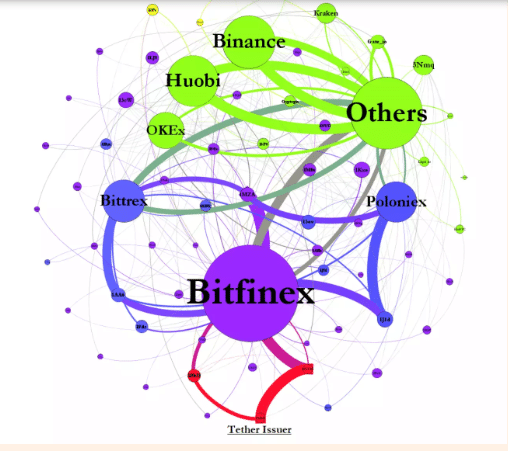

شکل بالا جریان کلی تتر بین صرافی های اصلی را از بلاک جنسیس تا ۳۱ مارس ۲۰۱۸ نشان میدهد. هر تتر به عنوان تراکنشی با سکه دارای آی دی 31 روی لایه اومنی نامگذاری شدهاست.

هویت این صرافی از فهرست غنی تتر بدست آمد و ضخامت یالهای بین این صرافی ها متناسب با اندازه جریان بین دو گره است. انحنای یال ها نشاندهنده جریان تتر از فرستنده به گیرنده است. اندازه هر گره متناسب با جریان ورودی و جریان خروجی برای هر گره است.

نمودار بالا بینش واضحی در ساختار تتر و نحوه انتشار آن ارایه میدهد. همه تترها در محدوده تتر صادر شدند (گره قرمز در پایین) ابتدا به بیت فینکس انتقال داده میشوند.

همه چیز از اینجا شروع میشود قبل از اینکه از طریق شبکه توزیع شود. یکی از جزئیات جالب در این نمودار جریان ورودی به گره تتر اولیه است که توضیح میدهد چرا فروش تتر با پشتوانه شرکت صادر کننده در صرافی به ازای گرفتن دلار آمریکا غیر ممکن است با این ادعا که این شرکت قصد دارد از مزیت رقابتی شدن فعالان بد در پلت فرم جلوگیری کند.

کراکن، گره زرد کوچک در بالای نمودار، برای تجارت جفت ارز دلار - تتر برای سال ۲۰۱۷ به بازار بالفعل تبدیل شد، حتی با اینکه بزرگی جریان تتر به طور قابل توجهی کوچک تر از چیزی بود که برای تجارت تتر با ارزهای دیجیتال دیگر به ویژه بیت کوین ها به صرافی ها فرستاده شد.

یکی دیگر از جزئیات جالب رابطه بین پولونیکس و بیترکس، دو مورد از بزرگترین صرافی ها برای تتر و روابط نزدیک آنها با بیت فینکس از طریق یک جریان حجیم تتر در داخل و خارج از بیت فینکس با استفاده از یک آدرس واسطه است.

تعداد تتر در گردش در فوریه ۲۰۱۷ تقریبا به ۹،۰۰۰ درصد افزایش یافت و از ۲۵ میلیون دلار به بیش از ۲.۸ میلیارد دلار در پایان ژانویه ۲۰۱۸ افزایش یافت. از دسامبر ۲۰۱۷، تتر ۷۷۵ میلیون نفر دیگر را صادر کرد که ۵۲ % افزایش در کل عرضه آن است، درست بعد از تتر و بیت فینکس توسط کمیسیون تجاری آینده کالا (CFTC) در ۶ دسامبر ۲۰۱۷ به دادگاه احضار شد.

مطالعه گریفین و شمس فاش کردند که بیتفینکس ۲.۹۹ میلیارد تتر را تا فوریه ۲۰۱۸ به پولونیکس و بیترکس فرستادهاست، در حالی که این دو صرافی ۱.۸۹ میلیارد را به بیتفینکس بازگردانده اند و مابقی یعنی ۱.۱۱ میلیارد تتر باقیمانده را نگه داشته اند.

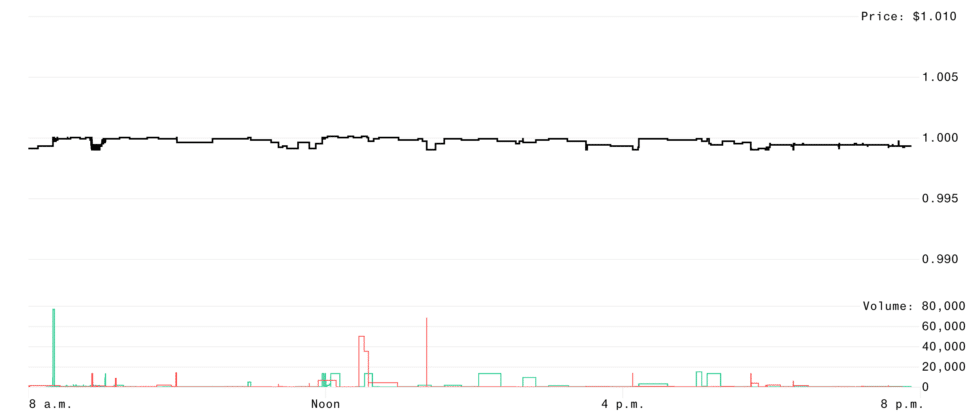

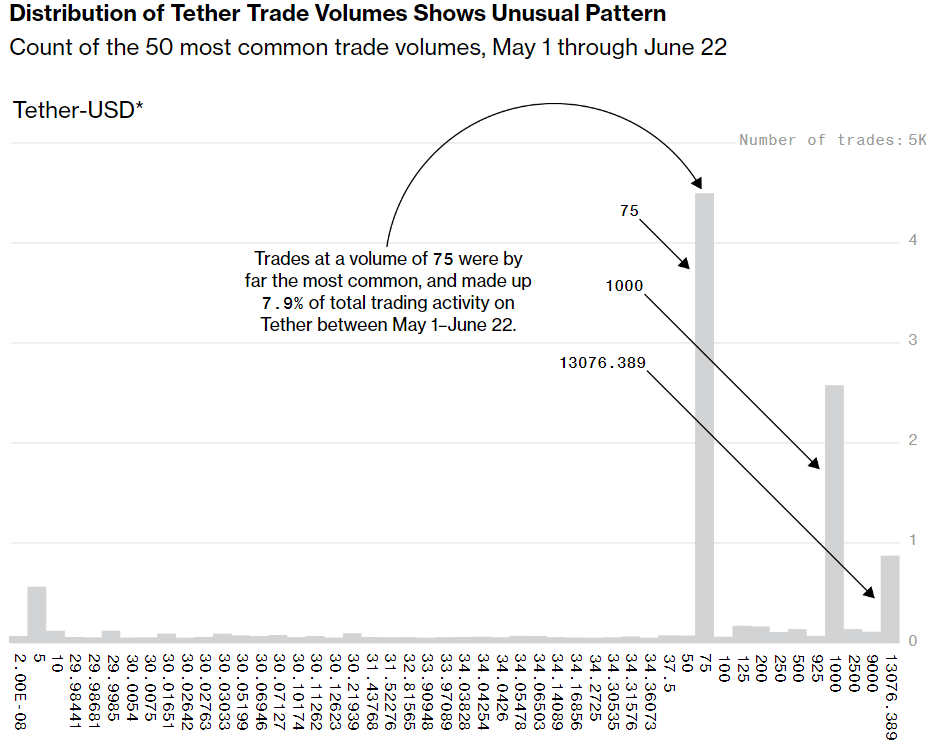

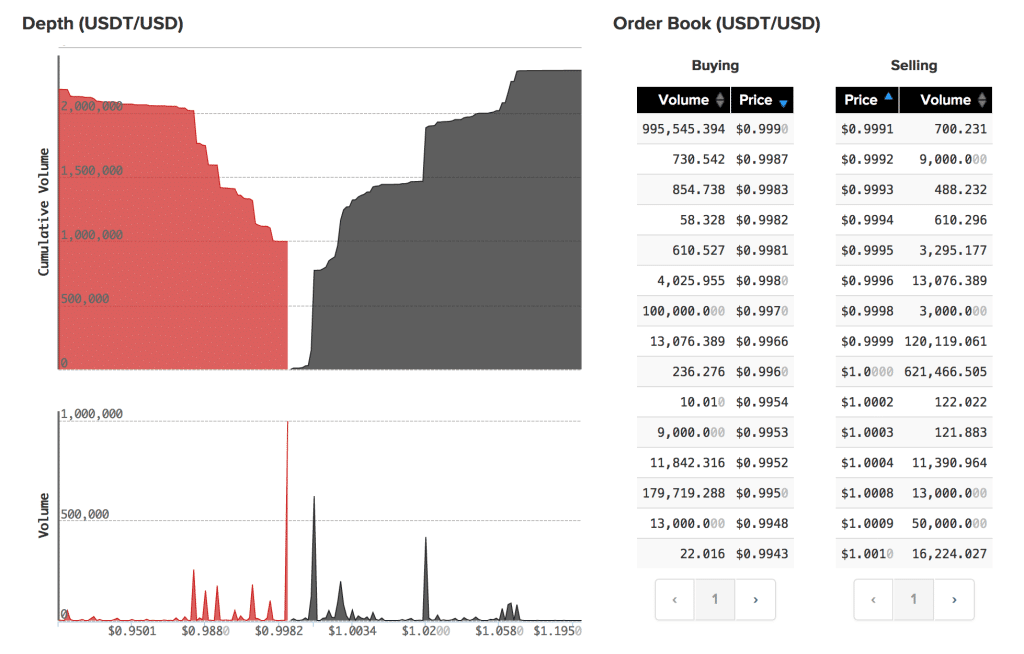

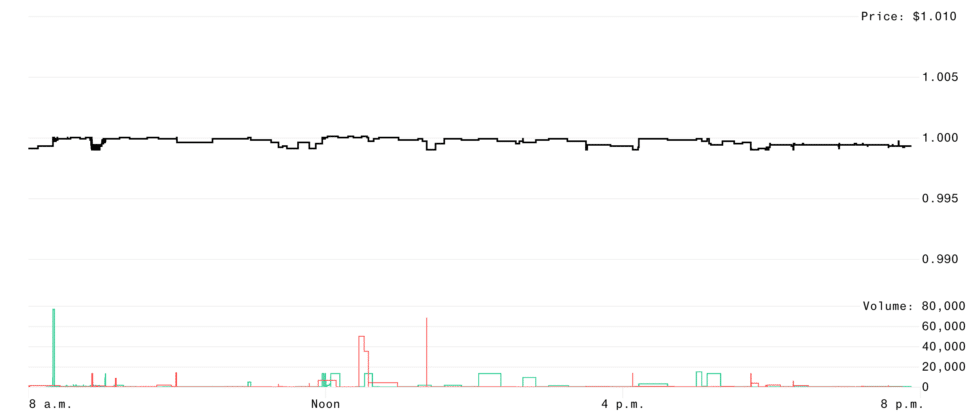

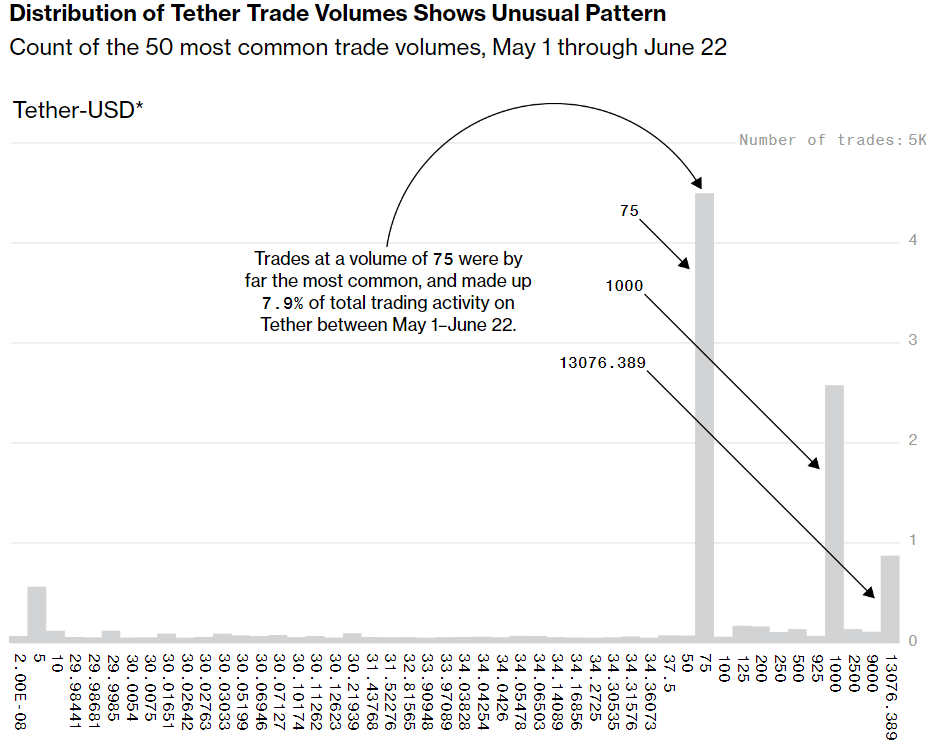

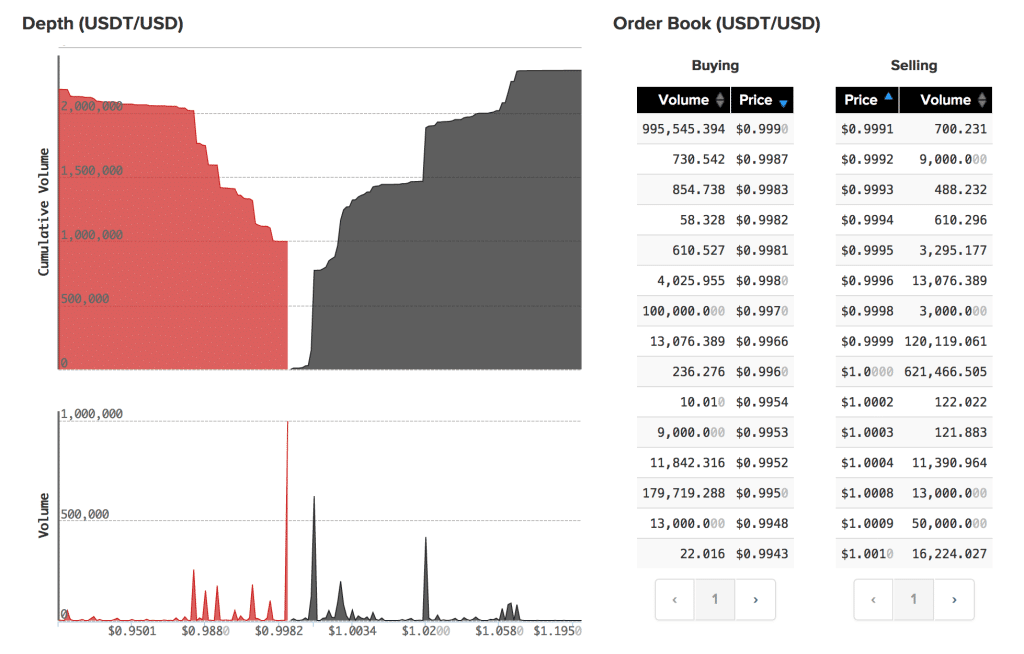

بازار غیرمعمول تتر در کراکن

کراکن، بازار تعیینشده برای تجارت جفت ارزهای دلار آمریکا- تتر بود، حرکتی غیر معمول داشت که باعث بروز هشدارهایی شد. براساس گزارش بلومبرگ با عنوان " ارز دیجیتال تتر منطق را در بازار کراکن تحریک کرده است و باعث بروز هشدارهایی شده است" در ۲۹ ژوئن ۲۰۱۸، قیمت تتر به اقتصاد بازار عرضه و تقاضا واکنش نشان نداد. قیمت تتر با وجود سفارشات بزرگ و کوچک برای خرید یا فروش سکه در تتر بدون تغییر باقی ماند.

نویسندگان این گزارش یک تحلیل بر روی کتاب نظم عمومی کراکن انجام دادند، که بیش از ۵۶،۰۰۰ معامله در پلت فرم دارایی دیجیتال بین ۱ مه تا ۲۲ ژوئن را پوشش دادند. دادهها همچنین با پروفسور دانشگاه نیویورک و رئيس گروه اقتصاد جهانی روزا آبرانتس متز و معاون ارشد پیشین بانک فدرال رزرو مارک ویلیامز به اشتراک گذاشته شد. هر دو اقتصاددانان به این نتیجه رسیدند که در کراکن، طبق گزارش بلومبرگ چیزی در جریان است.

این گزارش یک تجارت برای ۱۳،۰۷۶.۳۸۹ تتر را تاکید کرد که می گوید غیر معمول است چون سایر سفارشات تا پنج رقم اعشار نوشته می شوند. این تجارت به خصوص سه رقم اعشار داشت که آبرانتز متز و ویلیامز مشکوک شدند که می توان آن را به برنامه های تجاری خودکار ربط داد.

کراکن با پست بلاگ خود با عنوان "در تتر: روزنامه نگاران منطق را تحریک کرده اند و باعث بروز هشدار هایی شده اند"، در ۱ جولای ۲۰۱۸ با عنوان قبلی مبارزه است، جایی که در آن غفلت نویسندگان بلومبرگ برای "درک مفاهیم بازار اصلی" مورد توجه قرار گرفت.

کراکن با این استدلال مبارزه کرد و استدلال کرد که مطالعه بلومبرگ در درک ثبات ظاهری تتر که به دلیل ثابت نگه داشته شدن، همان مقدار نوسان را تجربه نمیکند، شکست خورد. این صرافی همچنین این ایده را که پلت فرم آن دستکاری شده بود٬ با بیان اینکه پلت فرم دارایی دیجیتال میکوشد تا "پلت فرمی را راه اندازی کند که برای مصرف کنندگانش باز و منصفانه باشد" از بین برد.

مخالفت ها با ولز فارگو

بیت فینکس به شرکت ولز فارگو در اوایل سال ۲۰۱۷ برای برکنار کردن خود از نقش یک بانک مرکزی بین مشتریان آمریکا و بانکهای تتر در تایوان نیز تصمیم خود را مبنی بر کنارهگیری از خدمات ارائهشده به مشتریان آمریکایی به دلیل هزینه عملیات اعلام کرد. متعاقبا، یک طرح دعوی بر علیه ولز فارگو هم بیت فینکس و هم تتر مطرح شد، اما این پرونده زمانی که به نظر می رسید مباحثات بیشتری می تواند انجام شود٬ پس گرفته شد.

اسناد از طرح دعوی ولز فارگو وجود چهار بانک تایوانی در ارتباط بیتفینکس / تتر را نشان داد. با این حال، سخنگوی بیتفینکس و تتر ران توروسیان٬ از شناسایی بانکهای فعلی شرکت خودداری کردند، مگر اینکه یک توافقنامه غیردولتی توسط خبرنگاران که به دانستن آنها علاقهمند بودند، امضا شود. این پیشنهاد متعاقبا رد شد.

از گزارشهای رسانهها و اسناد منتشر شده آنلاین، بیتفینکس با بانک مرکزی لهستان در اسکرینی ویتسه مرتبط بود، اما اعتبار این اسناد هرگز تایید نشد، چرا که توروسیان از اظهار نظر خودداری کرد.

تلاشها برای تایید اعتبار این اسناد از سوی ولادیسلاو کلازینسکی، مدیر اجرایی بانک، به دلیل قانون مالی لهستان که ورود افراد به داده های مشتری را منع می کند، به یک مانع بزرگ برخورد کرد. با این وجود، از او نقل شده است که ثابت کرده است که شرکت او "به لحاظ مالی" با هیچ شرکت تجاری بیت کوین ارتباط ندارد.

علاوه بر این، مدیریت اجرایی و مکان بیتفینکس و تتر در وب سایت های مربوطه یا در هیچ سند عمومی فاش نشدند.

مقاله های پارادایس

این اسناد به وسیله کنسرسیوم بینالمللی روزنامه نگاران محقق به فارغالتحصیل دانشگاه ییل فیل پاتر به عنوان مدیر تتر و مدیر ارشد استراتژی در بیتفینکس اشاره داشتند. تجربه کار او در مورگان استنلی به عنوان یک تحلیلگر مشتقات قبل از رفتن به شرکت بیر استیرنز آغاز شد. که در آن او بر روی زیر ساخت فناوری و طراحی نرم افزار در واحد خدمات مشتری خصوصی کار می کرد.

در سال ۲۰۱۳، بیتفینکس در هنگکنگ به ثبت رسید، اما بعد از آن نام خود را به شرکت رنرنبی با مسئولیت محدود تغییر داد که توسط اداره ثبت شرکتها در هنگکنگ آشکار شد. جیانکارلو دیواسینی به عنوان یک مدیر در رنرنبی توسط دفتر ثبت شرکتها شناسایی شدهاست. همچنین مقاله های پارادایس٬ او را به عنوان مدیر تتر شناسایی می کند و تاکید بیشتری می کند که هر دو شرکت، نهادهای جداگانهای نیستند، چرا که همه ما این گونه فکر می کنیم و توسط یک گروه از افراد کنترل می شوند.

اظهاراتی از ناامیدی ها

مدیرعامل یک شرکت فنآوری تبلیغاتی در ترکیه٬ اوگوز سدار مشاهده کرد که پس از رکود اقتصادی در قیمت بیت کوین که او در آن سرمایهگذاری کرده بود، منتقل شدن به ارز دیجیتال تتر کار عاقلانه ای است. آرامش او در ابتدا پیپال بود، اما پس از اینکه ترکیه در سال ۲۰۱۷ پیپال را ممنوع کرد، اوضاع به هم ریخت. در ماه نوامبر، درخواست وی برای پرداخت ۱ میلیون دلار تتر، رد شد.

گزیدهای از ایمیلی که برای او فرستاده شد:

" به خاطر مشکلات بانکی به وجود آمده، ما تنها قادر به پردازش درخواست برای تایید مشتریان شرکتی هستیم."

سدار با توجه به این فرض که مورد حمایت ذخایر قرار گرفته بود، میخواست بداند که تتر با چه بانکی همکاری می کند، اما شرکت از فاش کردن بانک خودش امتناع کرد و به جای آن توصیه کرد که با فروش در یکی از صرافی های مشترک که در وب سایت خود فهرست شدهاند، این کار را انجام دهد.

او آن را بررسی کرد و بیش از یک دوازده نام پیدا کرد، اما فقط چند تایی از آنها به سرمایه گذاران پیشنهاد کردند که تتر را برای گرفتن دلار مبادله می کنند. کراکن در میان گزینه های قابل اعتماد بود، اما سردار درباره توانایی آنها برای اداره تجارتش شک داشت.

از آنجا که همه چیز معلوم شد، سردار به دلیل بینظمیهای متعدد که ظاهرا در آن دخیل بودهاست، در نهایت توسط تتر شناسایی شد. سردار تمام این وقایع را برای ایالاتمتحده نقل کرد. بخش خزانهداری و وزارت دادگستری از طریق وب سایت آنلاین در تماس هستند اما هنوز پاسخی دریافت نمیکنند.

منتقدان تاثیرگذار تتر و بیتفینکس٬ هر دو شرکت را به اجرای طرح ذخیره کسری بودجه متهم کردند که در آن ذخایر تنها برابر کسری از بدهی های سپرده بود. که به این معنی است که تتر های بیشتری نسبت به ذخایر مورد تحسین در فیات در نظر گرفته می شوند. به گفته منتقدان، این موضوع از طریق تورم قیمت بیت کوین برای دستکاری در بازار پوشش داده شده است.

علیرغم گزارش مالی تتر که ادعا میکند ذخایر اضافی با لایحه بهداشت و سلامتی اش در سپتامبر ۲۰۱۷ همراه است، منتقدان در مورد این یافتهها تردید دارند. با این حال، این امکان وجود دارد که صرافی بیتفینکس یک مقدار در حدود یک میلیارد دلار داشته باشد و این به اندازه کافی قابل توجه است که پشتوانه تتر باشد.

جدا کردن حقایق از داستان میتواند در مواردی مانند تتر پیچیده باشد. در حالی که این مساله ناتمام مانده است، مورد سردار یک بازتاب ناخوشایند از غیرقابل اعتماد بودن تتر در قابلیت تغییر دلار آمریکا است. این شرکت موظف به ارائه خدمات به مشتریان نیست که ظاهرا از انطباق و پذیرش خارج می شوند.

پس از مشاجره بین ولز فارگو و بیتفینکس در سال ۲۰۱۷، افزایش شدیدی در صدور تتر به وجود آمد. افزایش تقاضا در بیت کوین نیز به عنوان عاملی مورد توجه قرار گرفت که برای تتر در گردش به حساب می آمد.

مخالفت ها پیرامون غیرمتمرکز سازی

در نوامبر ۲۰۱۷، تتر مدعی شد که ۳۰.۹۵ دلار توکن هک شده بوده است. این پست که در ابتدا در وب سایتش منتشر شد پس از آن حذف شد و بعد ها ادعا کرد که در فرآیند بهبود این توکن بودهاست تا اطمینان حاصل شود که آنها به بازار اصلی ارزهای دیجیتال نفوذ نمی کنند. ادعای تتر مبنی بر تمرکز زدایی از آدرس "قرنطینه شده" که در بالا شامل مقدار پول هک شده در محل شرکت می شود، مطرح شده است.

برخورد با رگولاتورهای فدرال ایالات متحده

کمیسیون تجاری آینده کالاهای آمریکا در روز ۶ دسامبر احضاریه را به پلت فرم پول مجازی بیتفینکس و تتر پس از شواهد بینتیجه نگه داشتن آن به مردم فرستاده است.

در حالی که بیتفینکس یک شرکت آمریکایی مستقر در آمریکا نیست، این شرکت دارای مشتریان مستقر در ایالاتمتحده است و بسیاری از منتقدان معتقد هستند که این شرکت میتواند توسط بیترکس که در آمریکا مستقر است٬ تعطیل شود.

با این حال، هیچ گونه نظرات رسمی از سوی تتر یا رگولاتورهای آمریکا وجود نداشته است و این موضوع نیز عملیات خود را در مباحثات بیشتری٬ قبل از عموم انجام دادهاست.

رقبای جدید و تهدیدات جدید برای تتر

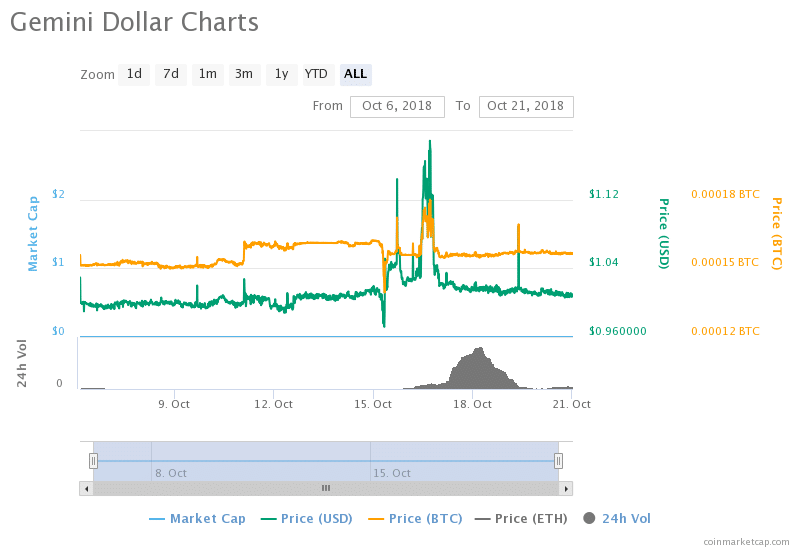

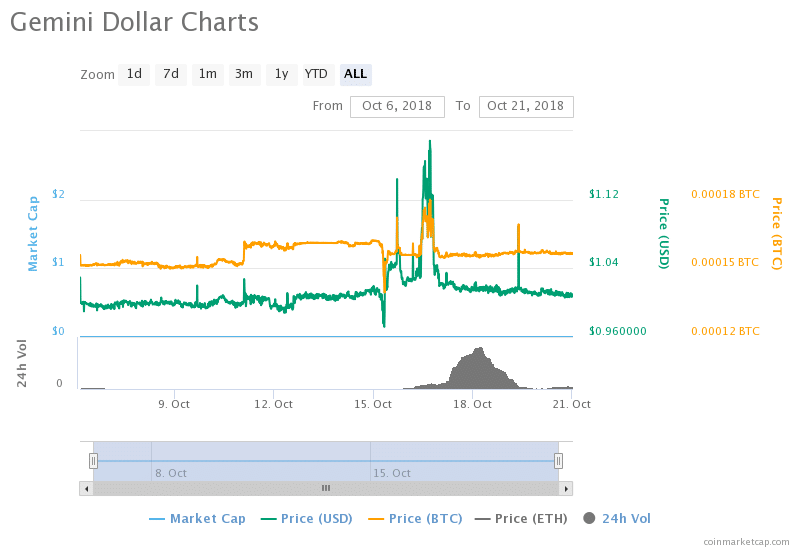

دلار جمینی

در ماه سپتامبر، ایالت نیویورک لایحه دو شرکت فنآوری مالی را برای صدور ارزهای دیجیتال به ارزش دلار ایالات متحده را تصویب کرد که رقابت شفاف تر و قانون مند تر در جهان با سکههای ثابت که به نظر میرسد برتر از آن هستند را امکان پذیر ساخت.

کامرون و تایلر وینکلواس، بنیانگذاران شرکت جمینی تراست، صرافی دارایی دیجیتال هستند که از سوی اداره خدمات مالی نیویورک برای راهاندازی دلار جمینی به تصویب رسید.

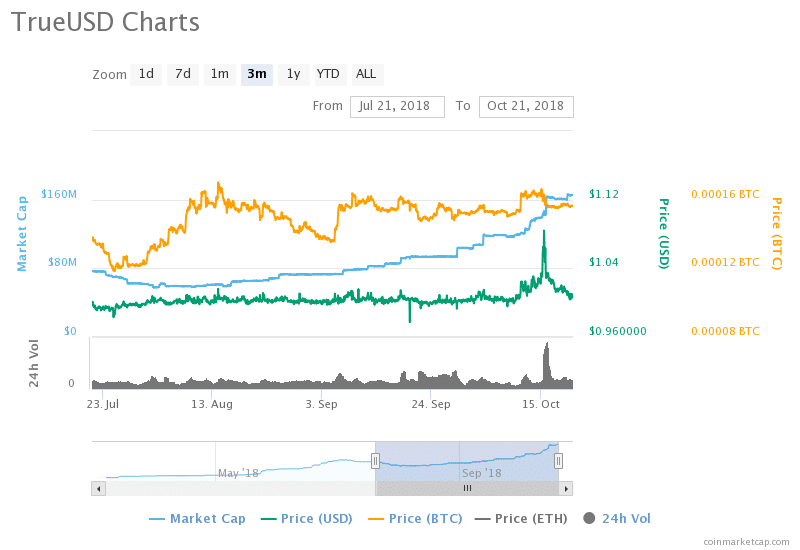

نمودار دلار جمینی

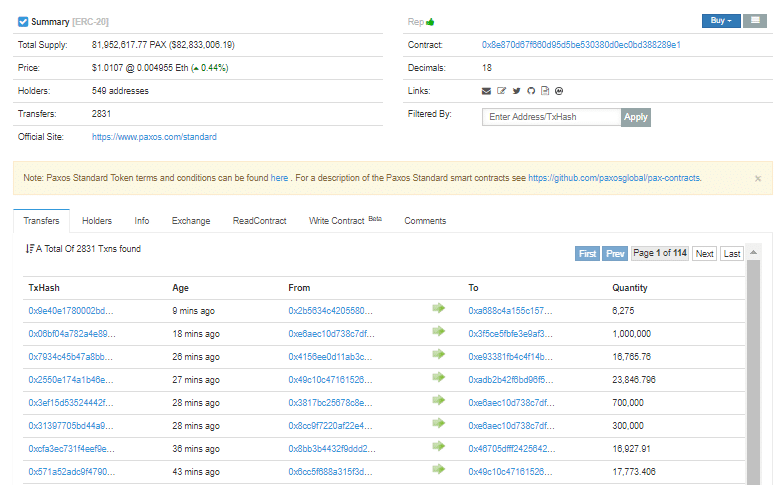

در همین راستا، شرکت زنجیره بلوکی که به موسسات مالی خدمت می کرد نیز برای صدور استاندارد پاکسوس٬ تصویب شد.

تایلر وینکلواس در مصاحبه خود تاکید کرد که دلار جمینی به از بین رفتن ابری از عدم اطمینان که استفاده از استیبل کوین ها را تاریک کرده است، کمک کرده است و ذکر کرد که به کاربران بالقوه نسبت به دیگر استیبل کوین ها، شفافیت بیشتری خواهد داد.

یک سخنگوی بانک٬ کری دوهرتی گفت که در حالی که شرکت وال استریت به عنوان نگهبان برای هر گونه دارایی دیجیتال عمل نمی کند، دلار آمریکا را برای پشتیبانی از این سکه نگه می دارد. وینکلواس افزود که واحد پول و ذخایر دلار آن هر ماه توسط شرکت BPM مستقر در سان فرانسیسکو برای تضمین تطابق آن ها ٬ حسابرسی خواهد شد.

او گفت: " ما فکر نمیکنیم که کسی مشکلش با اعتماد حل شود." دوهرتی در یک مصاحبه تلفنی اظهار داشت: " حساب رس ها تا این حد در بازار وجود نداشته اند."

انجمن جمینی به همراه استیت استریت٬ بانکی با شهرت جهانی که قدمت آن به قرن ۱۸ برمی گردد، ممکن است به رسیدگی به خطاهای سازمانی رایج با استیبل کوین ها کمک کنند. طبق گفته مدیر اجرایی شرکت امنیت دیجیتال، دن گویدو، جمینی همچنین مذاکراتی با شرکت تریل آف بیتز آغاز کرده است که بازبینی قرارداد های هوشمند وابسته به این استیبل کوین در شبکه اتریوم را انجام داده است.

بر خلاف تتر که ظاهرا در جزایر ویرجین بریتانیا بنا شده است، ثبت جمینی به عنوان یک شرکت قابل اعتماد مستقر در نیویورک به این معناست که منافع مشتریان خود را قبل از منافع شرکت قرار می دهد. " این چیزی است که به عنوان یک وظیفه برای بدست آوردن اعتماد شناخته میشود. این یک استاندارد بالاتر نسبت به شرکتهایی است که BitLicense را دریافت کرده اند، مجوز دولتی که توسط اداره خدمات مالی نیویورک ایجاد شده است."

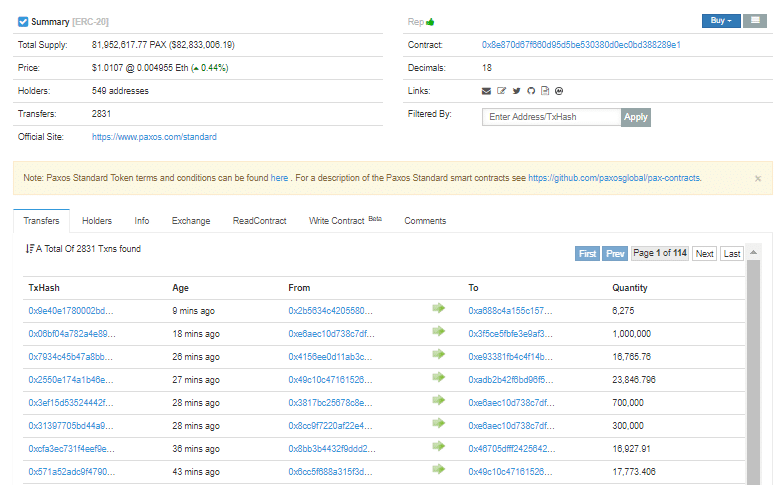

پاکسوس راه مشابهی را می رود

به گفته چاد کاسکاریلا، مدیر اجرایی ارشد پاکسوس، چندین بانک بیمه ای با سپرده های فدرال ، دلارهای آمریکا را برای پشتیبانی از استاندارد پاکسوس (PAX) نگه می دارند.

یک شرکت حسابرسی بزرگ، استیبل کوین های صرافی را بررسی خواهد کرد. در حالی که چاد از ارائه نام بانکها امتناع کرد، وی اشاره کرد که حسابرس در حال حاضر ویتوم خواهد بود.

" بزرگترین کاری که این حسابرس انجام میدهد٬ حل مسائلی است که در فضای ارزهای دیجیتال منتشر می شود. کسبوکار ما اعتماد است. " چاد افزود: ما فقط این کار را با اشکال بسیار روشنی از مقررات انجام نمیدهیم. پاکسوس تاکنون قادر بودهاست که ۶۳ میلیون دلار از توکن ها را به فروش برساند.

AnchorUSD، استاندارد سفید در استلار راه اندازی شد

به پشتوانه Y - Combinator، AnchorUSD یک ارز دیجیتالی است که به پشتوانه دلار آمریکا است. این بانک تمام سپرده های خود را در حساب های بانکی آمریکا نگهداری می کند که به همین دلیل است که برخی از کاربران معتقدند که این بانک دارای تتر و بقیه ارزهای دیجیتال است.

AnchorUSD پس از آن که شروع به ساخت استلار کرد٬ تتر را تحت تاثیر قرار داد. با اطمینان به سرمایه گذاران بالقوه برای حسابرسی های منظم، بسیاری بر این باورند که امنیت وجوه آنها بهتر تضمین می شود.

prequel در AnchorUSD یک استاندارد سفید (WSD)بود که در شبکه استلار نیز راهاندازی شد.

در ماه اوت، شرکت وایت در همکاری با شرکت فینتک، اعلام کرد که این شراکت، سپرده های دلار آمریکا٬ پوند و یورو را به ارمغان می آورد و باعث بازپس گرفتن استیبل کوین ها با استاندار سفید می شود.

پلت فرم غیرمتمرکز انتراستلار فینتک اولین صرافی مبتنی بر DEX استلار و کیف پولی بود که دو ماه پیش تهیه این سرویس را آغاز کرد.

WSD با حمایت از سپرده که هر ماه توسط شخص ثالث مورد حسابرسی قرار می گیرد، تراکنش های فوری و کارآمد و ادغام آسان را در اکوسیستم استلار موجود و DEXاستلار فراهم می کند.

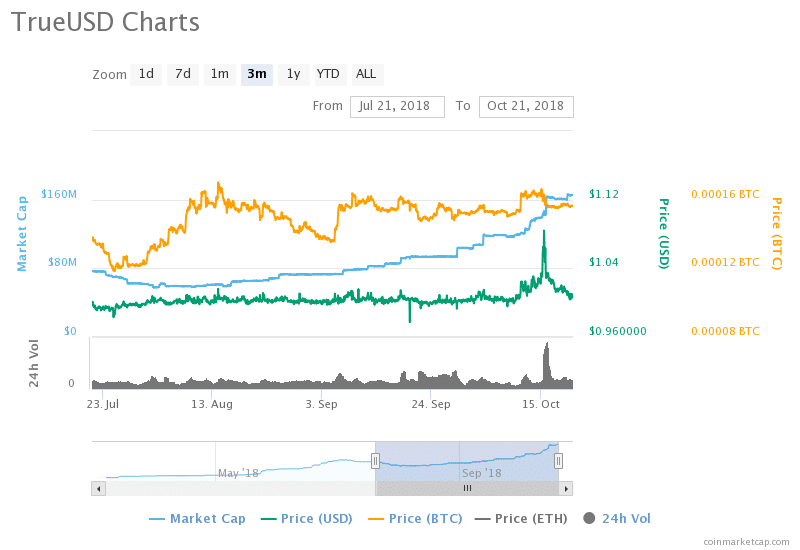

TrueUSD

TrueUSD در ژانویه ۲۰۱۸ شروع به کار کرد و خود را به عنوان "استیبل کوین با پشتوانه دلار آمریکا که می توانید به آن اعتماد کنید" ، معرفی کرد. بسیاری بر این باورند که این توکن قابل اعتماد از اشتباهات تتر درس گرفته و نمیخواهد در همان مسیر حرکت کند.

باید توضیح دهد که چرا بر "تضمین کامل، حسابرسی منظم، و حمایتهای قانونی" قبل از این که TUST بتواند مستقیما از TrueUSD خریداری شود، تاکید دارد. اگر چه TUSD میتواند کمی افزایش قیمت پیدا کند، احتمال انحراف از سطح ۱ $ غیر محتمل است.

همان طور که توکن تراست توضیح می دهد:

وی افزود: " از آنجایی که معامله گران همیشه می توانند به ازای مبلغی معادل دلار آمریکا به Trueusd بپردازند، مشوقی برای خرید و فروش بر مینای قیمت نادرست Trueusd در صرافی ها٬ وجود خواهد داشت."

دردسرها برای تتر

بیترکس سکه های دلار خود را ثابت نگه می دارد.

قبل از این که تتر در آخرین سری از مشاجره های خود با رگولاتورهای فدرال آمریکا پنهان شود، چندین صرافی به شدت بر تتر متکی بودند. بسیاری از آن ها شروع به بررسی گزینهای دوم برای ترس از حمله قریبالوقوع به این استیبل کوین کردند.

در مارس ۲۰۱۸، بیترکس TrueUSD را به عنوان دومین استیبل کوین خود به عنوان پوششی در مقابل نتایجی که ممکن است برای تتر انجام شود، اضافه کرد.

در حالی که اختلاف ها و مشاجرات زیادی درباره تتر به وجود آمد، TrueUSD خود را به عنوان یک کمربند ایمن تر حفظ کرد. در حالی که تتر بر روی اومنی راه اندازی شد، TrueUSD در اتریوم اجرا شد. با توجه به اعلام رسمی شرکت در آن زمان، زمانی که کاربرانی در فیات خودشان ارسال می کنند، پول در یک سپرده ثابت نگه داشته می شود که آن ها می توانند در هر زمان به آن دسترسی داشته باشند.

در ۲۴ ساعت اول بعد از آن، ۳ / ۲ میلیون دلار از TUSD در بیترکس تجارت شد که ۵۶ % حجم کل سکه مبتنی بر دلار را تشکیل می داد.

دیجی فینکس TrueUSD را جایگزین تتر می کند

بدنبال موجی از اختلافاتی که درباره تتر به وقوع پیوست، دیجی فینکس تتر را با رقیب اصلی خود یعنی TrueUSD عوض کرد٬ در سپتامبر، TrueUSD طبق گزارش کوین دسک٬ جایگزین شد. در ۲۴ ساعت اول بعد از جایگزینی، دیجی فینکس٬ عملیات نزدیک به ۱۳۱ میلیون دلار را در حجم مبادلات انجام داد.

کیانا شک یکی از بنیان گذاران دیجی فینکس، اعتراف کرد که او به دنبال راههایی برای کار کردن با تتر بودهاست. با این حال، وی تاکید کرد که موضع او حمایت پنهان از توکن های دیگر نبوده است.

" من به تتر ایمان ندارم، اما هیچ انتخابی نداشتم."

هنگامی که او دیدگاهش را مبنی بر تصمیمی که گرفته بود که TrueUSD را جایگزین کند٬ بیان کرد، گفت:

" از طریق تحقیقاتم، ارزیابی و ارتباطات من با تیم TrustToken، من آمدهام که از تعهد آنها برای انجام بهترین عملکردها در این صنعت قدردانی کنم."

او در تصمیم خود برای یافتن گزینه جایگزین دیگر٬ تصمیم تیم را برای انطباق با مقررات مندرج در شبکه اجرایی جرایم مالی آمریکا (FinCEN) داد.

پیش بینی طولانی مدت برای تتر

افت بازار سهام

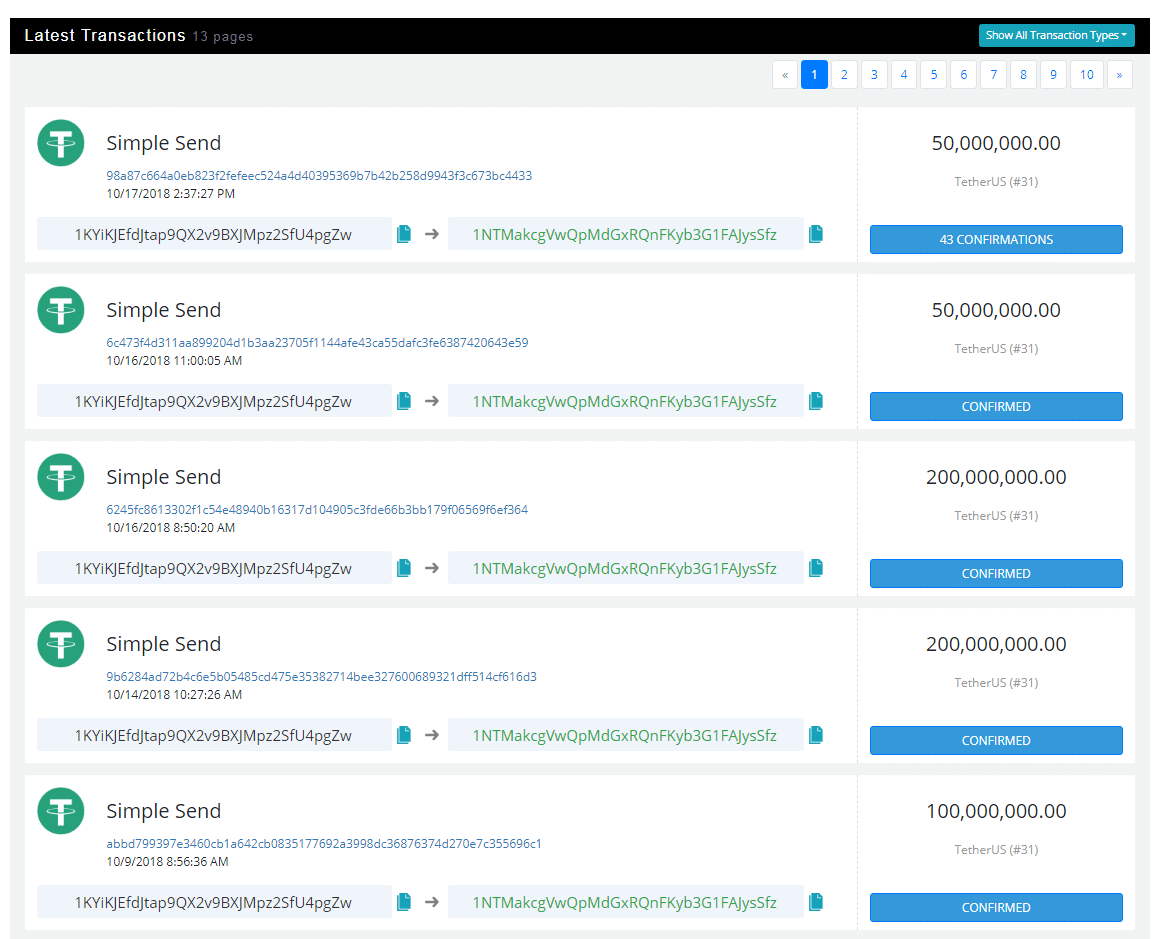

در روز سهشنبه، ۱۶ اکتبر ۲۰۱۸، تتر پس از اینکه ۲۰۰ میلیون USDT و 50 میلیون USDT به آدرس خزانه تتر توسط Bitfinex فرستاده شد، ۲۵۰ میلیون USDT را از گردش خارج کرد.

در مجموع، تتر تا کنون در ماه اکتبر ۷۴۰ میلیون دلار USDT را خارج کرده است. ۱۰۰ میلیون، ۲۰۰ میلیون ، ۵۰ میلیون ، ۵۰ میلیون ، ۸۰ میلیون ، ۸۰ میلیون و در مجموع ۷۴۰ میلیون دلار.

آیا این خروج های مسخره میتواند آربیتراژ استیبل کوین را بیان کند؟

برخی تحلیلگران بر این باورند که تتر در حال خرید USDT در بازار برای تخفیف و نسبت دادن ۱ دلار به خودش است.

هیچ چیز بی شرمانه در مورد آن وجود ندارد و میتواند با خرید سهام شرکت در زمانی که احساس میکند قیمت عادلانه آن نسبت به ارزش بازار نیست، مقایسه شود.

در حالی که بازار از خالی از تتر است، بخش بزرگی از بازپرداخت ها هنوز به تتر واریز میشود. با تخفیف فعلی ۳ - ۵ % از قیمت معامله شده، تتر میتواند بین ۱۸ تا ۳۰ میلیون دلار برای بازپرداخت هزینه داشته باشد.

افت قیمت در بازاری که تتر را در نظر می گیرد٬ بیش از حد پر خطر است که آن ها خواستار تخفیف ۳ تا ۴ درصد در قیمت آن برای نگه داشتن آن هستند. از سوی دیگر، تتر قصد خرید USDT را دارد و آنها را برای دلار آمریکا بازخرید می کند.

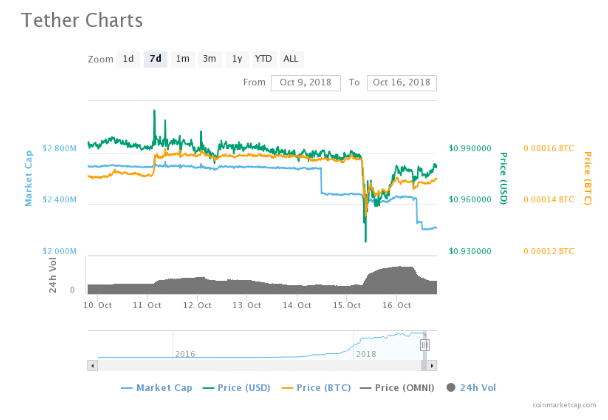

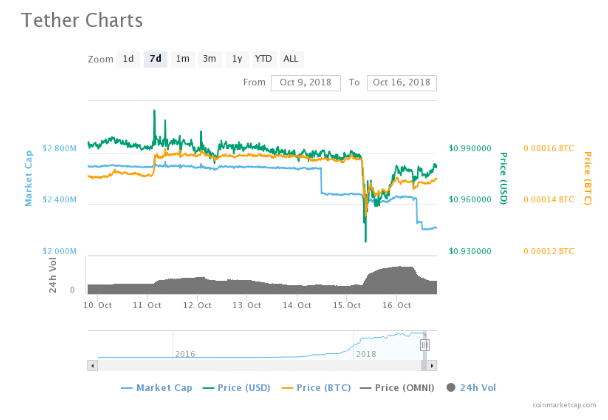

ثروت اعلام شده تتر تقریبا به میزان ۲۵ درصد در فاصله دو ماه کاهش پیدا کرده است. در آگوست سال ۲۰۱۸، توکن به پشتوانه دلار ارزش ۲.۸ میلیارد دلار داشت، اما از آن زمان به بعد کاهش یافته است و هم اکنون ۲ میلیارد دلار ارزش دارد.

بخش قابلتوجهی از این کاهش به افت قیمت تتر نسبت داده شد که در زیر تراز $ ۱.۰۰ به عنوان پشتیبانی از هر توکن در گردش رفته بود. این لغزش، لرزش هایی را به بازار فرستاده است که اتکای بسیار زیادی به میلیاردها دلاری که هر روز در بازار مبادله می شوند، دارد.

همانطور که در دوشنبه، ۱۵ اکتبر ۲۰۱۸، میانگین قیمت جهانی تتر به اندازه ۰.۹۲ دلار بود اما بعد از آن به ۰.۹۸. دلار ارتقا پیدا کرد. پیش از رسیدن به ۰.۹۵. دلار، بازار زوج ارز دلار آمریکا/ تتر که در کراکن پیشنهاد شده بود، به اندازه ۰.۸۵ دلار کاهش یافت.

عدم اطمینان بیشتر

پس از احضار شدن به دادگاه در دسامبر ۲۰۱۷، بحثهای زیادی پیرامون تتر وجود داشت. احتکار باعث عدم اطمینان در چندین سطح تجاری با آن شد و سرمایه گذاران در نتیجه مردد شدند. با وجود اتفاقات عجیبی که در ماههای گذشته شاهد بودیم، تتر به نظر میرسید که طوفان را از بین برده است و به مسیر خود ادامه می دهد.

احضار شرکت هایی که در حوزه اقتصادی ایالاتمتحده حضور دارند، یک روش رایج است که توسط قانون گذاران انجام می شود. حکمی که به معنای شهادت اجباری است، شاهدی بر تعطیلی قریبالوقوع نیست و به این معنا نیست که قانون گذاران نمی توانند امتیازات موجود در نقل و انتقالات را که با دلار آمریکا انجام میشود، اعمال کنند.

با درنظر گرفتن احتمالات در درگیری های بالقوه، تتر با رد اقدامات قانونی که می تواند تداوم آن ها را در آینده نزدیک بی اثر کند، باقی می ماند.

این شرکت در یک صرافی قانون گذاری نشده باقی می ماند، و شیوه عملیات آن دلیل قابل توجهی را نشان می دهد که چرا مبادله ارزهای دیجیتال از سیستم بانکداری سنتی جدا شده است.

در بین تلاشهای خوب طراحیشده برای صرفهجویی مالی، هارد فورک برای لیست سیاه٬ بهسرقترفته بود که بالغ بر ۳۰ میلیون تتر بود. هنوز تعداد زیادی صرافی ها وجود دارند که از این توکن استفاده می کنند که تجار را قادر به گرفتن موقعیت نقدی قبل از آغاز تجارت می کند. اتکای بیش از حد به این توکن٬ تهدید عالی برای کل صنعت ارزهای دیجیتال با پوشش بازار رو به رشد است.

بنابراین، امکان سنجی آن در دراز مدت یک مساله با درون نگری است. سیستم حاصل که از تتر استفاده می کند٬ مملو از کاستی ها و عواقب جدی است. ارزهای دیجیتال شفاف سنتی مانند بیت کوین و اتریوم به تعادل های SQL خصوصی تبدیل می شوند که نیازمند اعتماد متقابل مشتری هستند. حتی با چنین سیستمی، صرافی ها را می توان با انگیزه موجود برای کلاه برداری به دام انداخت.

ممکن است صرافیها تصمیم بگیرند که تعادل خود را به گونهای دستکاری کنند که دارایی های ارزهای دیجیتالشان امن باقی بماند. آنها سوابق ناخوشایندی را در مورد دزدیده شدن یا مصادره اموال خود دارند، و مشتریان آسیب دیده مجبورند فشار را تحمل کنند.

با این منطق، شاید تتر به عنوان استعاره ای برای یک سیستم ضعیف باشد. اگر صرافی متمرکز سهم عادلانه خود از آسیبپذیری را داشته باشد، تتر دارای ضعف پیچیده تری با پیامدهایی است که در صرافی ها حتی در صورتی که آنها یک عملیات دقیق را حفظ کنند، خواهد بود. همین قدر کافی است که بگوییم که سیستم به تمامیت خود و بازیکنان درون آن نیاز دارد از اشتباهات گذشته درس بگیرد و بهتر است با سبکسری تمرکز و فقدان شفافیت در آن انجام دهد.

اگر متمرکز باشد، صرافی های غیر شفاف مانند پولونیز، بیتفینکس، و کوین بیس مستعد از دست دادن دادهها، کلاهبرداری و هک ها هستند و با مشتریان خود زیان مالی دریافت نمیکنند، چه چیزی باعث ایجاد یک سیستم مثل سیستم ایمنی تتر میشود؟

ما اغلب دوست داریم گذشته را فراموش کنیم و اگر برخی ترجیح می دهند روند گذشته را تماشا کنند، کسانی هستند که همیشه گذشته را به پیش بینی آینده به دوش میکشند. تجربه با پول رایج بدون مجوز دولتی، قمار جدیدی برای کسانی نیست که بتوانند جنون "آزادی" را به یاد بیاورند.

ارز دیجیتال متمرکز مبتنی بر کاستا – ریکان، تحسین خود را به خاطر " قدیمی ترین، امن ترین و محبوب ترین پردازشگر پرداختی که در سراسر جهان به میلیونها نفر خدمت می کند، داشت." زمانی که دادستان های آمریکا محل خودشان را به اتهام پولشویی و ارائه خدمات مالی بدون مجوز تعطیل کردند، این کشور در حال حاضر بیش از یک میلیون کاربر فعال داشته است. بسیاری از آن ها زمانی که دادستان ها در سال ۲۰۱۳ وارد عمل شدند متحمل فشار شدند. همانند مسیری که توسط تتر اداره می شد، مخازن آزادی عملیات خود را متمرکز کرده بودند. ساتوشی ناکاموتو، بنیانگذار بیت کوین، از نقایصی که سه سال پیش از ایجاد ارز دیجیتالی که امروزه محبوبترین است، به وجود آمد٬ درس گرفت.

نتیجه گیری برای تتر چه چیزی است؟

بسیاری شرط بندی میکردند که تتر در ربع چهارم سال دوام نخواهند آورد، اما اینجا هست. با این وجود، اگر در هر صورت، آنها تصمیم به اتخاذ اقداماتی در مورد پروندههای اتهام پولشویی خواهند گرفت. این اتهامی است که می تواند به هر شرکت مالی بدون توجه به میزان مقصر بودن آن نسبت داده شود. وابستگی تتر به یک نظم بانکی رسمی حتی بیشتر از یک پازل است که اگر بیشتر در آن تحقیق کند می تواند مباحثات را باز کند.

در مجموع، تهدیدات مقاومت ناپذیر فراتر از هر نیرویی هستند که از زمان آغاز عملیات آن را محبوب کرده است.

![]() آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان

آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان![]() آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6

آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6 ![]() تلفن تماس : 26230198

تلفن تماس : 26230198![]() ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر

ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر ![]() حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

یک تتر معادل تقریبا 1 دلار است

یک تتر معادل تقریبا 1 دلار است