قرارداد آتی و پیش رو در اصل نوعی قراردادی است که به معامله گران، سرمایه گذاران و تولیدکنندگان کالا امکان می دهد قیمت آینده یک دارایی را حدس بزنند. قرارداد پیش رو و آتی به عنوان یک تعهد دو طرفه عمل می کنند که امکان معامله در تاریخ آینده (تاریخ انقضا) را با قیمتی که در لحظه امضای قرارداد در مورد آن توافق می کنید، فراهم می کند.

ابزار اصلی مالی قرارداد پیش رو و آتی می تواند هر دارایی مانند سهام، کالا، ارز، سهام یا حتی اوراق قرضه باشد. اما برخلاف قراردادهای پیش رو، قراردادهای آتی به عنوان قرارداد (به عنوان قراردادهای حقوقی) استاندارد هستند و در محل خاصی (صرافی قرارداد آتی) معامله می شوند. بنابراین، قرارداد های آتی منوط به مجموعه خاصی از قوانین هستند که ممکن است مثلاً حجم قراردادها و نرخ بهره روزانه را در بر بگیرد. در بسیاری موارد، اجرای قرارداد آتی توسط اتاق پردازش تضمین می شود، و این امکان را برای طرفین فراهم می کند تا با کاهش خطرات طرف مقابل تجارت کنند.

اگرچه اشکال ابتدایی بازارهای آتی در قرن ۱۷ ام در اروپا ایجاد شده است، اما صرافی دوجیما رایس (ژاپن) به عنوان اولین صرافی قرارداد آتی در نظر گرفته می شود. در اوایل قرن ۱۸ در ژاپن، بیشتر پرداخت ها به صورت رایس انجام می شد، بنابراین قراردادهای آتی به عنوان راهی برای محافظت در برابر خطرات ناشی از قیمت متغیر رایس استفاده شد.

با ظهور سیستم های تجارت الکترونیکی، قراردادهای آتی با توجه به طیف وسیع موارد استفاده آن، در کل صنعت مالی رواج یافت و محبوب شد.

وظایف قرارداد آتی

در چارچوب صنعت مالی، قراردادهای آتی به طور معمول به برخی از عملکردهای زیر می پردازند:

جلوگیری و مدیریت ریسک:

از قرارداد آتی می توان برای کاهش خطرات مشخصی استفاده کرد. به عنوان مثال، یک کشاورز ممکن است از قرارداد آتی برای فروش محصولات خود استفاده کند تا اطمینان حاصل کند که در آینده محصولات خود را با وجود اتفاقات نامطلوب و نوسانات بازار با قیمت مشخصی می فروشد. یا یک سرمایه گذار ژاپنی که دارای اوراق خزانه داری ایالات متحده است، می تواند قراردادهای آتی JPYUSD را با مبلغی برابر با پرداخت سه ماهه کوپن (نرخ بهره)، به عنوان راهی برای قفل کردن ارزش کوپن به JPY با نرخ از پیش تعیین شده خریداری کند.

قدرت نفوذ:

قرارداد آتی به سرمایه گذاران اجازه می دهد تا موقعیت های با نفوذی ایجاد کنند. با انعقاد قراردادها در تاریخ انقضا، سرمایه گذاران می توانند موقعیتی به دست بیاورند. به عنوان مثال، اهرم 3: 1 به معامله گران اجازه می دهد تا سه برابر بیشتر از مانده حساب تجاری خود وارد یک موقعیت شوند.

ریسک کوتاه مدت:

قراردادهای آتی به سرمایه گذاران این امکان را می دهد که یک دارایی را در معرض ریسک کوتاه مدت قرار دهند. هنگامی که یک سرمایه گذار تصمیم به فروش قرارداد آتی بدون تملک دارایی زیربنایی بگیرد، معمولاً به آن "موقعیت برهنه" گفته می شود.

تنوع دارایی:

سرمایه گذاران قادر به انجام ریسک کوتاه مدت بر دارایی هایی هستند که معامله آنها در بازار دشوار است. کالاهایی همچون نفت معمولاً هزینه بالایی بابت تحویل و انبارداری دارند، اما با استفاده از قراردادهای آتی، سرمایه گذاران و تاجران می توانند بدون نیاز به معامله فیزیکی، انواع مختلفی از دارایی ها را به این ترتیب معامله کنند.

کشف قیمت:

بازارهای آتی یک فروشگاه یک مرحله ای برای فروشندگان و خریداران (یعنی عرضه و تقاضا برآورده می شود) برای چندین کلاس دارایی، مانند کالاها است. به عنوان مثال، قیمت نفت را می توان نسبت به تقاضای زمان واقعی در بازارهای آتی و نه از طریق تعامل محلی در یک پمپ بنزین تعیین کرد.

ساز و کار تسویه

تاریخ انقضاء قرارداد آتی آخرین روز فعالیت های تجاری برای آن قرارداد خاص است. پس از آن معاملات متوقف شده و قراردادها تسویه می شوند. دو سازوکار اصلی برای تسویه قراردادهای آتی وجود دارد:

تسویه حساب فیزیکی:

دارایی توافق شده بین دو طرف مبادله شده در قرارداد با قیمت از پیش تعیین شده رد و بدل می شود. فروشنده موظف است دارایی را به خریدار تحویل دهد.

تسویه حساب نقدی:

دارایی توافق شده مستقیماً رد و بدل نمی شود. در عوض، یک طرف مبلغی را به دیگری پرداخت می کند که نشان دهنده ارزش دارایی فعلی است. یک نمونه بارز قراردادهای آتی با تسویه نقدی، قراردادهای آتی نفتی است که پول به جای بشکه نفت مبادله می شود، زیرا تجارت فیزیکی هزاران بشکه نفت نسبتاً پیچیده خواهد بود.

قراردادهای آتی با تسویه حساب نقدی مناسب تر و در نتیجه محبوب تر از قراردادهای تسویه فیزیکی است، حتی برای اوراق بهادار مالی نقد یا ابزار درآمد ثابت که مالکیت آنها می تواند به صورت نسبتاً سریعی منتقل شود مناسب تر است(حداقل در مقایسه با دارایی های فیزیکی مانند بشکه نفت).

با این حال، قرارداد آتی با تسویه حساب نقدی ممکن است منجر به دستکاری در قیمت اصلی دارایی شود. این نوع دستکاری در بازار معمولاً به "انفجار قیمت نهایی" نامیده می شود. این اصطلاحی است که اشاره به فعالیت های غیرطبیعی تجاری در زمانی که قراردادهای آتی به تاریخ انقضای خود نزدیک می شوند، دارد که عمداً باعث اختلال در سفارشات می شوند.

خروج از استراتژی های قراردادهای آتی

بعد از امضای قرارداد آتی، سه اقدام اصلی وجود دارد که معامله گران این نوع قرارداد می توانند انجام دهند:

جبران خسارت:

به عمل بستن قرارداد آتی با ایجاد یک معامله در جهت مخالف با همان ارزش اشاره دارد. بنابراین، اگر یک تاجر ۵۰ قرارداد آتی کوتاه داشته باشد، می تواند موقعیت طولانی با اندازه برابر را باز کند و موقعیت اولیه خود را خنثی کند. استراتژی جبران خسارت و یا موازنه کردن به معامله گران اجازه می دهد تا متوجه سود یا ضرر خود را قبل از تاریخ تسویه حساب شوند.

تمدید قرارداد:

هنگامی اتفاق می افتد که یک تاجر پس از جبران خسارت اولیه خود، تصمیم بگیرد که یک موقعیت جدید قراردادهای آتی را باز کند، و به این جهت تاریخ انقضا را تمدید می کند. به عنوان مثال، اگر یک تاجر ۳۰ قرارداد آتی داشته باشد که در هفته اول ژانویه منقضی شده باشد، اما آنها بخواهند موقعیت خود را به مدت شش ماه تمدید کنند، می توانند موقعیت اولیه را دوباره با همان اندازه ایجاد کنند و تاریخ انقضا آن را طولانی تر کنند.

تسویه حساب:

اگر فردی قرارداد آتی خود را تمدید نکند، قرارداد در تاریخ انقضا تسویه می شود. در این مرحله، طرفین معامله به طور قانونی موظفند با توجه به قرارداد، دارایی خود را مبادله کنند.

الگوهای قیمت قراردادهای آتی: کونتانگو و بکواردیشن عادی

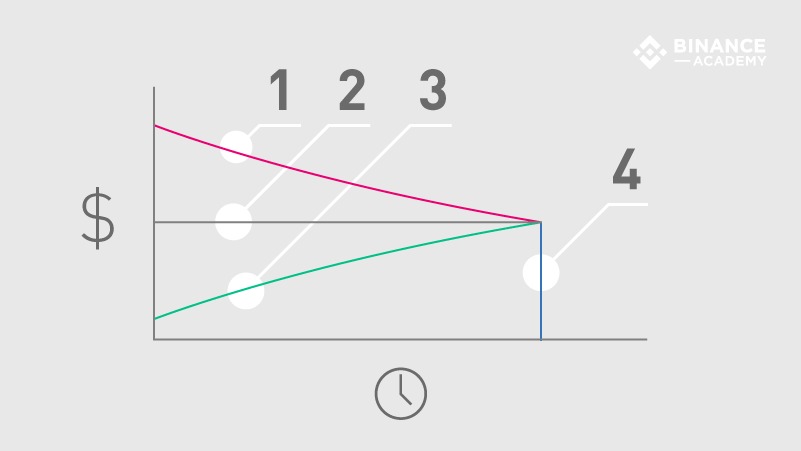

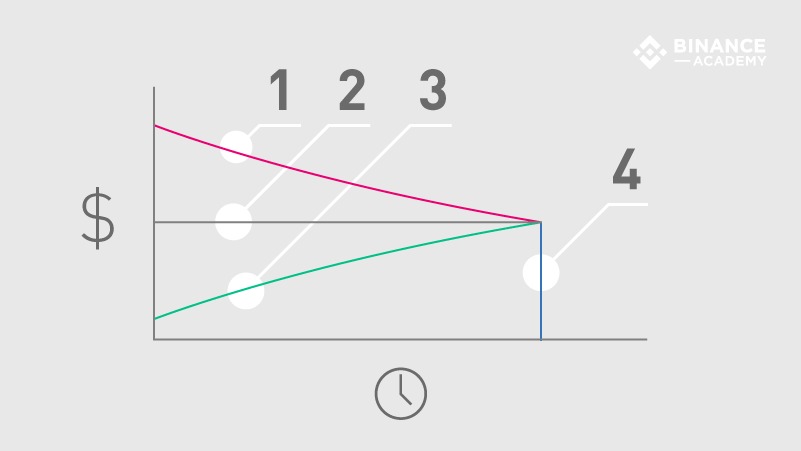

از لحظه ایجاد قراردادهای آتی تا زمان حل و فصل آنها، قیمت بازار قراردادها به عنوان پاسخ به نیروهای خرید و فروش تغییر خواهد کرد. رابطه بین سررسید و متغیر قیمت قراردادهای آتی الگوهای مختلفی از قیمتها را ایجاد می کند، که معمولاً به آنها کونتانگو و بکواردیشن عادی می گویند. این الگوهای قیمت بطور مستقیم با قیمت مورد انتظار یک دارایی در تاریخ انقضا قرارداد مرتبط است، همانطور که در ادامه مطرح شده است.

(۱) کونتانگو: شرایط بازار که در آن قیمت قراردادهای آتی بالاتر از قیمت مورد انتظار بازار است.

(۲) قیمت مورد انتظار: قیمت پیش بینی شده دارایی در لحظه تسویه حساب (تاریخ انقضا). توجه داشته باشید که قیمت مورد انتظار همیشه ثابت نیست، یعنی ممکن است در واکنش به عرضه و تقاضای بازار تغییر کند.

(۳) بکواردیشن عادی: شرایطی در بازار که قیمت قراردادهای آتی پایین تر از قیمت مورد انتظار آینده است.

(۴) تاریخ انقضا: آخرین روز فعالیت برای قرارداد آتی خاص، قبل از وقوع تسویه حساب.

در حالی که شرایط بازار کونتانگو برای فروشندگان ( موقعیت های کوتاه) نسبت به خریداران (موقعیت های طولانی) مطلوب تر است، اما بازار بکواردیشن معمولاً برای خریداران سودمندتر است.

با نزدیک شدن به تاریخ انقضا قرارداد، انتظار می رود قیمت قراردادهای آتی به تدریج با قیمت مورد انتظار همگرا شود تا در نهایت آنها ارزش مشابهی داشته باشند. اگر قراردادهای آتی و قیمت مورد انتظار در تاریخ انقضا یکسان نباشند، معامله گران قادر خواهند بود از فرصت تفاوت قیمت به سرعت سود کسب کنند.

در شرایط کونتانگو، قراردادهای آتی معمولا به دلیل راحتی بالاتر از قیمت مورد انتظار، معامله می شوند. به عنوان مثال، یک تاجر قرارداد آتی می تواند تصمیم بگیرد حق بیمه کالاهای مادی را که در آینده تحویل داده می شود بپردازد، بنابراین نیازی نیست که نگران پرداخت هزینه هایی از قبیل انبارداری و بیمه باشند (طلا نمونه ی محبوبی است). علاوه بر این، شرکت ها ممکن است از قراردادهای آتی برای قفل کردن هزینه های آینده خود بر روی ارزش قابل پیش بینی استفاده کنند، و کالاهایی را خریداری کنند که برای خدمات خود ضروری هستند (به عنوان مثال، تولید کننده نان که قراردادهای آتی خرید گندم را امضا می کند).

از طرف دیگر، یک بازار بک واردیشن زمانی اتفاق می افتد که قراردادهای آتی زیر قیمت نقطه مورد انتظار معامله شود. دلالان قراردادهای آتی را می بندند که امیدوارند در صورت افزایش قیمت همانطور که انتظار می رود، سود زیادی کسب کنند. به عنوان مثال، یک فرد ممکن است امروز قراردادهای بشکه نفتی را با قیمت ۳۰ دلار بخرد، در حالی که قیمت مورد انتظار برای سال آینده ۴۵ دلار است.

افکار نهایی

بعنوان نوع استانداردی از قراردادهای پیش رو، قراردادهای آتی از جمله ابزارهای مورد استفاده محبوب در صنعت مالی هستند و کاربرد مختلف آنها باعث می شود برای طیف گسترده ای از موارد استفاده مناسب باشند. با این وجود، شناخت کافی از مکانیسمهای اساسی قراردادهای آتی و بازارهای خاص آنها قبل از سرمایه گذاری، مهم است.

در حالی که "بستن" قیمت دارایی در آینده در شرایط خاص مفید است، اما همیشه ایمن نیست. به ویژه هنگامی که قراردادها بر اساس مارجین معامله می شوند. بنابراین، استراتژی مدیریت ریسک اغلب برای کاهش خطرات اجتناب ناپذیر مرتبط با قراردادهای آتی استفاده می شود. برخی دلالان همچنین از شاخص های تحلیل تکنیکی به همراه روش های تحلیل بنیادی به عنوان راهی برای آگاهی از عملکرد قیمت بازارهای آتی استفاده می کنند.

![]() آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان

آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان![]() آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6

آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6 ![]() تلفن تماس : 26230198

تلفن تماس : 26230198![]() ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر

ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر ![]() حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید