شاخص MACD یا همان میانگین متحرک واگرایی همگرایی، یک شاخص نوسان ساز است که بازرگانان برای تحلیل تکنیکی (TA) استفاده می کنند. شاخص MACD ابزار دنبال کننده روند است که از میانگین های در حال حرکت برای تعیین تغییرات لحظه ای سهام، ارز دیجیتال یا دارایی قابل تجارت دیگر استفاده می کند.

میانگین متحرک واگرایی همگرایی توسط جرالد اپل در اواخر دهه 1970 توسعه یافته است، و رویدادهای قیمت گذاری را که قبلاً اتفاق افتاده است ردیابی می کند و به این ترتیب در طبقه بندی شاخص های موخر (lagging) قرار می گیرد (که سیگنال هایی را بر اساس عملکرد یا داده های قیمت گذشته ارائه می دهند). شاخص MACD برای اندازه گیری حرکت بازار و روندهای احتمالی قیمت مفید است و توسط بسیاری از معامله گران مورد استفاده قرار می گیرد تا نقاط ورود و خروج از بازار را مشخص کنند.

قبل از پرداختن به مفهوم و مکانیسم شاخص MACD، درک مفهوم میانگین متحرک مهم است. میانگین متحرک (MA) به طور ساده خطی است که نشان دهنده میانگین ارزش داده های قبلی در طی یک دوره از پیش تعریف شده است. در زمینه بازارهای مالی، میانگین متحرک از محبوب ترین شاخص ها برای تجزیه و تحلیل فنی (TA) است و آنها را به دو نوع مختلف میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) تقسیم می کنند. در حالی که میانگین متحرک ساده (SMA) تمامی ورودی های داده را به یک اندازه مورد سنجش قرار می دهد، میانگین متحرک نمایی (EMA) اهمیت بیشتری به جدیدترین مقادیر داده (نقاط قیمت جدیدتر) می دهند.

شاخص MACD چگونه کار می کند؟

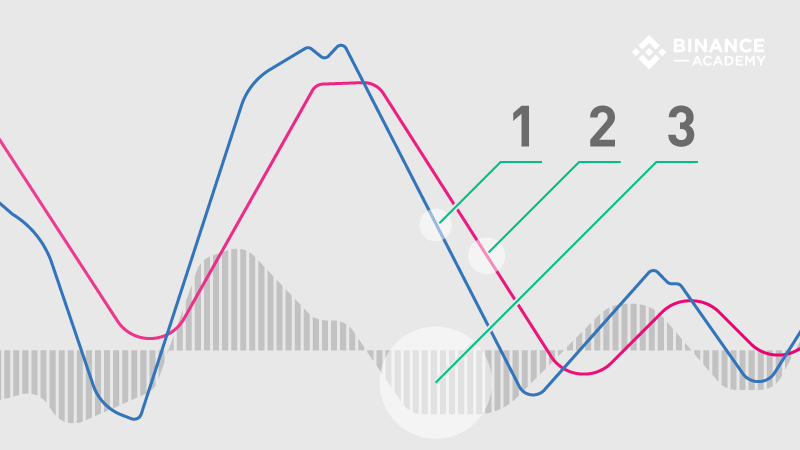

شاخص MACD با کم کردن دو میانگین متحرک نمایی (EMA) برای ایجاد خط اصلی (خط MACD) ایجاد می شود که سپس برای محاسبه میانگین متحرک نمایی دیگری که نشان دهنده خط سیگنال است، استفاده می شود. علاوه بر این، هیستوگرام میانگین متحرک واگرایی همگرایی وجود دارد، که بر اساس تفاوت بین آن دو خط محاسبه می شود. هیستوگرام به همراه با دو خط دیگر در بالا و پایین یک خط میانی، نوسان می کند که به خط صفر نیز معروف است.

بنابراین، شاخص MACD شامل سه عنصر است که در اطراف خط صفر حرکت می کنند:

خط MACD : به تعیین روند صعودی یا نزولی (روند بازار) کمک می کند. با کم کردن دو میانگین حرکت نمایی (EMA) محاسبه می شود.

خط سیگنال : EMA خط MACD (معمولاً 9 دوره EMA). تجزیه و تحلیل ترکیبی خط سیگنال به همراه خط میانگین متحرک واگرایی همگرایی ممکن است در شناسایی نقاط معکوس احتمالی یا نقاط ورود و خروج از بازار مفید باشد.

هیستوگرام : نمایش گرافیکی از واگرایی و همگرایی خط MACD و خط سیگنال. به عبارت دیگر، هیستوگرام بر اساس تفاوت های بین دو خط محاسبه می شود.

خط میانگین متحرک واگرایی همگرایی

به طور کلی، میانگین های متحرک نمایی مطابق قیمت نهایی دارایی اندازه گیری می شوند و دوره های استفاده شده برای محاسبه دو EMA معمولاً به صورت ۱۲ دوره (سریعترین حالت) و ۲۶ دوره (کندترین حالت) تعیین می شود. دوره ممکن است به روش های مختلف (دقیقه، ساعت، روز، هفته، ماه) تنظیم شود، اما در این مقاله به تنظیمات آن بر اساس روز می پردازیم. با این وجود، شاخص MACD ممکن است برای در نظر گرفتن استراتژی های مختلف تجاری سفارشی شود.

با فرض محدوده زمانی استاندارد، خط MACD، با تفریق EMA ۲۶ روزه از EMA ۱۲ روزه محاسبه می شود.

همانطور که گفته شد، خط میانگین متحرک واگرایی همگرایی بالا و پایین خط صفر نوسان می کند، و این همان چیزی است که خط مرکزی متقاطع را نشان می دهد و به معامله گران می گوید که چه زمانی EMA ۱۲ و ۲۶ روزه موقعیت نسبی خود را تغییر می دهند.

MACD line = 12d EMA - 26d EMA

خط سیگنال

خط سیگنال بطور پیش فرض، بر اساس EMA ۹ روزه از خط اصلی محاسبه می شود و به همین ترتیب، بینش بیشتری در مورد سیر قبلی خود ارائه می دهد.

خط سیگنال = EMA ۹ روزه خط MACD

Signal line = 9d EMA of MACD line

اگرچه همیشه دقیق نیستند، اما وقتی خط MACD و خط سیگنال متقاطع می شوند، این وقایع معمولاً به عنوان سیگنال روند معکوس تلقی می شوند، به ویژه هنگامی که در قسمت نهایی نمودار MACD (خیلی بالاتر یا خیلی پایین تر از خط صفر) اتفاق می افتد.

هیستوگرام شاخص MACD

هیستوگرام ثبت بصری از حرکات نسبی خط MACD و خط سیگنال است. این نمودار به سادگی با تفریق یکی از دیگری محاسبه می شود:

هیستوگرام MACD = خط MACD - خط سیگنال

با این حال، به جای اضافه کردن یک خط متحرک سوم، هیستوگرام از یک نمودار میله ای ساخته شده است، که مطالعه و تفسیر آن ساده خواهد شد. توجه داشته باشید که میله های هیستوگرام هیچ ارتباطی با حجم معاملات دارایی ندارند.

تنظیمات میانگین متحرک واگرایی همگرایی

همانطور که توضیح دادیم، تنظیمات پیش فرض برای میانگین متحرک واگرایی همگرایی بر اساس میانگین های متحرک نمایی ۹، ۱۲، ۲۶ دوره ای است.

با این حال، برخی از تحلیلگران فنی و چارتیست ها، دوره ها را به عنوان راهی برای ایجاد یک شاخص حساس تر تغییر می دهند. به عنوان مثال، MACD ۵ و ۳۵ مواردی است که اغلب در بازارهای مالی سنتی به همراه بازه های زمانی طولانی تر مانند نمودارهای هفتگی یا ماهانه مورد استفاده قرار می گیرد.

شایان ذکر است با توجه به نوسانات زیاد بازارهای ارز دیجیتال، افزایش حساسیت شاخص MACD ممکن است خطرناک باشد زیرا احتمالاً منجر به افزایش سیگنال های کاذب و اطلاعات گمراه کننده خواهد شد.

نحوه خواندن نمودارهای شاخص MACD

همانطور که از نام این شاخص پیداست، شاخص میانگین متحرک واگرایی همگرایی، روابط بین میانگین های متحرک را ردیابی می کند، و ارتباط این دو خط را می توان به صورت همگرا یا واگرا توصیف کرد. همگرا زمانی است که خطوط به سمت یکدیگر گرایش می یابند و زمانی که خطوط از هم دور می شوند، این دو خط واگرا هستند.

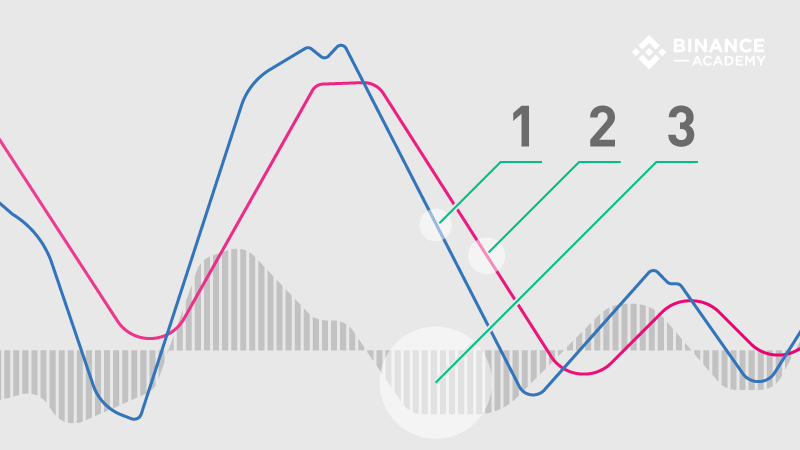

سیگنال های مربوط به شاخص MACD با نقاط متقاطع مرتبط هستند، وقتی خط MACD از بالا یا پایین خط مرکزی و یا بالاتر یا پایین خط سیگنال عبور کند، این اتفاق می افتد.

به خاطر داشته باشید كه تقاطع دو خط مرکزی و خط سیگنال ممكن است چندین بار اتفاق بیفتد، و سیگنال های كاذب و فریبنده بسیاری خصوصاً در مورد دارایی های متزلزل، مانند ارزهای دیجیتال تولید کند. بنابراین، نباید تنها به شاخص MACD اعتماد کرد.

تقاطع خط مرکزی

تقاطع خط مرکزی هنگامی اتفاق می افتد که خط MACD روی ناحیه مثبت یا منفی حرکت کند. هنگامی که از خط مرکزی عبور می کند، مقدار مثبت MACD نشان میدهد که میانگین متحرک نمایی ۱۲ روزه از ۲۶ روز بیشتر است. در مقابل، هنگامی که خط MACD پایین تر از خط مرکزی می گذرد، میانگین متحرک واگرایی همگرایی منفی نشان داده می شود، به این معنی که میانگین متحرک نمایی ۲۶ روز بیشتر از ۱۲ روز است. به عبارت دیگر، یک خط MACD مثبت نشان دهنده حرکت صعودی قوی تر است، در حالی که MACD منفی نشان دهنده روند نزولی بازار است.

تقاطع خط سیگنال

هنگامی که خط MACD از خط سیگنال عبور می کند، معامله گران اغلب آن را به عنوان یک فرصت خرید (نقطه ورود به بازار) تعبیر می کنند. از طرف دیگر، وقتی خط MACD از پایین خط سیگنال عبور کند، معامله گران تمایل دارند آن را یک فرصت فروش (نقطه خروج از بازار) بدانند.

اگرچه تقاطع خط سیگنال می تواند مفید باشد، اما همیشه قابل اعتماد نیست. اما از این نظر که مکان آنها روی نمودار به عنوان راهی برای به حداقل رساندن خطرات احتمالی در نظر گرفته می شود، ارزشمند است. به عنوان مثال، اگر تقاطع به منزله فرصت خرید باشد اما شاخص خط MACD زیر خط اصلی (منفی) باشد، شرایط بازار نزولی در نظر گرفته می شود. در مقابل، اگر تقاطع خط سیگنال به منزله فرصت فروش در نظر گرفته شود، اما شاخص خط MACD مثبت (بالاتر از خط صفر) باشد، احتمالاً شرایط بازار صعودی است.

در چنین شرایطی، پیروی از سیگنال فروش (با توجه به روند بزرگتر) ممکن است خطر بیشتری داشته باشد.

واگرایی قیمت و میانگین متحرک واگرایی همگرایی

نمودارهای میانگین متحرک واگرایی همگرایی علاوه بر تقاطع خط مرکزی و خط سیگنال، می توانند در مورد واگرایی بین نمودار MACD و ارزش دارایی نیز بینشی را ارائه دهند. به عنوان مثال، اگر عملکرد قیمت ارز دیجیتال سقف بالاتری را نشان دهد در حالی که MACD سقف پایین تری ایجاد کند، ما واگرایی نزولی خواهیم داشت که نشان می دهد با وجود افزایش قیمت، روند صعودی بازار (فشار خرید) به آن اندازه قوی نیست. واگرایی های نزولی معمولاً به عنوان فرصت فروش تعبیر می شوند، زیرا آنها جلوتر از وارونه شدن قیمت مطرح می شوند.

در مقابل، اگر خط MACD کف افزایشی را تشکیل دهد در حالی که قیمت دارایی کف نزولی را نشان می دهد، این یک واگرایی صعودی در نظر گرفته می شود، و نشان می دهد که با وجود کاهش قیمت، فشار خرید قوی تر است. واگرایی های نزولی تمایل به وارونه شدن قیمت ها دارند، که به طور بالقوه کف کوتاه مدت را نشان می دهد (از روند نزولی تا صعودی).

افکار نهایی

هنگامی که صحبت از تحلیل تکنیکی می شود، شاخص میانگین متحرک واگرایی همگرایی یکی از مفیدترین ابزارهای موجود است. نه تنها به دلیل استفاده نسبتاً آسان آن، بلکه به این دلیل که در شناسایی روند بازار و تغییرات آن کاملاً مؤثر است.

با این حال، به عنوان بیشتر شاخص های تحلیل تکنیکی، شاخص MACD همیشه دقیق نیست و ممکن است سیگنال های کاذب و گمراه کننده بسیاری را، خصوصاً در رابطه با دارایی های متزلزل یا در هنگام روند ضعیف یا اقدام قیمت یک طرفه فراهم می کند. در نتیجه، بسیاری معامله گران از شاخص MACD به همراه سایر شاخص ها مانند شاخص RSI برای کاهش خطرات و تایید بیشتر سیگنال ها استفاده می کنند.

![]() آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان

آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان![]() آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6

آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6 ![]() تلفن تماس : 26230198

تلفن تماس : 26230198![]() ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر

ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر ![]() حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید