نکات کلیدی

- استراتژیهای تریدینگ با استفاده از میانگین متحرک، به تریدرها امکان میدهند که مومنتوم بازار را ارزیابی کرده، روند را تحلیل کرده و نقاط احتمالی معکوس شدن روند را تشخیص دهند.

- از جمله استراتژیهای تریدینگ با میانگینهای متحرک میتوان به کراس اور میانگین متحرک، نوار (یا ربان) میانگین متحرک، پوشش (یا پاکت) میانگین متحرک و MACD اشاره کرد.

- استراتژیهای تریدینگ با میانگینهای متحرک، اطلاعات ارزشمندی درباره عملکرد بازار فراهم میکنند؛ اما ممکن است سیگنالهای آنها به اشتباه تفسیر شود. معمولاً تریدرها برای کاهش ریسک، این استراتژیها را با تحلیل بنیادی و روشهای دیگر ترکیب میکنند.

مقدمه

میانگینهای متحرک (Moving average یا به اختصار MA) جزء محبوبترین اندیکاتورهای تحلیل تکنیکال هستند که نمودار قیمت را روی یک بازه زمانی خاص، هموار میکنند. میتوان از میانگین

متحرک در استراتژیهای تریدینگ برای شناسایی نقاط احتمالی معکوس شدن، ورود و خروج، سطوح مقاومت و پشتیبانی و غیره استفاده کرد.

در این مقاله، با استراتژیهای تریدینگ مختلف مبتنی بر میانگینهای متحرک، عملکرد آنها و اطلاعاتی که میتوان از آنها به دست آورد، آشنا میشویم.

دلایل استفاده از میانگین متحرک در استراتژیهای معاملاتی

میانگینهای متحرک میتوانند با هموار کردن دادههای قیمت، نویز بازار را فیلتر کرده و به تریدرها برای شناسایی هر چه بهتر روند بازار کمک کنند. تریدرها میتوانند با مشاهده تعاملات بین

میانگینهای متحرک مختلف، مومنتوم بازار را ارزیابی کنند. بعلاوه، انعطاف پذیری میانگینهای متحرک به تریدرها امکان میدهد که استراتژیهای خودشان را متناسب با شرایط مختلف بازار تنظیم کنند.

1. کراس اور میانگین متحرک دوبل

استراتژی کراس اور میانگین متحرک دوبل، شامل استفاده از دو میانگین متحرک با طولهای مختلف است. به طور کلی، تریدرها از ترکیب میانگین متحرک کوتاه و بلند مدت استفاده میکنند مثل یک 50 روزه و یک 200 روزه. معمولاً میانگینهای متحرک مورد استفاده از یک نوع هستند مثل دو میانگین متحرک ساده (SMA) اما میتوانید از دو نوع میانگین متحرک مختلف مثل SMA و میانگین متحرک نمایی (EMA) هم استفاده کنید.

در این استراتژی تریدینگ، تریدرها به دنبال برخورد (کراس اور) بین میانگینهای متحرک هستند. سیگنال صعودی زمانی رخ میدهد که میانگین متحرک کوتاه مدتتر از بالای میانگین متحرک بلندمدتتر عبور میکند (که به آن صلیب طلایی هم گفته میشود) و نشان دهنده فرصت خرید بالقوه است. در مقابل، سیگنال نزولی زمانی رخ میدهد که یک میانگین متحرک کوتاه مدتتر، از پایین میانگین متحرک طولانی مدتتر عبور میکند (که به آن صلیب یا تقاطع مرگ هم گفته میشود) و میتواند نشان دهنده فرصت فروش باشد.

2. نوار میانگین متحرک

نوار میانگین متحرک، ترکیبی از چند میانگین متحرک با طولهای مختلف است. یک نوار یا روبان، متشکل از چهار الی هشت SMA است که تعداد دقیق آن بستگی به سلیقه و نظر فرد دارد. میتوان فاصله بین میانگینهای متحرک را متناسب با شرایط معاملاتی مختلف تنظیم کرد. مثلاً، در حالت پیش فرض این نوارها متشکل از چهار SMA با دورههای 20، 50، 100 و 200 هستند.

این استراتژی تریدینگ شامل پیگیری انقباض و انبساطهای نوار میانگین متحرک است. مثلاً، یک نوار در حال گسترش که در آن در دوره افزایش قیمت، میانگینهای متحرک کوتاهتر از میانگینهای متحرک طولانیتر دورتر میشوند، نشان دهنده قدرت گرفتن روند بازار است. در مقابل، یک نوار جمع شونده که در آن میانگینهای متحرک همگرایی یا همپوشانی دارند، نشان دهنده تحکیم یا پول بک بازار است.

3. پوشش میانگین متحرک

در این استراتژی تریدینگ، از یک میانگین متحرک استفاده میشود که با دو مرز (پوشش دهندهها) احاطه شدهاند که یک فاصله درصدی مشخص با آن دارند. میانگین متحرک وسطی میتواند بسته به میزان حساسیت مورد نظر تریدر، SMA یا EMA باشد. معمولاً برای این روش، از یک SMA 20 روزه با خطهای پوششی در فاصله 2.5 یا 5 درصد استفاده میشود. این درصد ثابت نیست و میتوان آن را بسته به نوسان بازار تنظیم کرد تا نوسانات بیشتری را پوشش دهد.

میتوان از این استراتژی تریدینگ برای مشخص کردن شرایط اشباع خرید و فروش در بازار استفاده کرد. وقتی قیمت، از بالای خط بالایی عبور میکند، این یعنی ممکن است بازار در شرایط اشباع خرید قرار داشته باشد که نشان دهنده فرصت فروش است. در مقابل، اگر قیمت از پایین خط پوششی پایینی خارج شود، این یعنی احتمالاً بازار در شرایط اشباع فروش قرار داشته و فرصت خرید فراهم شده است.

مقایسه پوشش میانگین متحرک با بولینگر باند

بولینگر باندها (BB) شباهت زیادی به پوشش میانگین متحرک دارند. در هر دو روش، از یک SMA 20 روزه مرکزی استفاده میشود که دو مرز در بالا و پایین آن قرار دارد. با وجود شباهتهای این دو روش، تفاوتهای خاصی هم بین آنها مشاهده میشود.

در پوشش میانگین متحرک، از دو مرز استفاده میشود که با یک درصد فاصله خاص، در بالا و پایین میانگین متحرک مرکزی قرار میگیرند. بولینگر باندها هم از دو نوار یا باند مختلف استفاده میکنند که به فاصله دو انحراف معیار از میانگین متحرک مرکزی قرار گرفتهاند.

در مجموع، BB و پوشش میانگین متحرک، هر دو برای تشخیص شرایط اشباع خرید و فروش در بازار قابل استفاده هستند؛ اما این کار را به روشهای کمی متفاوت انجام میدهند. پوشش میانگین متحرک، زمانی که قیمت از بالا یا پایین خطوط پوششی عبور میکند، سیگنال ایجاد میکند. بولینگر باندها هم با نزدیک شدن یا دور شدن قیمت از باندهای اطراف، شرایط اشباع خرید یا فروش را نشان میدهند. اما BB با انقباض یا انبساط دو باند، اطلاعات بیشتری درباره نوسان بازار فراهم میکند.

4. همگرایی – واگرایی میانگین متحرک (MACD)

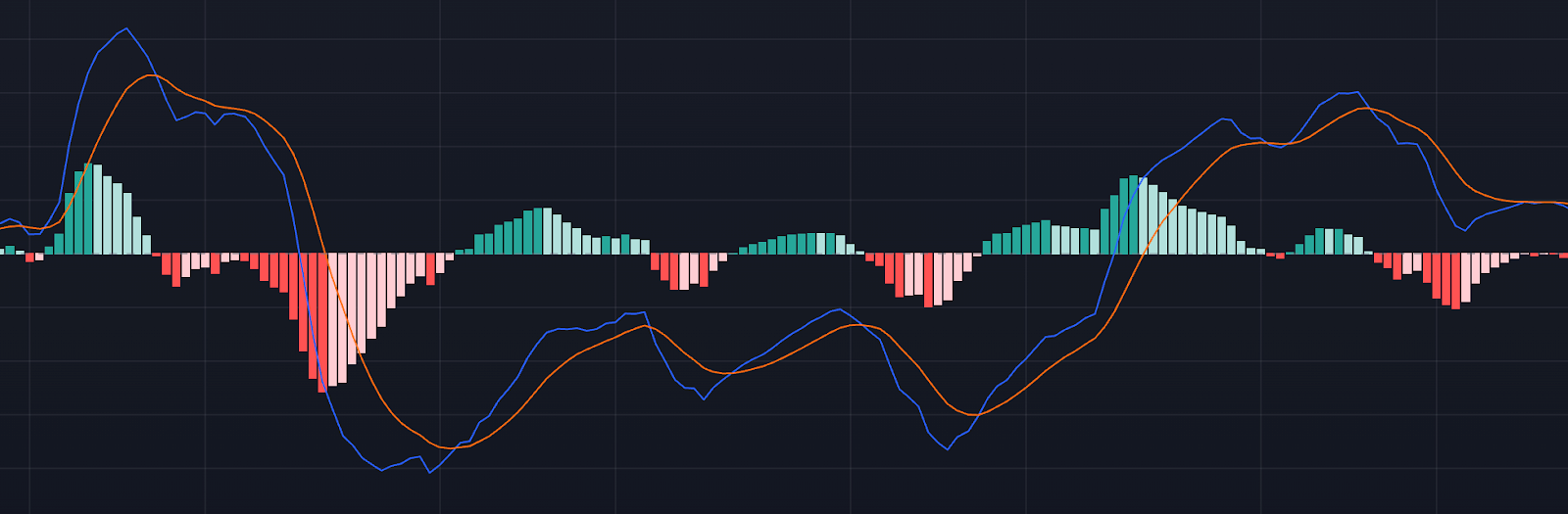

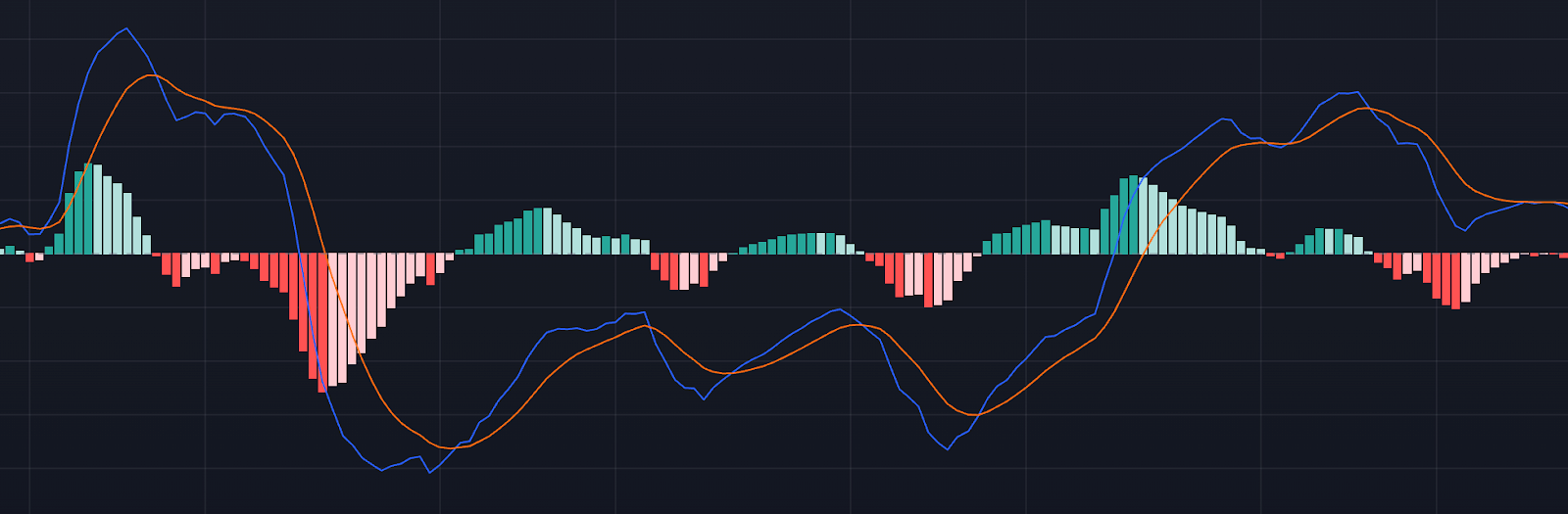

MACD یک اندیکاتور تکنیکال تشکیل شده از دو خط اصلی است: خط MACD و خط سیگنال که یک EMA 9 دورهای از خط MACD است. تعاملات بین این خطوط و هیستوگرام که نشان دهنده تفاوت بین آنها است، باعث شده که این استراتژی معاملاتی برای تحلیل تغییرات مومنتوم بازار و نقاط معکوس شدن احتمالی بسیار مفید باشد.

تریدرها میتوانند از واگراییهای بین MACD و پرایس اکشن برای تشخیص نقاط معکوس شدن احتمالی استفاده کنند. واگرایی میتواند صعودی یا نزولی باشد. در حالت اول، نمودار قیمت کفهای پایینتری تشکیل میدهد و همزمان MACD در حال تشکیل کفهای بالاتر است که نشان دهنده احتمال معکوس شدن به حالت صعودی خواهد بود. در واگرایی نزولی، نمودار قیمت اوجهای بالاتری تشکیل میدهد و همزمان، MACD در حال تشکیل اوجهای پایینتر است که میتواند نشان دهنده معکوس شدن احتمالی به حالت نزولی باشد.

همچنین، تریدرها میتوانند از کراس اور MACD هم استفاده کنند. وقتی خط MACD از پایین خط سیگنال [به بالا] میگذرد، این یعنی یک مومنتوم صعودی و فرصت خرید شکل گرفته است. در مقابل، زمانی که MACD به زیر خط سیگنال میرسد، این یعنی مومنتوم نزولی و فرصت فروش شکل گرفته است.

جمع بندی

استراتژیهای تریدینگ با میانگینهای متحرک، به تریدرها برای تحلیل روند بازار، تغییر در مومنتوم و غیره کمک میکنند. اما استفاده از چنین استراتژیهایی به تنهایی میتواند به علت خطای تفسیر خطرناک باشد. برای از بین بردن این ریسک، میتوانید این استراتژیها را با سایر روشهای تحلیل بازار ترکیب کنید.

![]() آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان

آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان![]() آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6

آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6 ![]() تلفن تماس : 26230198

تلفن تماس : 26230198![]() ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر

ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر ![]() حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید