معرفی بهترین ترکیب اندیکاتورهای تکنیکال - روش بازارگردانها

دانستن اینکه از چه اندیکاتورهایی استفاده کنید و آشنایی با بهترین ترکیب اندیکاتورهای تکنیکال کمک زیادی به ارتقای مهارت شما در زمینه نمودارخوانی میکند. اگر از اندیکاتورهای تکنیکال اشتباه استفاده کنید، ممکن است تفسیر شما از قیمت غلط بوده و در نهایت اشتباه تصمیم بگیرید.

در این مطلب شما را با بهترین اندیکاتورهای تکنیکال آشنا میکنیم تا برای هر استراتژی تریدینگی به بهترین کارایی برسید.

با اندیکاتورهای تکنیکال میتوانید روند فعلی نمودار قیمت را شناسایی کرده و مسیر احتمالی آن را پیش بینی کنید. میتوانید با طراحی استراتژیهای تحلیل تکنیکال کارآمد، سود روزانه خودتان را افزایش دهید.

اما با وجود مفید بودن اندیکاتورهای تکنیکال، هر کدام از آنها نقطه ضعفهای خاص خودشان را دارند. اگر برای نظارت بر بازار فقط از یک اندیکاتور استفاده کنید، ممکن است متوجه بعضی از الگوهای قیمت نشوید.

با استفاده از چند اندیکاتور تکنیکال در قالب یک استراتژی واحد، میتوانید سطح ریسک را به حداقل رسانده و بازده احتمالی را افزایش دهید. در این مطلب نحوه ساختن یک استراتژی چند اندیکاتوری را به شما توضیح خواهیم داد.

استراتژی چند اندیکاتوری این خطر را دارد که دچار افزونگی شود چون خیلی از مواقع، تریدرها از اندیکاتورهایی استفاده میکنند که اطلاعات یکسانی را نمایش میدهند. برای پیشگیری از گیر افتادن در این تله ، باید دقت داشته باشید که اندیکاتورهای تکنیکال در کل به سه گروه تقسیم میشوند:

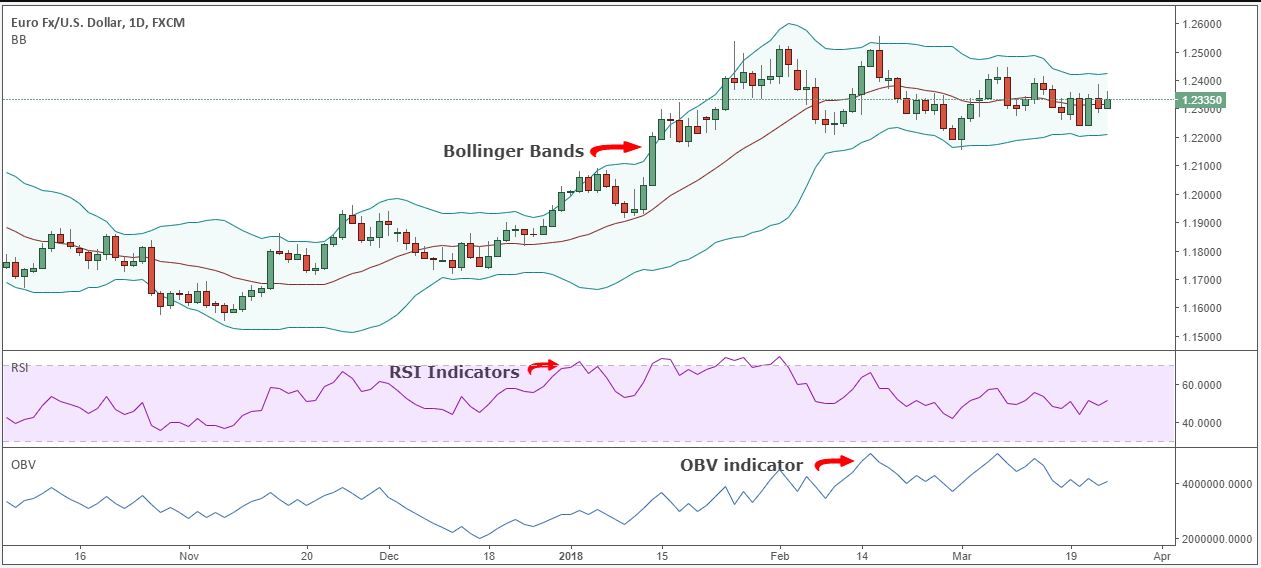

- اندیکاتورهای دنبال کننده روند که با استفاده از آنها میتوانید تشخیص دهید که آیا یک دارایی در وضعیت اشباع خرید قرار دارد یا اشباع فروش. خیلی از این اندیکاتورها مثل بولینگر باند سعی دارند یک "کانال" واضح ایجاد کنند. چنین کانالی مشخص میکند که آیا قیمت نزدیک به بریک اوت است یا برگشتن به وضعیت عادی.

- اندیکاتورهای مومنتوم مثل شاخص قدرت نسبی (RSI[1])، به تشخیص و قدرت روند فعلی قیمت کمک میکنند. وقتی یک دارایی مومنتوم پیدا میکند، باز کردن پوزیشن جدید ریسک کمتری خواهد داشت. همچنین، با نگاهی به اندیکاتورهای میانگین متحرک میتوانید مومنتوم را هم ارزیابی کنید.

- اندیکاتورهای حجم به تریدرها کمک میکنند تا رابطه بین قیمت و حجم را تشخیص دهند. تقریباً همیشه افزایش حجم معاملات باعث افزایش قیمت میشود. اما این رویدادها همیشه در یک زمان اتفاق نمیافتند به همین دلیل، اندیکاتورهای حجم برای پیش بینی پیشرفته مفید هستند.

همانطور که مشاهده میکنید، این اندیکاتورها همگی سعی دارند یک موضوع را مشخص کنند - تشخیص احتمال افزایش، کاهش یا ثابت ماندن قیمت - اما زاویه دید هر کدام از آنها متمایز و منحصربفرد است. بررسی بازار از زوایای مختلف به شما کمک میکند تا چشم اندازی دقیق تر، واقع گرایانه تر و کاربردی تر پیدا کنید.

در واقع، اگر با استفاده از یک استراتژی چند اندیکاتوری ترید کنید که از اندیکاتورهای RSI، MACD و استوکاستیک استفاده میکند، در واقع از سه اندیکاتور تکنیکال استفاده کرده اید که متعلق به یک گروه هستند.

همه اینها اندیکاتورهای مومنتومی هستند که سعی دارند یک نوع اطلاعات را به روشهای مختلف نشان دهند. در شکل بالا مشاهده میکنید که اندیکاتورهای مختلف همزمان یکدیگر را دنبال میکنند که این خوب نیست چون در چنین حالتی ممکن است تصور کنید که سیگنالهای ترید قوی هستند.

راه حل این مسئله کاملاً واضح است: از به کار بردن اندیکاتورهای تکنیکالی که همگی یک نوع اطلاعات را نشان میدهند خودداری کنید. استراتژی ایجاد شده بر اساس بهترین ترکیب اندیکاتورهای تکنیکال، اندیکاتورهایی را با هم ترکیب میکند که اطلاعات مختلفی را نمایش میدهند.

بهترین ترکیب اندیکاتورهای مختلف

در ادامه به شما خواهیم گفت که بهترین استراتژی چند اندیکاتوری از چه اندیکاتورهایی تشکیل شده است.

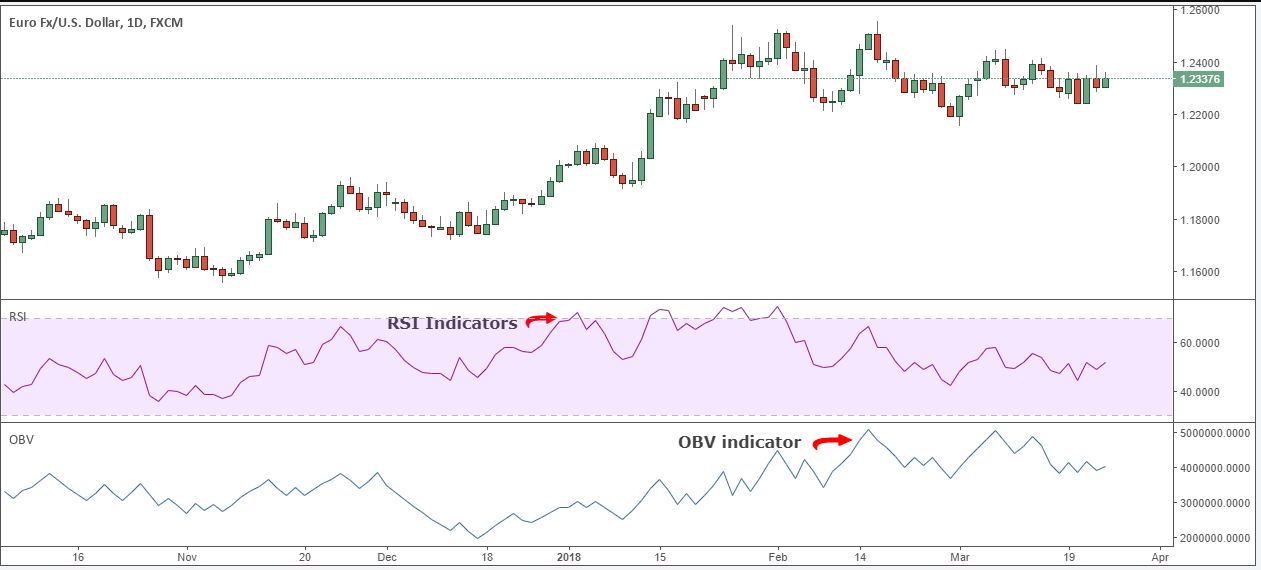

اندیکاتور مومنتوم RSI

در این مطلب توضیحات کاملی درباره RSI ارایه نمیدهیم چون خود شما میتوانید توضیحات را لازم با جستجو در اینترنت به دست آورید.

RSI یک اندیکاتور مومنتوم و یک اندیکاتور پیشرو است. بسیاری از تریدرها به دلیل راحتی استفاده از RSI به آن علاقه دارند.

ما از اندیکاتور RSI برای تشخیص شرایط اشباع خرید و اشباع فروش در بازار استفاده میکنیم.

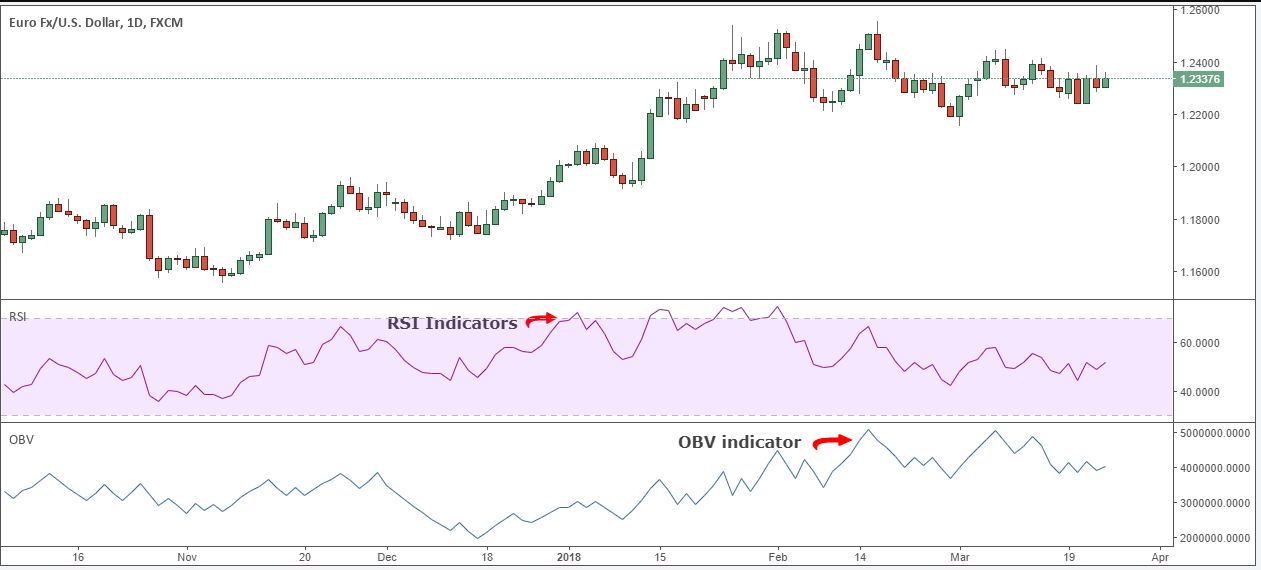

اندیکاتور حجم OBV

دومین اندیکاتور مورد استفاده در استراتژی ما، OBV است.

این اندیکاتور بر اساس این ایده ساخته شده که حجم و قیمت هر دو مهم هستند. به همین دلیل، OBV قیمت و حجم را با هم ترکیب میکند تا حجم کل سرمایهای که بازار وارد و از آن خارج میشود را مشخص کند.

اسکرین شات بالا نشان میدهد که اگر از دستورالعملهای بالا پیروی کنید، ستاپ نمودار شما به چه صورت خواهد بود.

ایده اصلی OBV (حجم تعادلی) این است که قیمت از حجم پیروی میکند.

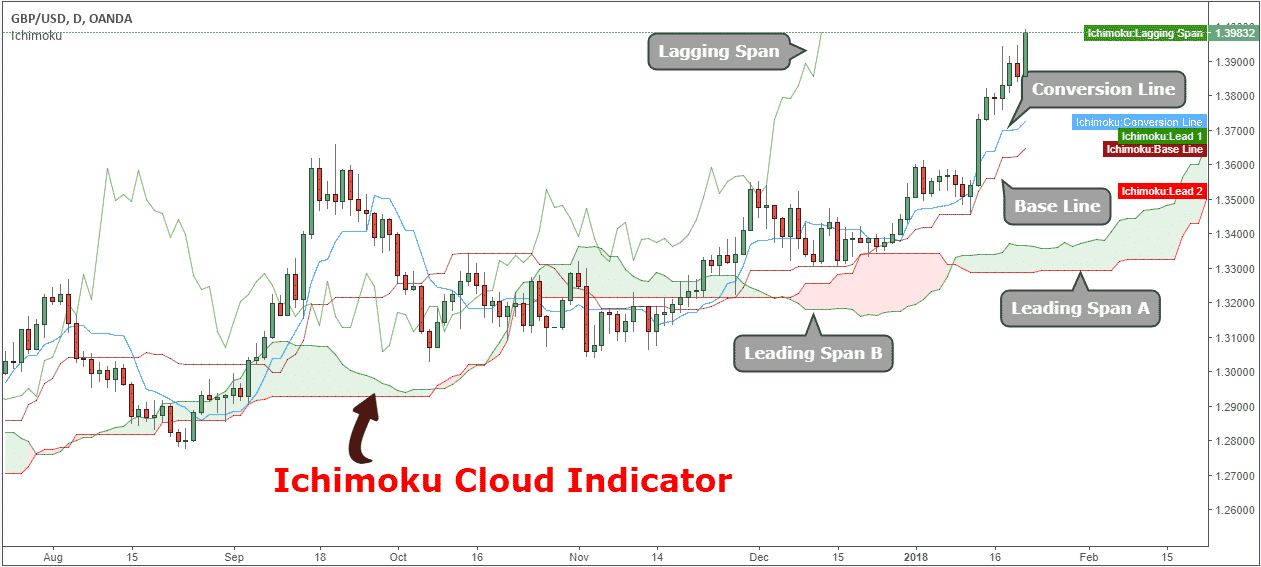

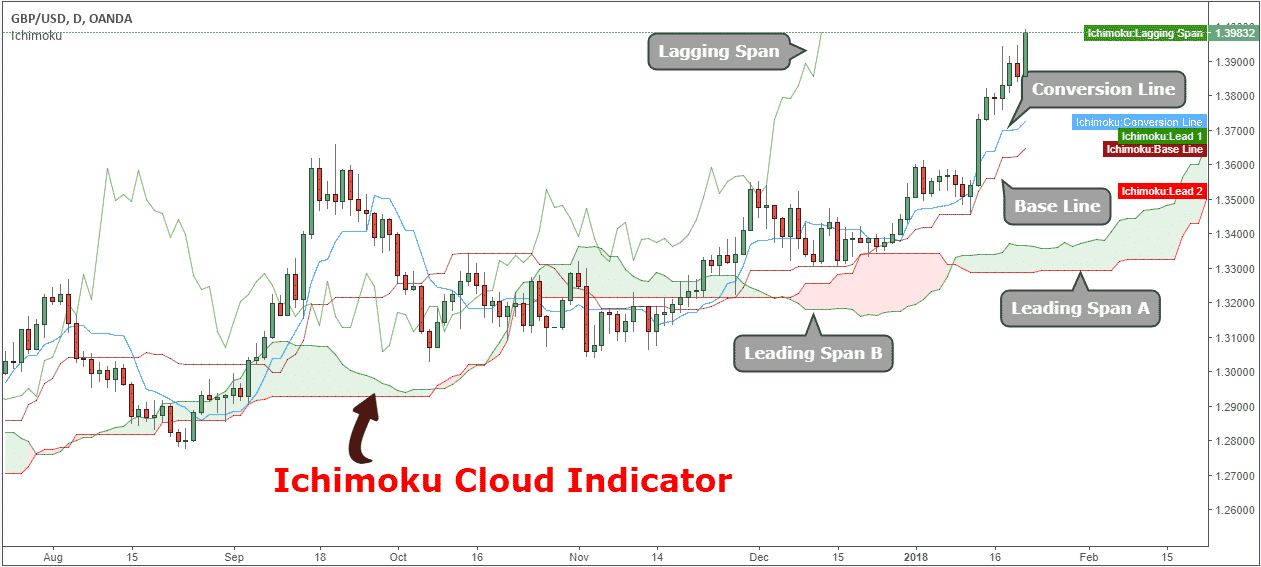

ایچیموکو کلود

ایچیموکو کلود یکی دیگر از اندیکاتورهای پرطرفدار برای تشخیص روند است. ایچیموکو کلود چند خط مختلف روی یک نمودار رسم میکند که با استفاده از آنها میتوانید نمونههای آینده پشتیبانی یا مقاومت قوی را تشخیص دهید.

در نمودار این اندیکاتور یک خط آبی (Kijun Sen)، یک خط قرمز (Tenkan Sen) یک خط سبز (Chikou Span) و یک باند قرمز/سبز (Senou Span) قرار دارد. برای رسیدن به اعداد و ارقام درس، باید همه این خطوط را در نظر داشت.

خط آبی (خط مبنا) میانگین بالاترین قله و کمترین کف را در 26 دوره معاملاتی اخیر رسم میکند. به همین ترتیب، خط قرمز میانگین بالاترین قله و کمترین کف را در 9 دوره معاملاتی اخیر رسم میکند.

خط سبز تأخیری، قیمت بسته شدن قیمت در 26 دوره اخیر را نشان میدهد. به این ترتیب میتوانید دید بهتری نسبت به روند حاکم پیدا کنید.

- اولین باند با میانگین گیری از خطوط قرمز و آبی با هم محاسبه میشود.

- دومین باند با میانگین گیری از بالاترین اوج و کمترین کف در 52 دوره معاملاتی اخیر محاسبه میشود.

آخرین مرحله این است که خط روند را در نظر گرفته و آن را به اندازه 26 دوره معاملاتی به جلو حرکت دهیم. پس از رسم همه این خطوط، دیدی وسیع تر نسبت به بازار به دست میآوریم. بعد از آن میتوانید تشخیص دهید که آیا روند به اندازهای قوی هست که باز شدن پوزیشن جدید توجیه پذیر باشد یا خیر.

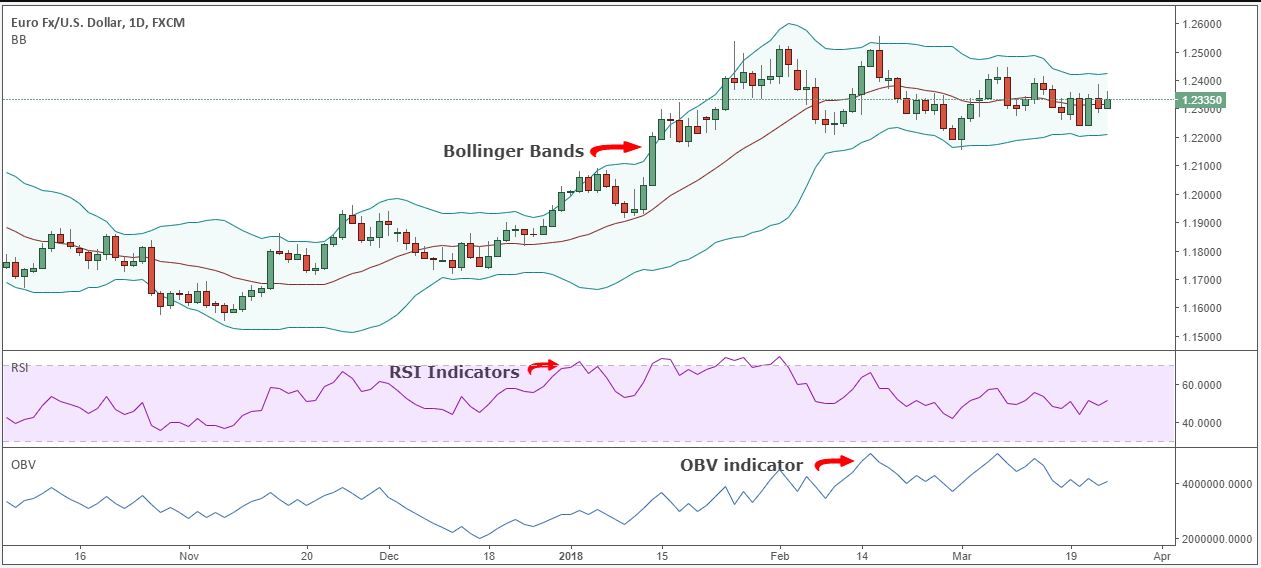

بولینگر باند: اندیکاتور دنباله روی روند

بولینگر باند بهترین اندیکاتور دنباله روی روند است که نوسان هر بازاری را ارزیابی میکند.

خرید و فروش بر اساس باند بولینگر میتواند استراتژی بسیار کارآمدی باشد بخصوص اگر در ترکیب با اندیکاتورهای تکنیکال دیگر استفاده شود.

در نهایت، نمودار شما باید شبیه به تصویر بالا باشد.

استراتژی چند اندیکاتوری

برای این استراتژی باید از سه تا چهار اندیکاتور استفاده کنیم تا به نتایج خوبی برسیم. این اندیکاتورها شامل RSI، ایچیموکو کلود، بولینگر باند و OBV هستند و در ترکیب با هم روند، مومنتوم و حجم معاملات را در نظر میگیرند که همه تریدرها باید به آن توجه داشته باشند.

توجه: میتوان از این استراتژی برای هر بازه زمانی استفاده کرد. پس حتماً آن را برای بازه زمانی دلخواه خودتان امتحان کنید.

مرحله اول: نمودار قیمت باید شکسته و بالای بولینگر باند وسطی بسته شود.

اولین تأییدی که به آن نیاز داریم این است که نمودار قیمت بریک اوت کرده و بالای باند بولینگر وسطی بسته شود. پس از برقراری این شرایط، میتوانیم اندیکاتورهای دیگر را بررسی کنیم تا اطمینان بیشتری نسبت به سیگنال تریدمان پیدا کنیم.

مرحله دوم: اگر هنوز اندیکاتور RSI به بالای 50 نرسیده، صبر کنید تا به این سطح برسد.

در این مرحله ما به دنبال پیدا کردن یک توافق بین بولینگر باند و RSI هستیم تا بتوانیم بریک اوت را تأیید کنیم.

معمولاً RSI بالاتر از 50 مومنتوم مثبت تلقی میشود و RSI کمتر از 50 مومنتوم منفی در نظر گرفته میشود.

توجه: لزوماً همیشه وقتی RSI به بالاتر از سطح 50 میرسد، نمودار قیمت هم به بالاتر از بولینگر باند وسطی نمیرسد. گاهی اوقات باید برای نمایان شدن مومنتوم صعودی بیشتر صبر کنیم.

مرحله سوم: صبر کنید تا سطح اندیکاتور OBV افزایش پیدا کنید. وقتی حجم، قیمت را تأیید کرد خرید کنید.

در این مرحله ما به دنبال شواهدی هستیم که نشان دهند ترید مورد نظر ما واقعاً خوب است و قدرت خوبی دارد.

مشاهده میکنید که حجم واقعی بعداً نمایش داده میشود. به همین دلیل باید صبر داشته باشیم و سعی کنیم تا شرایط واقعی برای ترید کردن مهیا شود و بعد وارد پوزیشن long شویم.

نکته مهم بعدی، تنظیم محل حد توقف است.

مرحله چهارم: حد توقف حفاظتی خودتان را پایین باند بولینگر پایینی تنظیم کنید

تنظیم حد توقف هم به اندازه زمان ورود به بازار مهم است.

محل منطقی برای قرار دادن حد توقف حفاظتی، پایین باند بولینگر پایینی است. خروج از این باند، ایده ترید ما را نامعتبر میکند و باید سعی کنیم ضررمان را به حداقل برسانیم.

آخرین نکته، تنظیم حد سود است.

مرحله پنجم: حد سود را در نقطه خروج قیمت از پایین بولینگر باند پایینی قرار دهید

استراتژی ما برای تشخیص منطقه خروج، فقط یک اندیکاتور را در نظر میگیرد. اگر منتظر تأیید از چند اندیکاتور بمانیم، ممکن است بخشی از سودمان را از دست بدهیم.

از این رو، بهترین محل تنظیم حد سود، وقتی است که نمودار قیمت معکوس میشود. خروج از زیر بولینگر باند پایینی سیگنال خوبی برای معکوس شدگی است در نتیجه در همین نقطه سودمان را حفظ میکنیم.

توجه: مثال بالا مربوط به ترید خرید بود. برای فروش هم از همین قوانین استفاده کنید اما به صورت عکس. در شکل زیر یک مثال از ترید فروش واقعی را مشاهده میکنید.

ما این اندیکاتورها را به صورت گروهی انتخاب کردیم تا از شما در برابر نقاط ضعف هر یک از آنها حفاظت کنیم و همزمان نقاط قوت آنها را حفظ کنیم. اگر این اندیکاتورها سیگنال خرید یا فروش متناقض ایجاد کردند - اتفاقی که هر از گاهی رخ میدهد - تصمیم با شماست که آیا یک پوزیشن پرریسک تر باز میکنید یا خیر.

از طرفی وقتی هر یک از این اندیکاتورها سیگنالهای ارسال شده از اندیکاتورهای دیگر را تأیید کردند، میتوانید نسبت به ترید مورد نظر مطمئن تر باشید.

نتیجه گیری

باید سعی کنید درباره معنا و مفهوم هر یک از اندیکاتورهای ذکر شده در این مطلب تحقیق کنید. هیچ اندیکاتوری، شما را به صورت کامل به موفقیت نمیرساند. در بازار 6 تریلیون دلاری فارکس، هیچکس نمیتواند آینده را با اطمینان پیش بینی کند.

اما اگر از ترکیب بهترین اندیکاتورهای تکنیکال استفاده کنید، احتمال موفقیت شما نسبت به شکست بیشتر خواهد شد. دقت داشته باشید که همه اندیکاتورها بر اساس قیمتهای قبل محاسبه میشوند پس فقط استراتژی چند اندیکاتوری میتواند به پیش بینی آینده کمک کند.

![]() آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان

آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان![]() آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6

آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6 ![]() تلفن تماس : 26230198

تلفن تماس : 26230198![]() ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر

ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر ![]() حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید