نکات کلیدی

- در الگو تریدینگ یا معاملات الگوریتمی برای اتوماسیون معامله ابزارهای مالی بر اساس ضوابط از پیش تعیین شده، از الگوریتمها استفاده میشود.

- استراتژیهای مورد استفاده در معاملات الگوریتمی شامل میانگین متحرک با وزن حجم (VWAP)، میانگین متحرک با وزن زمان (TWAP) و درصد حجم (POV) هستند.

- الگو تریدینگ بهرهوری معاملاتی را ارتقاء داده و احساسات را از معامله حذف میکند اما با چالشهای خاصی روبروست از جمله پیچیدگیهای فنی و احتمال بروز مشکلات سیستمی.

مقدمه

احساسات میتواند مانع مهمی برای تصمیم گیری منطقی در تریدینگ باشد. الگو تریدینگ با اتوماسیون فرایند معامله، به مقابله با این مشکل میپردازد. در این مقاله توضیح میدهیم که الگو تریدینگ چیست، چطور کار میکند و چه مزایا و محدودیتهایی دارد.

الگو تریدینگ چیست؟

الگو تریدینگ به استفاده از الگوریتمهای کامپیوتری برای ایجاد و اجرای معاملات خرید و فروش در بازارهای مالی گفته میشود. این الگوریتمها، دادههای بازار را تحلیل کرده و معاملات را بر اساس شرایط و قوانین تعیین شده توسط تریدرها اجرا میکنند. هدف، ارتقای بهرهوری معاملات و حذف سوگیریهای احساسی است که بر نتایج معاملات تأثیر نامطلوب دارند.

الگو تریدینگ چطور انجام میشود؟

الگو تریدینگ به روشهای مختلفی انجام میشود که همه آنها لزوماً کارآمد یا موفق نیستند. اما در ادامه به بررسی روشهای سادهای میپردازیم که میتوانند برای شروع و درک ایده کلی این سیستم مفید باشند.

تعریف استراتژی

اولین گام در الگو تریدینگ، تعریف یک استراتژی معاملاتی است که میتوان آن را بر اساس فاکتورهای مختلف انجام داد؛ مثل الگوهای تکنیکال یا تغییرات قیمت. مثلاً ممکن است یک استراتژی معاملاتی به سادگیِ خرید پس از افت 5 درصدی قیمت و فروش پس از افزایش 5 درصدی آن باشد.

برنامه نویسی الگوریتم

گام بعدی، ترجمه و تبدیل این استراتژی به یک الگوریتم کامپیوتری است. این مرحله شامل کدنویسی قوانین و شرایط و نوشتن نرمافزاری است که بازار را تحت نظر گرفته و معاملات را به شکل خودکار اجرا میکند.

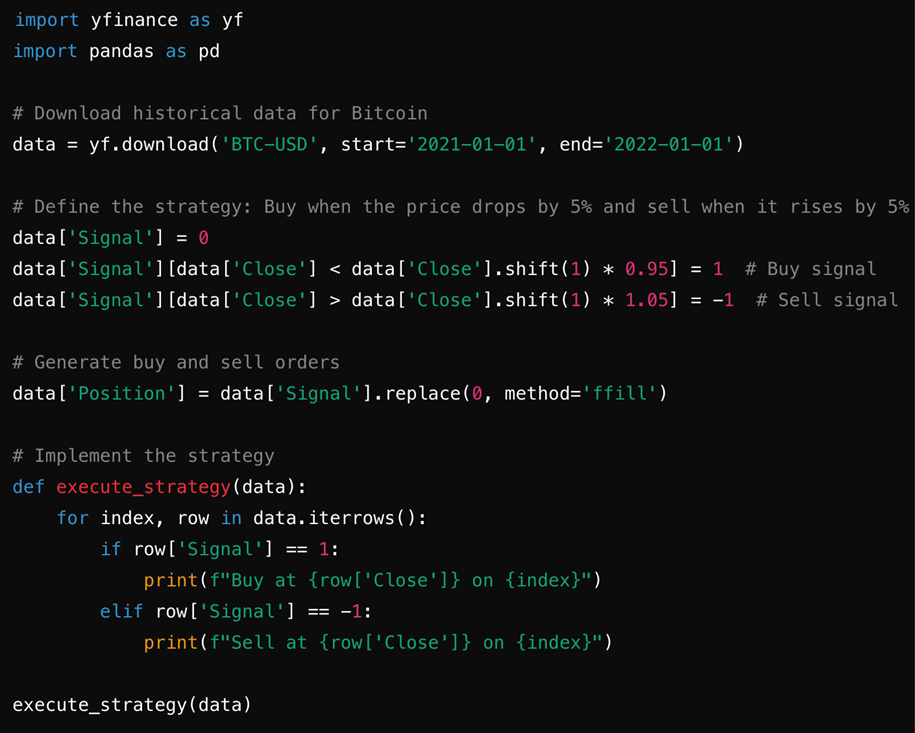

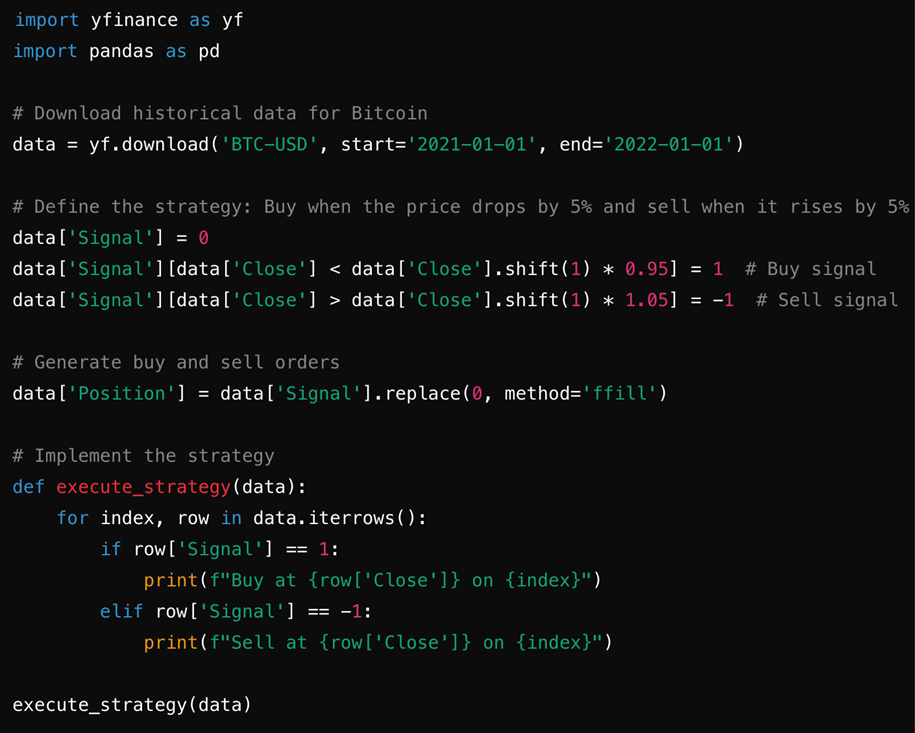

به دلیل سادگی پایتون و در دسترس بودن انواع کتابخانههای قدرتمند برای آن، این زبان جزء محبوبترین زبانهای برنامه نویسی برای این کار است. در ادامه نمونهای از یک الگوریتم ساده معاملاتی را مشاهده میکنید:

در این کد، از کتابخانه yfinance برای دانلود دادههای قبلی بیت کوین (BTC-USD) و از کتابخانه pandas برای دستکاری دادهها استفاده شده است. استراتژی معاملاتی، با ایجاد سیگنالهای خرید و فروش بر اساس تغییرات قیمت طراحی شده است، به این صورت که: هر زمان قیمت نسبت به قیمت بسته شدن روز قبل 5 درصد کاهش پیدا میکند، سیگنال خرید ایجاد میشود و هر زمان قیمت نسبت به قیمت بسته شدن روز قبل 5 درصد افزایش پیدا میکند، سیگنال فروش ایجاد میشود. تابع execute_strategy به ازای هر داده تکرار شده و سفارشهای خرید یا فروش را بر اساس این سیگنالها چاپ میکند.

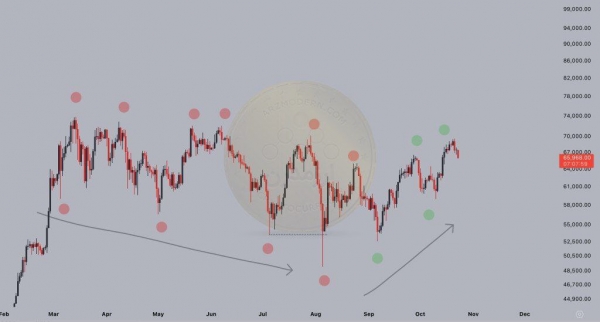

بک تست کردن

قبل از اجرای الگوریتم، یک بک تست از آن با استفاده از دادههای گذشته انجام میشود تا عملکرد آن ارزیابی شود. این کار به اصلاح الگوریتم و ارتقای عملکرد آن کمک میکند.

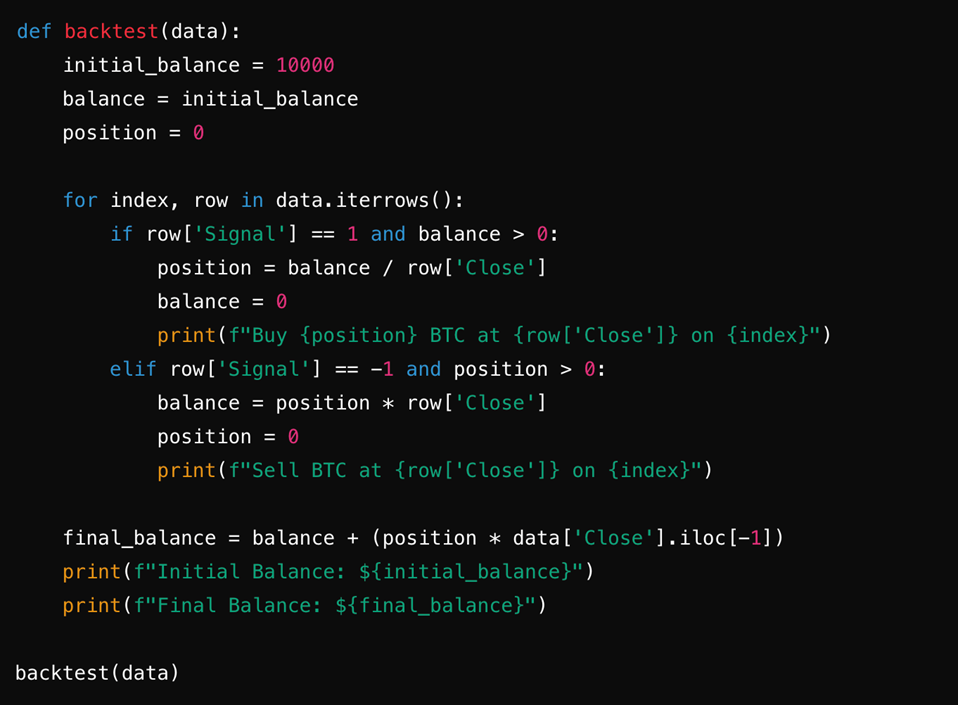

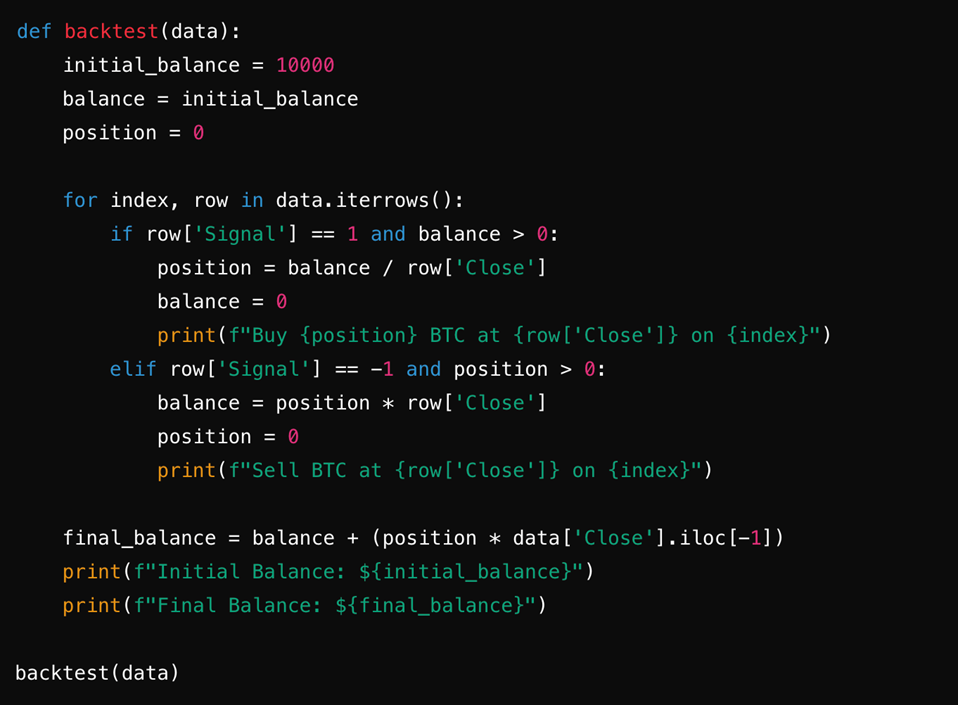

در ادامه، مثالی از بک تست استراتژی بالا را مشاهده میکنید:

این کد، خرید و فروش بیت کوین را بر اساس سیگنالهای تولید شده توسط الگوریتم شبیه سازی کرده و موجودی را در گذر زمان رهگیری میکند. تابع بک تست، موجودی حساب را ارزیابی کرده و روی دادهها میچرخد تا سفارشهای خرید و فروش را اجرا کند. سپس موجودی اولیه و نهایی چاپ میشود. به این ترتیب میتوان عملکرد استراتژی را روی دوره زمانی تعیین شده ارزیابی کرد.

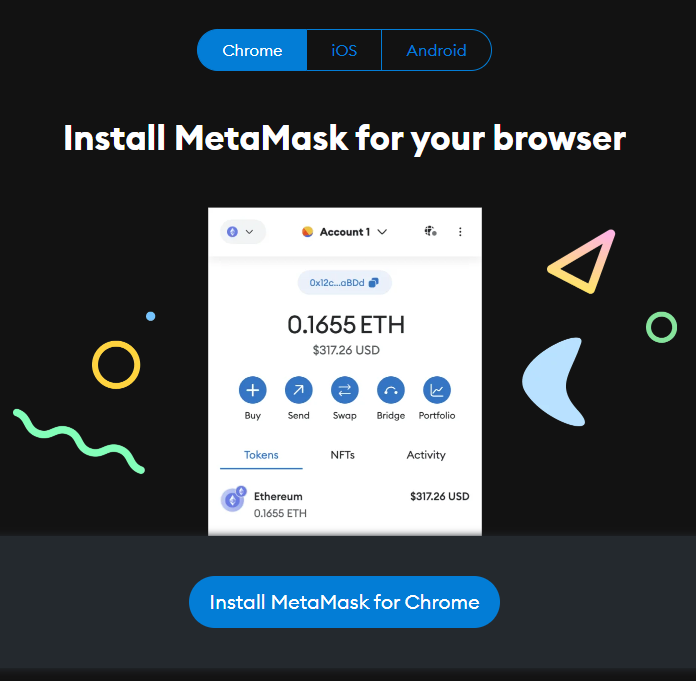

اجرا

پس از تست موفقیت آمیز الگوریتم، میتوان آن را به یک پلتفرم معاملاتی یا اکسچنج متصل کرد. الگوریتم همواره بازار را تحت نظر داشته و هر زمان یک فرصت معاملاتی شناسایی شود که شرایط تعیین شده را داشته باشد، معامله به شکل خودکار ثبت میشود.

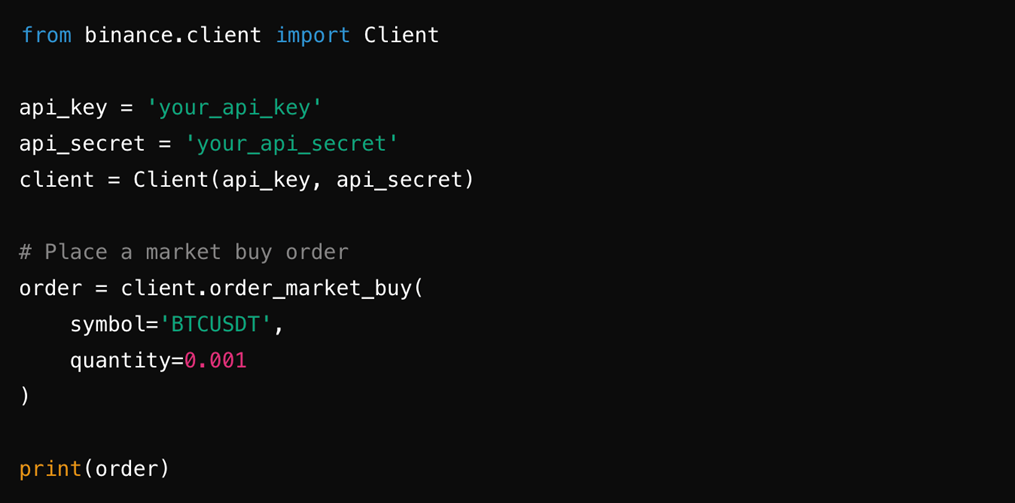

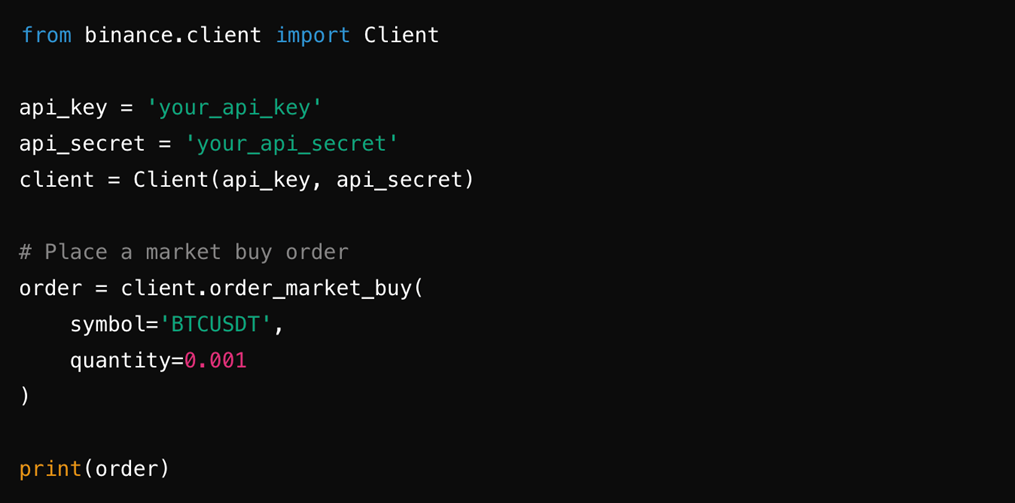

پلتفرمهای زیادی یکسری API اختصاصی دارند که به الگوریتمها امکان میدهند با بازار در ارتباط باشند. در ادامه، مثالی از ثبت سفارش بازار را با استفاده از API بایننس مشاهده میکنید:

این کد برای اتصال به API بایننس از کتابخانه binance استفاده میکند. یک کلید API و رمز در اختیار کلاینت قرار گرفته و سپس سفارش خرید بازار برای مقدار مشخصی بیت کوین ثبت میشود. پاسخ API که شامل جزئیات معامله است، چاپ میشود.

نظارت

پس از شروع به کار الگوریتم، باید آن را به شکل پیوسته تحت نظر داشت تا مطمئن شویم که الگوریتم درست کار میکند. ممکن است نیاز باشد به دلیل تغییر شرایط بازار یا سایر فاکتورها، یکسری تنظیم در الگوریتم انجام شود.

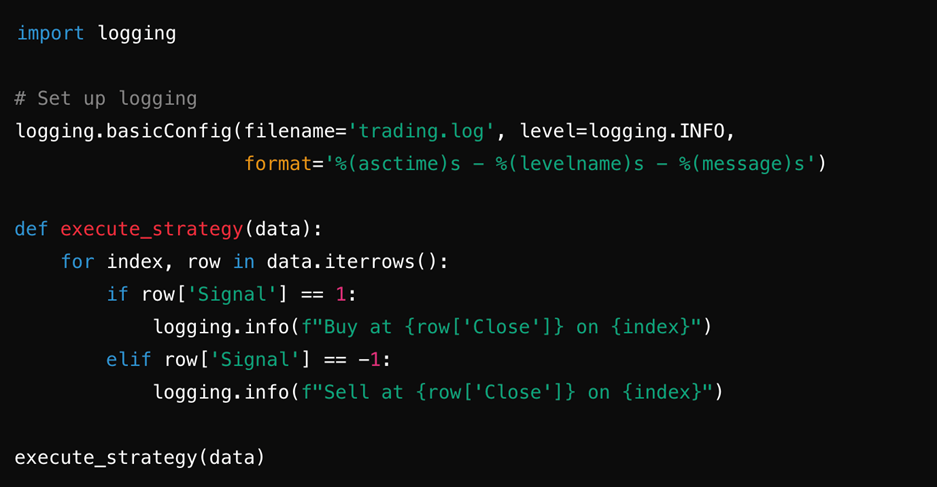

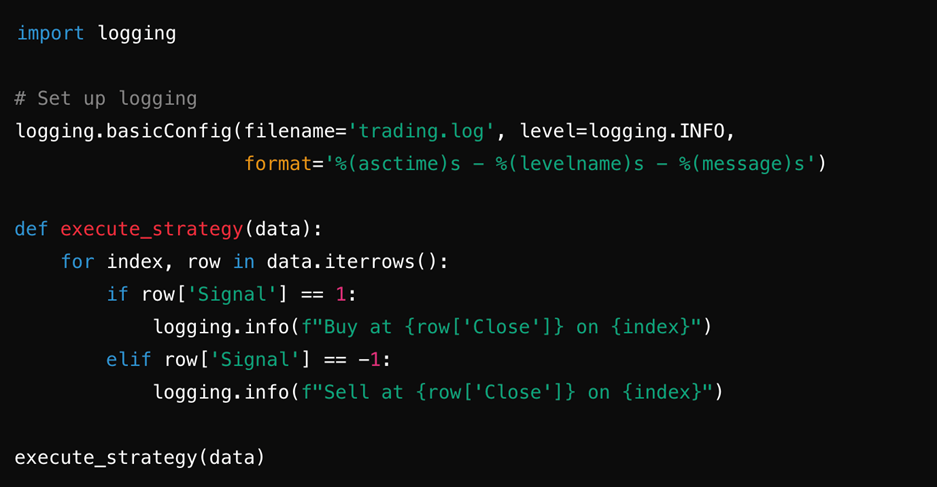

میتوان برای این کار از مکانیزمهای لاگ مخصوص استفاده کرد که اقدامات الگوریتم و معیارهای عملکردی آن را برای بازبینی ثبت میکنند. در ادامه، نمونهای از اضافه کردن سیستم لاگ به الگوریتم را مشاهده میکنید:

این کد از یک مکانیزم لاگ مبتنی بر کتابخانه logging پایتون استفاده میکند. با اجرای این کد، یک فایل لاگ به نام trading.log ایجاد شده که خرید و فروشها را به همراه برچسب زمانی و قیمتی که در آن خرید یا فروش انجام شده، ثبت میکند. به این ترتیب میتوان جزئیات کامل همه معاملات اجرا شده توسط الگوریتم را تحت نظر داشت تا تحلیل عملکرد و تشخیص مشکلات احتمالی آن راحتتر شود.

استراتژیهای الگو تریدینگ

در ادامه با یکسری از اندیکاتورها آشنا میشوید که میتوانند برای استراتژیهای الگوریتم تریدینگ مفید باشند.

اندیکاتور میانگین قیمت با وزن حجم (VWAP)

VWAP اندیکاتوری است که سعی دارد معاملات را با نزدیکترین قیمت به قیمت میانگین با وزن حجم اجرا کند. ایده کلی، تقسیم کل سفارش به بخشهای کوچکتر و اجرای آنها در بازههای زمانی تعیین شده است؛ طوری که با VWAP بازار تطبیق داشته باشند.

میانگین قیمت با وزن زمان (TWAP)

استراتژی TWAP هم به VWAP شباهت دارد اما تمرکز آن، اجرای معاملات به شکل یکسان در بازههای زمانی تعیین شده است. هدف این استراتژی، به حداقل رساندن تأثیر سفارشات بزرگ بر قیمت بازار، با تقسیم و توزیع آنها روی بازههای زمانی متفاوت است.

درصد حجم (POV)

POV شامل اجرای معاملات بر اساس درصد از پیش تعیین شدهای از حجم بازار است. مثلاً ممکن است یک الگوریتم به دنبال اجرای معاملاتی باشد که 10 درصد از حجم کلی بازار را در یک بازه زمانی مشخص تشکیل میدهند. این استراتژی، نرخ اجرا را بر اساس فعالیت بازار تنظیم میکند تا تأثیر معامله بر بازار را به حداقل برساند.

مزایای الگو تریدینگ

بهرهوری

الگو تریدینگ، معاملات را با سرعت بالا (اغلب ظرف چند میلی ثانیه) اجرا میکند تا تریدرها بتوانند از کوچکترین تغییرات بازار هم بهره ببرند.

امکان اجرای معامله غیر احساسی

الگوریتمها بر اساس قوانین از پیش تعریف شده کار کرده و تحت تأثیر احساساتی مثل FOMO یا طمع قرار نمیگیرند. به این ترتیب، ریسک تصمیم گیری احساسی که میتواند تأثیر نامطلوبی داشته باشد، کمتر میشود.

محدودیتهای الگو تریدینگ

پیچیدگی فنی

توسعه و نگهداری از الگوریتمها مستلزم داشتن تخصص فنی در هر دو حوزه اقتصاد و برنامه نویسی است که میتواند برای بسیاری از تریدرها یک چالش مهم باشد.

نقایص سیستمی

سیستمهای الگو تریدینگ در برابر مشکلات فنی مثل باگهای نرمافزاری، مشکلات اتصال و نقصهای سختافزاری آسیب پذیر هستند که اگر به خوبی مدیریت نشوند، میتوانند ضرر چشمگیری ایجاد کنند.

جمع بندی

الگو تریدینگ به استفاده از نرمافزارهای کامپیوتری جهت اجرای خودکار معاملات بر اساس ضوابط و قوانین از پیش تعیین شده گفته میشود. این سیستم معاملاتی، مزایای مختلفی مثل حذف احساسات و ارتقای بهرهوری دارد اما نباید چالشهای آن از جمله پیچیدگی فنی و ریسک نقص سیستمی را نادیده گرفت.

![]() آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان

آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان![]() آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6

آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6 ![]() تلفن تماس : 26230198

تلفن تماس : 26230198![]() ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر

ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر ![]() حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید