در حال حاضر همه ما بیشتر از موبایل استفاده میکنیم تا کامپیوتر. گوشیهای موبایل و اپلیکیشنهایی که همراه آنها عرضه میشوند، تبدیل به بخشی مهم و ضروری از زندگی ما شده اند.

همچنین ارزهای دیجیتال که دیگر صرفاً یک ترند متداول نیستند. مردم ظهور و توسعه بیتکوین را مشاهده کرده و درک میکنند که ارزهای دیجیتال جایگاه خودشان در دنیای مدرن را پیدا و تثبیت کرده اند.

اگر وقت زیادی صرف خرید و فروش ارزهای دیجیتال میکنید، در این صورت اپلیکیشنهای موبایلی مربوط به ارزهای دیجیتال جزء الزامات مورد نیاز شما محسوب میشوند. به همین دلیل سایتهایی هم اپلیکیشنهای مخصوص ارزهای دیجیتال طراحی کرده اند تا بتوانید همواره از این خدمات استفاده کنید.

در این مطلب لیستی از سایر سرویسها و اپلیکیشنها را به شما معرفی میکنیم و توصیه میکنیم برای نظارت بر پورتفولیو، دریافت اعلان، خرید و فروش، معامله، ذخیره ارزهای دیجیتال و انجام کارهای دیگر آنها را دانلود کنید.

- Blockfolio

Blockfolio یکی از محبوب ترین اپلیکیشنها برای دنبال کردن تغییرات بازار ارزهای دیجیتال است. علاوه بر این Blockfolio امکان ایجاد پورتفولیوی سرمایه گذاری و مدیریت تغییرات آن به صورت بی وقفه در اپلیکیشن را فراهم میکند. تعداد کل ارزهای پشتیبانی شده در این اپلیکیشن بیشتر از 8 هزار عدد است.

این اپلیکیشن میتواند درباره اخبار مهمی که مستقیماً از سوی تیمهای مدیریتی ارسال میشوند و برای شما مهم هستند به شما اطلاع رسانی کند. میتوانید برای حفظ امنیت پورتفولیوی خودتان یک پین کد به اپلیکیشن اضافه کنید.

این اپلیکیشن با پشتیبانی از تمام اکسچنجهای محبوب از جمله Coinbase، Bittrex، Bithumb، Poloniex، Binance، Coinone و Bitfinex امکان دسترسی به مبادلات swap ارزهای دیجیتال را برای کاربران فراهم میکند.

- زبانها: انگلیسی

- پلتفرمها: اندروید و iOS

- قیمت: رایگان

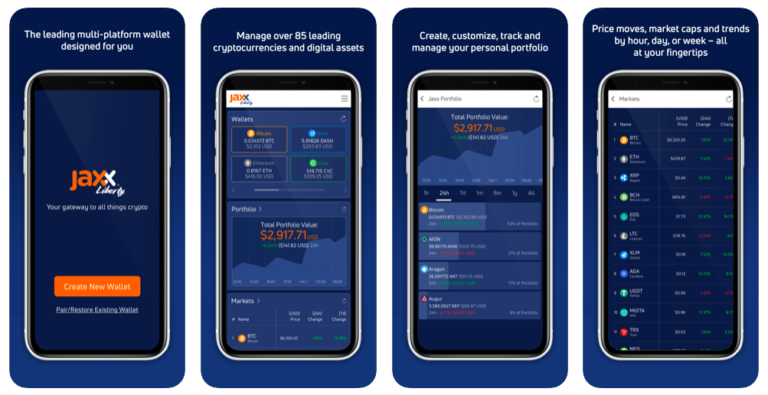

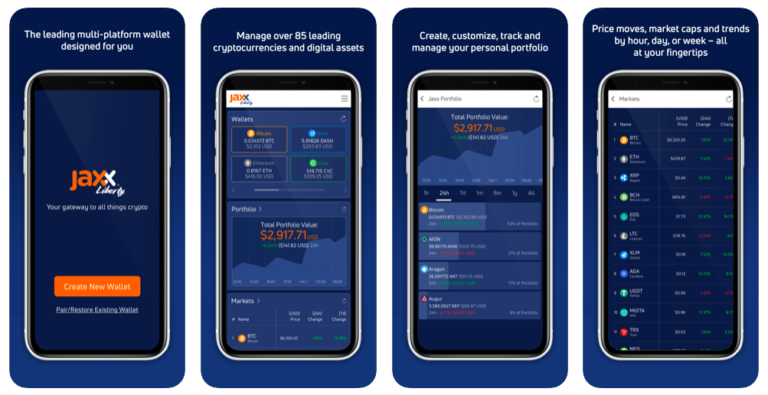

- Jaxx Wallet

Jaxx Liberty یکی از محبوب ترین والتهای ارز دیجیتال جهان است که علاوه بر ارائه خدمات به عنوان والت بلاکچین امکان دسترسی به پورتفولیوی بلاکچین، مبادله ارزهای دیجیتال، نظارت بر بازار، اخبار و پاداشها را فراهم میکند. میتوانید در اپلیکیشن موجودی خودتان، کوینها و توکنهای مختلف و تغییر قیمت آنها به مرور زمان را بررسی کنید. این اپلیکیشن خیلی از خبرهای ارزهای دیجیتال را به صورت تجمیع شده در اختیار شما قرار میدهد.

می توانید تمام ارزهای دیجیتال پشتیبانی شده را به صورت فوری با اپلیکیشنهای شخص ثالث تعبیه شده در این اپلیکیشن خرید و فروش کنید. بیش از 80 نوع ارز دیجیتال در این اپلیکیشن لیست شده اند از جمله بیتکوین، اتریوم، لایت کوین، دش و غیره که میتوانید مستقیماً از داخل اپلیکیشن آنها را مدیریت کنید.

- زبانها: انگلیسی

- پلتفرمها: اندروید، iOS

- قیمت: رایگان

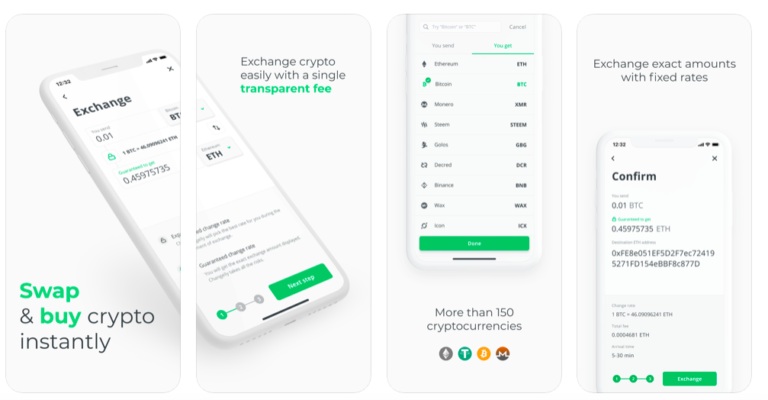

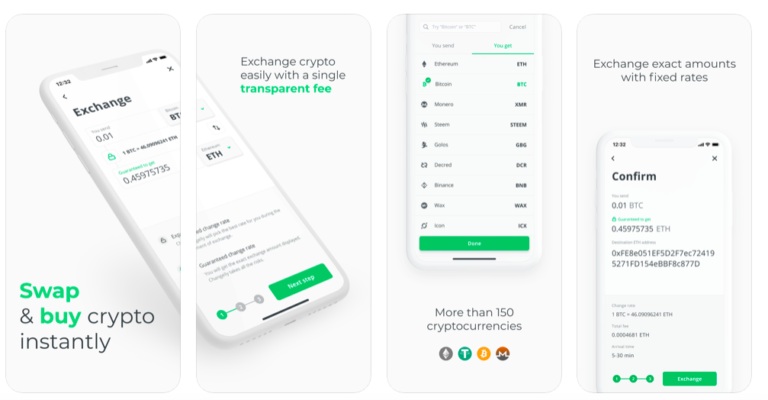

- Changelly

اپلیکیشن موبایلی اکسچنج کریپتوی Changelly یک راهکار ساده و کاربردی برای اشخاصی است که قصد خرید یا فروش ارزهای دیجیتال را دارند. این اپلیکیشن به عنوان بخشی مهم از اکوسیستم Changelly گزینههای مختلفی برای تراکنش در اختیار شما قرار میدهد و تجربه ای هموار و بدون نقص از فرایندهای اکسچنج فراهم میکند.

این اپلیکیشن امکان بررسی و نظارت بر قیمتها به صورت لحظه ای و بلادرنگ را فراهم میکند. بعلاوه کاربران موبایل میتوانند ارزهای دیجیتال را با یک کارت بانکی خرید و فروش کنند و امکان انتخاب بین نرخهای معاملاتی ثابت و شناور را دارند. Changelly یک پلتفرم اکسچنج ارز دیجیتال فوری به صورت غیرکاستدی است که با بیتکوین و بیشتر از 150 نوع ارز دیجیتال دیگر کار میکند. همچنین طیف وسیعی از توکنهای ERC-20 را در دسترس شما قرار میدهد.

جهت استفاده از Changelly نیازی به ایجاد اکانت ندارید چون تمام تراکنشها روی بستر بلاکچین اجرا میشوند. اگر قصد ذخیره تاریخچه تراکنشهای خودتان را داشته باشید، کافیست یک ایمیل آدرس مشخص کنید.

- زبانها: انگلیسی، اسپانیایی، ژاپنی، پرتغالی، روسی، کره ای، چینی

- پلتفرمها: اندروید، iOS

- قیمت: رایگان

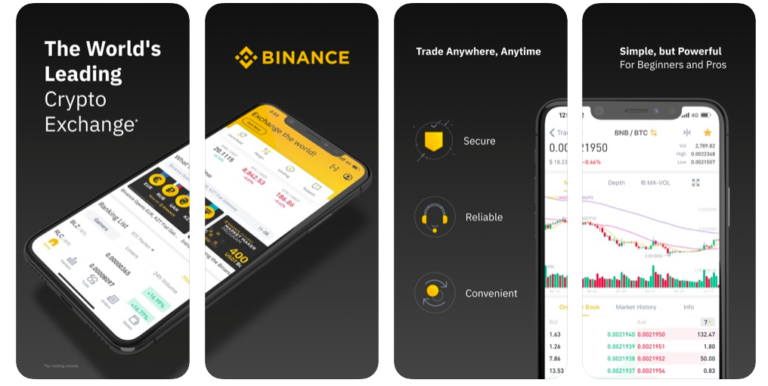

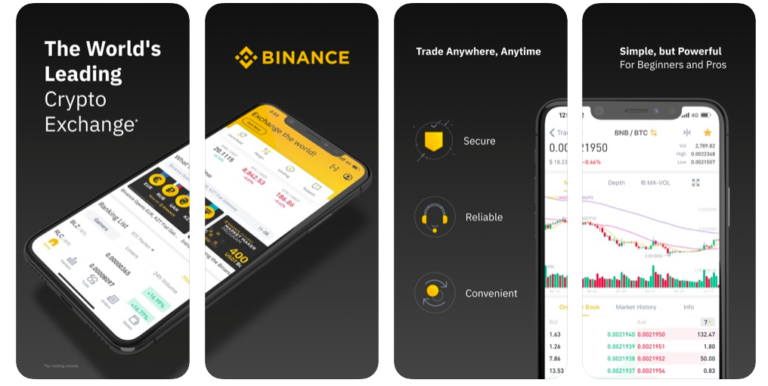

- Binance

بایننس یکی از اکسچنجهای پیشرو از نظر حجم معاملات و خدمت رسانی به کاربران است. این اکسچنج کارمزدهای کمی برای معاملات دریافت میکند و ارز دیجیتال خودش تحت عنوان بایننس کوین (BNB) را دارد که امکان کاهش هر چه بیشتر هزینههای معاملاتی را فراهم میکند.

اپلیکشن موبایلی بایننس یک اینترفیس کاربرپسند دارد که امکان انجام این کارها را فراهم میکند:

- خرید/ فروش ارزهای دیجیتال؛

- مشاهده تاریخچه تراکنشها؛

- باز کردن سفارش و ارزهای دیجیتال بر حسب ارزش دلاری معادل آنها.

معامله گران میتوانند از قابلیتهای اجرای سفارشات محدود و بازار (limit/market و stop limit) استفاده کنند اما امکان اجرای معاملات حرفه ای در این اپلیکیشن وجود ندارد چون این کارها فقط از طریق وبسایت قابل انجام هستند. با این وجود اپلیکیشن بایننس به دلیل سرعت بالا، سهولت استفاده و کم بودن کارمزدها یکی از بهترین اپلیکیشنهای ارزهای دیجیتال محسوب میشود.

- زبانها: انگلیسی، هلندی، فرانسوی، آلمانی، ایتالیایی، کره ای، پرتغالی، روسی، چینی، اسپانیایی، ترکی، ویتنامی

- پلتفرمها: اندروید، iOS

- قیمت: رایگان

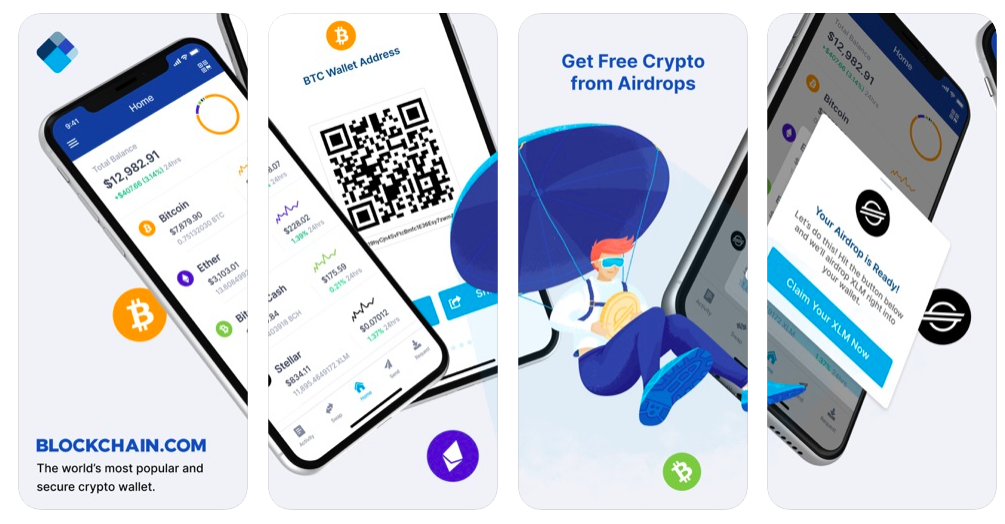

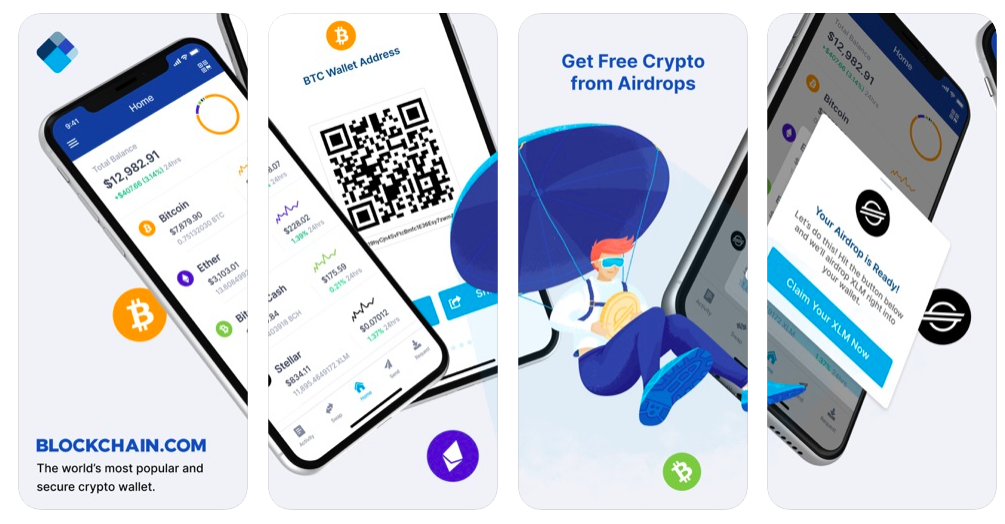

- Blockchain Wallet

Blockchain Wallet محبوب ترین والت ارزهای دیجیتال است. این اپلیکیشن دارای بیش از 43 میلیون والت ثبت شده توسط کاربران از 140 کشور مختلف است و حجم تراکنشهای آن فراتر از 200 میلیارد دلار است که همگی با کارمزد کم اجرا میشوند. Blockchain Wallet سیستم غیرکاستدی دارد یعنی فقط خود کاربر کلیدهای خصوصی که امکان دسترسی به ارزهای دیجیتال او را فراهم میکنند در اختیار دارد. این اپلیکیشن فرصت ذخیره، معامله، ارسال و دریافت ارزهای دیجیتال را در اختیار کاربران قرار میدهد.

در حال حاضر Blockchain Wallet از بیت کوین، اتریوم، بیت کوین کش، استلار و USD PAX پشتیبانی میکند. این تیم همواره در حال توسعه اپلیکیشن است و سخت تلاش میکند تا ارزهای بیشتری را به والت خود اضافه کند.

- زبانها: انگلیسی، هلندی، فرانسوری، آلمانی، ایتالیایی، کره ای، پرتغالی، روسی، چینی، اسپانیایی، ترکی، ویتنامی و غیره.

- پلتفرمها: اندروید، iOS

- قیمت: رایگان

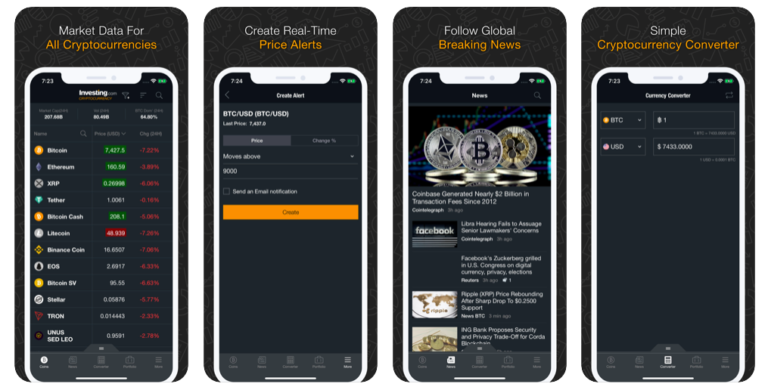

- com: Cryptocurrency

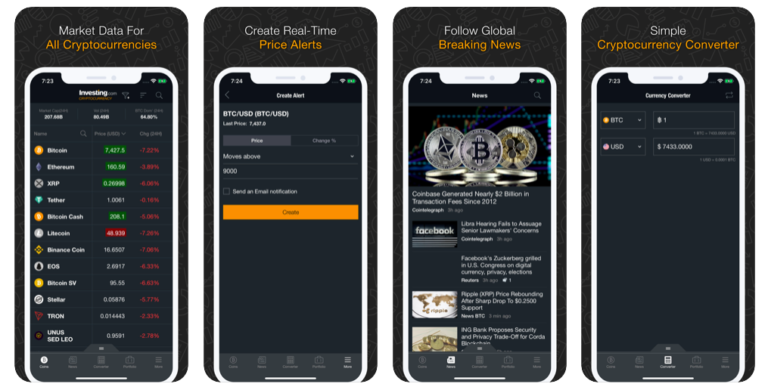

Investing.com دادههای مربوط به حجم معاملات و اخبار ارزهای دیجیتال را در اختیار شما قرار میدهد. میتوانید اطلاعات لحظه ای و دادههای مربوط به قیمت انواع ارزهای دیجیتال را پیگیری کنید. همچنین امکان ایجاد پورتفولیو و نظارت بر آن و بررسی سود و زیان به صورت 24 ساعته هم وجود دارد. این اپلیکیشن درباره تغییرات قیمتها در پورتفولیوی شما و کوینهای محبوبتان برای شما اعلان صادر میکند.

علاوه بر این یک مبدل ارز هم در اپلیکیشن Investing.com وجود دارد. میتوانید دادههای اکسچنجهایی مثل Bitfinex، Huobi، Kraken، HitBTC و غیره را به صورت لحظه ای دنبال کنید.

- زبانها: انگلیسی، هلندی، فرانسوی، آلمانی، ایتالیایی، کره ای، پرتغالی، روسی، چینی، اسپانیایی، ترکی، ویتنامی و غیره.

- پلتفرمها: اندروید، iOS

- قیمت: رایگان

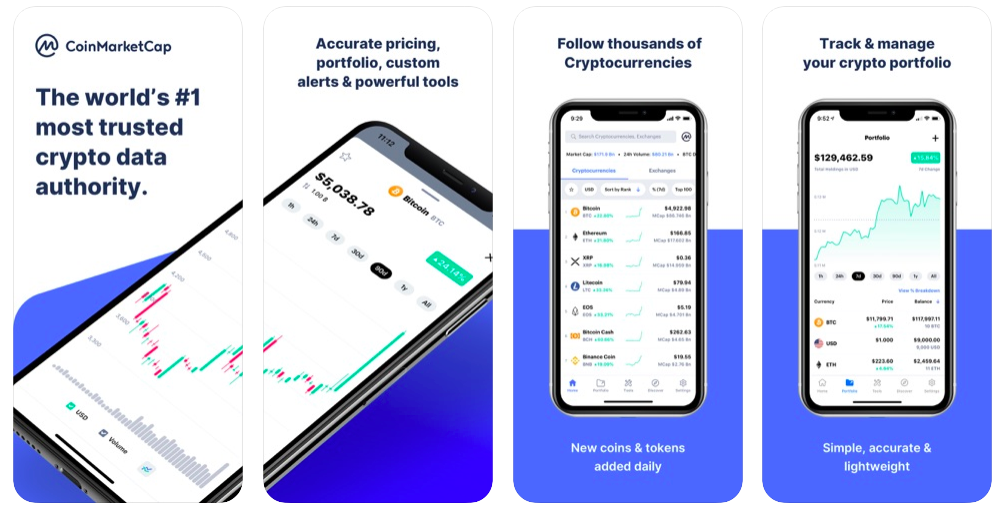

- CoinMarketCap

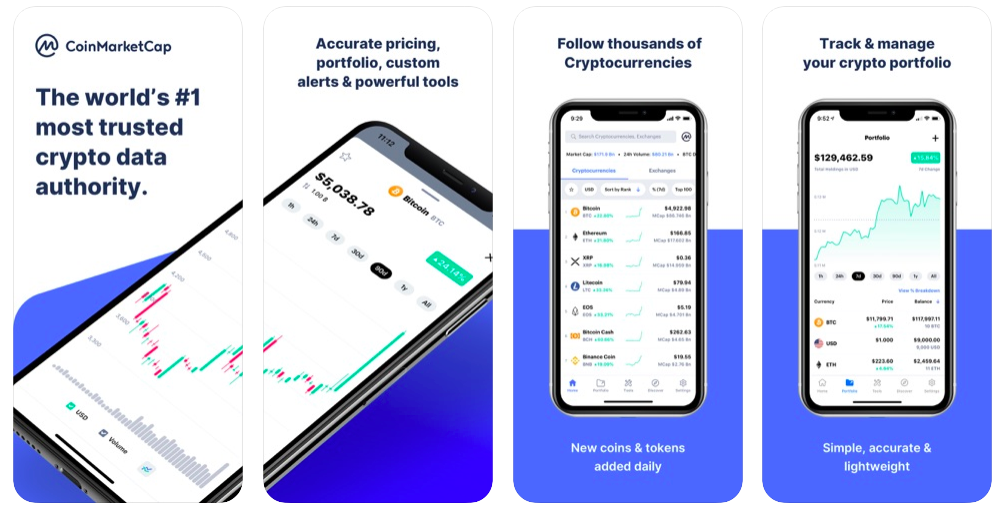

در اپلیکیشن coinmarketcap میتوانید دادههای مهمی درباره یک ارز دیجیتال خاص مشاهده کنید از جمله تاریخچه تغییرات قیمتها، ارزش بازار، تغییر قیمتها و حجم پیشنهادها در بازار طی 24 ساعت اخیر، کل کوینهای در دسترس و غیره.

پورتفولیوی خودتان را بر اساس آخرین قیمت کوینها، آلت کوینها و توکنها مثل بیتکوین، اتریوم، XRP، لایت کوین، بیتکوین کش، EOS و بیش از 2 هزار گزینه دیگر نظارت و پیگیری کنید. امکان ایجاد پورتفولیو با بیش از 90 نوع ارز دیجیتال هم وجود دارد. هشدار قیمتها را تنظیم کنید تا تغییرات مهم را از دست ندهید.

- زبانها: انگلیسی، چینی ساده، اسپانیایی

- پلتفرمها: اندروید، iOS

- قیمت: رایگان

- Trading View

TradingView یک پلتفرم اجتماعی برای سرمایه گذاران و معامله گران است که به آنها برای بهبود مهارتهای سرمایه گذاری جهت دستیابی به حداکثر سود کمک میکند. در این اپلیکیشن به نمودارهای رایگان دسترسی دارید و امکان بحث و گفتگو درباره استراتژیها و ایدههای معاملاتی با میلیونها معامله گر از سراسر جهان را دارید. میتوانید به راحتی جفت ارزهای معاملاتی و سهامهای مختلف را به صورت لحظه ای دنبال کنید. این سرویس برای ارزهای دیجیتال و سهام و ارزهای فیات بسیار مفید است.

TradingView به داشتن جامعه ای بزرگ از کاربران فعال شناخته شده است. روشهای زیادی برای مشارکت و همکاری در این سیستم وجود دارد از جمله مشارکت در بحثها یا ایجاد تحلیل توسط خودتان. اگر پیش بینی درباره یک ارز خاص دارید، میتوانید برای آن نمودار بکشید.

- زبانها: انگلیسی، چینی ساده، اسپانیایی، آلمانی، فرانسوی، ایتالیایی و غیره.

- پلتفرمها: اندروید، iOS

- قیمت: رایگان

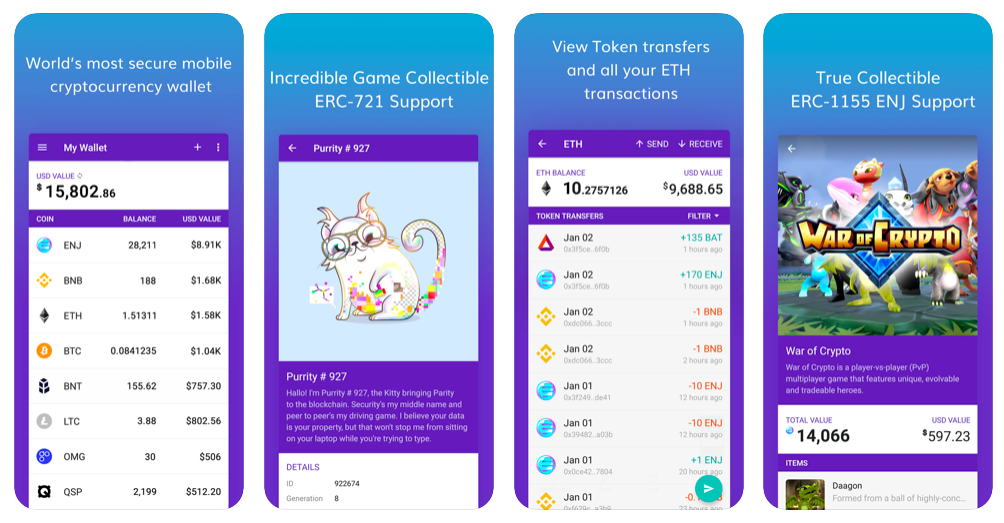

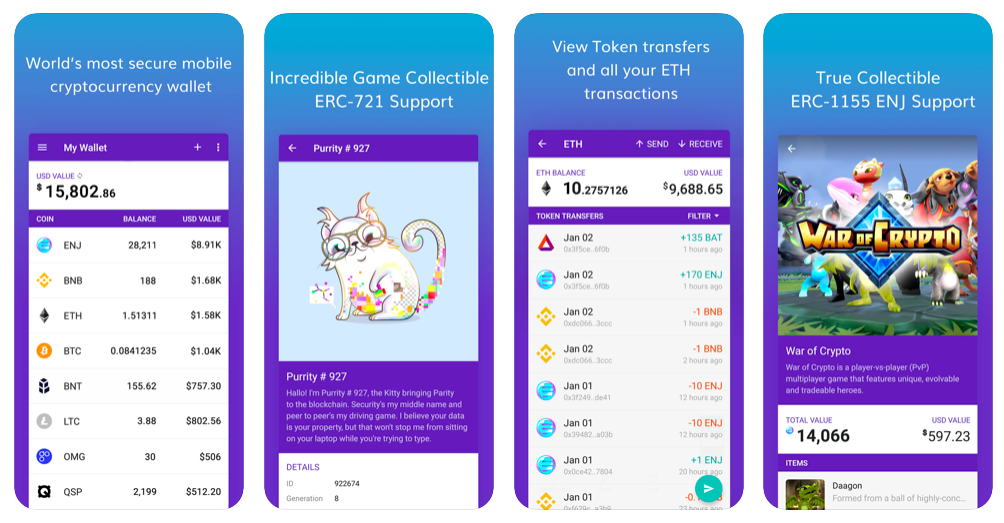

- Enjin Cryptocurrency Wallet

Enjin Cryptocurrency Wallet یک اپلیکیشن کاملاً هوشمند است که برای راحتی هر چه بیشتر کاربران طراحی شده است. کارمزد تراکنشهای آن به صورت پویا محاسبه میشود و اسکنر QR هم این فرایند را بهینه سازی میکند. این اپلیکیشن از بیتکوین، اتریوم، لایت کوین، Enjin Coin و همه توکنهای ERC-20 پشتیبانی میکند و تیم توسعه دهنده آن پیوسته در حال افزودن آلت کوینهای جدید به این پلتفرم است. امکان مشاهده جزئیات تراکنشها هم وجود دارد تا کاربران بتوانند به صورت دقیق بررسی کنند که تراکنشهایشان چه وضعیتی دارند.

- زبانها: انگلیسی

- پلتفرمها: اندروید، iOS

- قیمت: رایگان

خلاصه

بازار ارزهای دیجیتال یکی از پرنوسان ترین بازارهای مالی محسوب میشود و همین باعث شده سرمایه گذاران و معامله گران به دنبال روشهایی ساده تر برای قرار گرفتن در جریان وضعیت بازار باشند. اپلیکیشنهای موبایلی هم ابزار فوق العاده ای برای دستیابی به این هدف هستند. امیدواریم شما هم بعد از مطالعه این مطلب با ما درباره این موضوع موافق باشید.

![]() آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان

آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان![]() آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6

آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6 ![]() تلفن تماس : 26230198

تلفن تماس : 26230198![]() ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر

ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر ![]() حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید