برای اینکه بتوانیم پایان یک روند را تشخیص دهیم ابتدا باید حالتها و موقعیتهای مارکت را بررسی کنیم. همانطور که می دانید بازار سه حالت می تواند داشته باشد: یا حالت صعودی (گاوی) دارد بدین معنا که خریداران کنترل بازار را در دست دارند و قیمت را به سمت بالا می برند؛ یا حالت نزولی (خرسی) دارد و به معنای این است که فروشنده ها کنترل بازار را در دست گرفته اند و قیمت را به سمت پایین می برند، و یا حالت رِنج دارد.

تریدر ها با دقت در نمودار یک نماد یا سهم متوجه حالات مختلف بازار می شوند و با توجه به سیگنالهایی که دریافت می کنند می توانند شکست یک روند را قبل از رخ دادن تشخیص دهند و دارایی خود را قبل از ریزش قیمت به فروش برسانند؛ و یا اگر احتمال بدهند که قیمت سهامی به زودی رشد خواهد داشت، اقدام به خرید آن سهم یا نماد در کف قیمتی بنمایند و بدین ترتیب از معاملات بازار سود کسب کنند.

پیشبینی شکست یک روند مستلزم کسب تجربه در بازار است. ولی ما در این مقاله بعضی از مهم ترین نکاتی را که می توانند یک سیگنال قوی از تغییر یک روند تلقی شوند برای شما آورده ایم:

شکست خط روند:

برای کشیدن یک خط روند اول باید بدانیم که روندمان صعودی است یا نزولی. روند های صعودی از موجهای جنبشی (رشد قیمت) و اصلاح قیمت تشکیل شده اند. برای کشیدن خط روند در یک موج صعودی هدف کشیدن خطی است که در صورت شکسته شدن به ما اخطار برگشت بازار را بدهد. پس ما دو دره ی واضح و مشخص را به هم وصل می کنیم و این خط را به سمت بالا امتداد می دهیم. در کشیدن خط روند به دو نکته توجه می کنیم: خط روندی معتبرتر است که تعداد نقاط برخورد بیشتر و تعداد شکستهای کمتری داشته باشد. به این معنا که قیمت (چه سایه و چه خود کندلها) زیاد از خط روند عبور نکرده باشد و تعداد تداخل ها کمتر باشد.

برای کشیدن خط روند در روند های نزولی که باز هم از موج ها و اصلاح های قیمتی تشکیل شده است دو قله ی تقریبا پشت سر هم را در نظر می گیریم و به هم وصل می کنیم. در کشیدن خطوط روند نزولی نیز اولویت با خطی است که کمتر شکسته شده باشد.

هر چقدر شیب خط روند بیشتر باشد اعتبارش کمتر است. وقتی چند خط روند پشت سر هم کشیدیم و ملاحظه کردیم که شیب خطوط رفته رفته در حال بیشتر شدن هستند احتمال شکسته شدن خط روند بیشتر می شود. در صورتی که روند شکسته شود و سایر خطوط روند با شیب کمتر را هم بشکند باید احتمال برگشت بازار را بدهیم و زمان آن رسیده که سودهایمان را ذخیره کنیم.

به عبارتی در بازارهای مالی با رسم خطوط روند سعی می کنیم گوش به زنگ باشیم تا با کوچکترین تغییر قیمت و شکسته شدن خطوط روند، در کنار در نظر گرفتن فاکتورهای دیگر بتوانیم در سریع ترین زمان ممکن پیشبینی کنیم که آیا بازار ریزشی خواهد بود یا رشد خواهد کرد؛ روند ما ادامه خواهد داشت یا برخواهد گشت. بعد از شکست روند معمولا در نمودارها حالت فشردگی خواهیم داشت که جهت این فشردگی به هر سمتی باشد شکست روند به همان سمت خواهد بود.

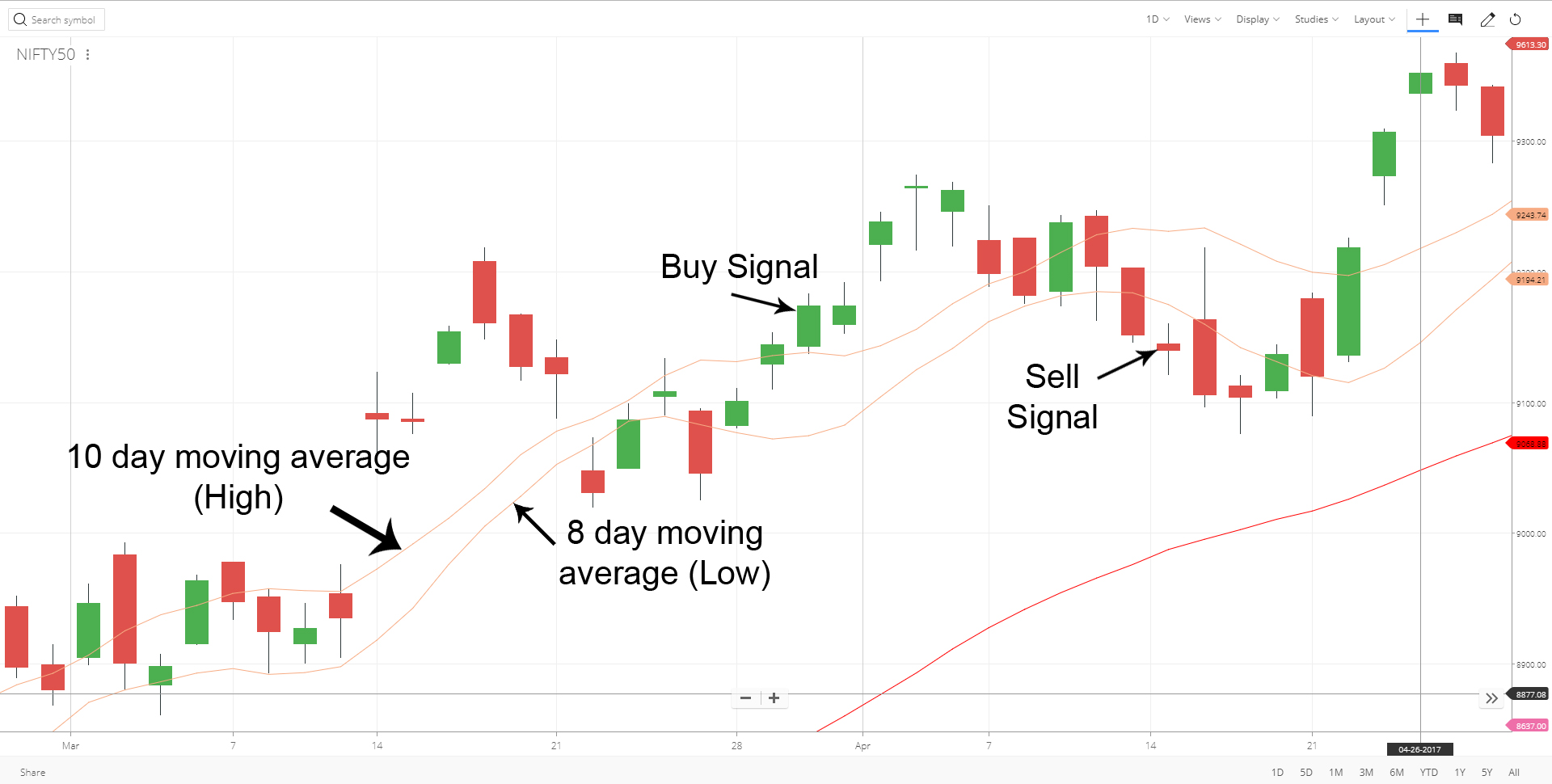

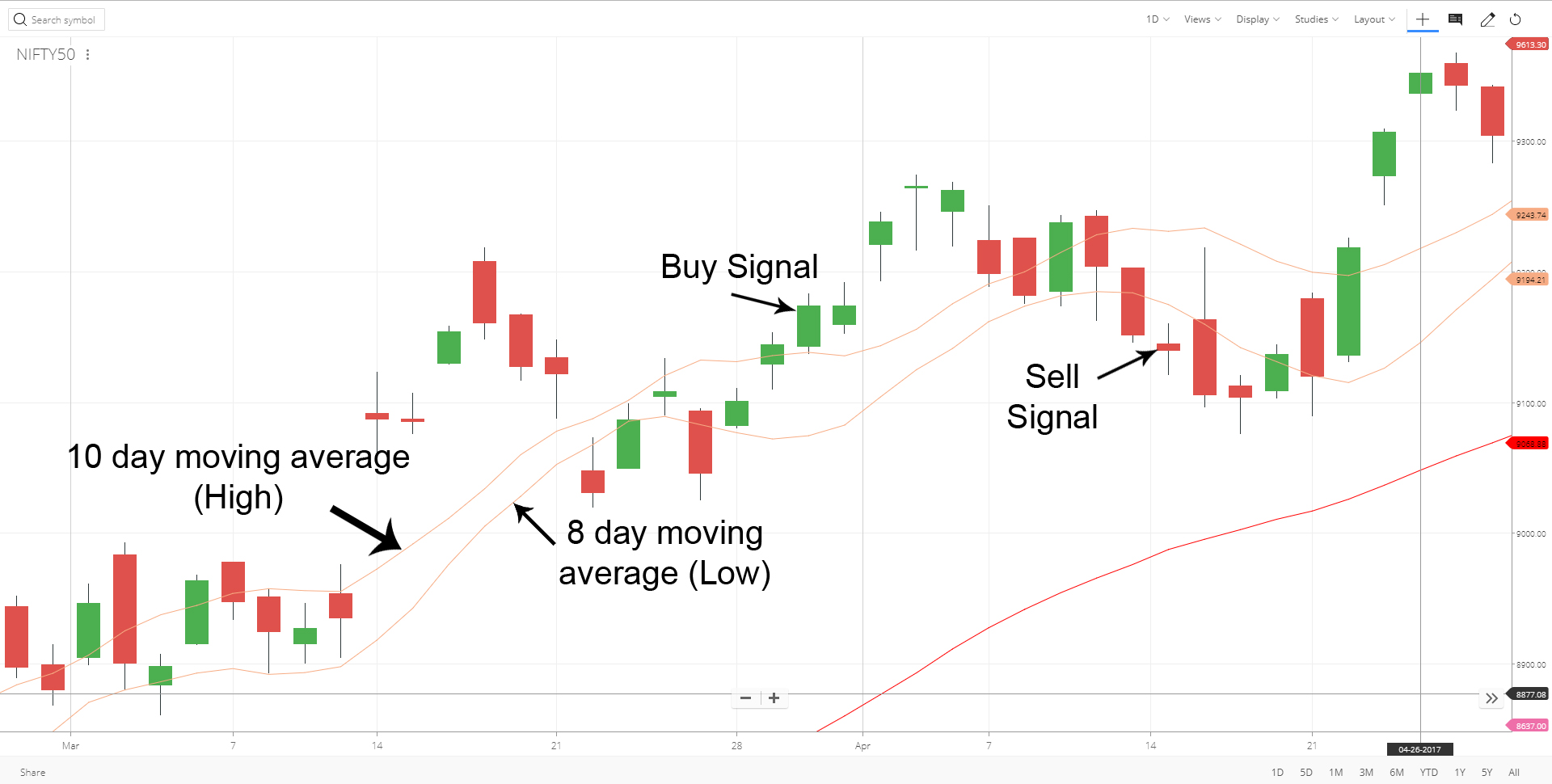

شکست میانگین متحرک:

یکی از تعاریف بسیار مهم در تحلیل تکنیکال مومنتوم است. مومنتوم (momentum) در بازارهای مالی به معنای سرعت و جهت تغییر قیمت یک نماد است. معامله بر اساس مومنتوم استراتژی ای است که در آن تریدرها دارایی هایی را که قیمت آنها در حال افزایش است می خرند و در اوج قیمت آنها را می فروشند.

تکنیکهای سرمایه گذاری ریچارد درایهاوس که به پدر سرمایه گذاری مومنتوم مشهور است، اصول اولیه ی معامله بر اساس مومنتوم هستند. قاعده ی اساسی در این معاملات که جزء استراتژی های سودآور هستند این است که "بالا بخرید و بالاتر بفروشید" که با اصل سرمایه گذاری ارزشی معمول که "پایین بخرید و بالا بفروشید" متفاوت است.

معاملات مومنتوم مزایای زیادی دارند؛ از جمله این که سهمی که می خرید ذاتا باارزش و در حال افزایش است و نیازی نیست که صبر کنید تا روزی باارزش شود. مزیت دیگر این است که امکان سود بالا در یک دوره ی کوتاه وجود دارد؛ چون می توانید از نوسانات بازار سود ببرید و به اصطلاح نوسان گیری کنید.

در استراتژی های مومنتوم باید جهت حرکت سهام را شناسایی کنیم و در نقطه ی مناسبی اقدام به خرید کنیم. بدین ترتیب با افزایش قیمت سهام سرمایه ی ما هم رشد می کند و تا زمانی که اخطار کاهش قیمت نداریم به حضورمان ادامه می دهیم و در صورت دریافت سیگنال ریزش، از بازار خارج می شویم. در استراتژی مومنتوم زمان ورود و خروج بسیار مهم است. اگر دیر وارد شوید ضرر می کنید و اگر زود خارج شوید ممکن است خیلی کم سود کنید.

معروف ترین و پرکاربرد ترین استراتژی مومنتوم که اکثر تریدر ها با آن آشنا هستند تقاطع میانگین های متحرک است.

از میانگین متحرک برای تصمیم گیری های غیر هیجانی استفاده می کنیم تا هیجان را کم کنیم و بتوانیم تصمیم گیری های عاقلانه تری داشته باشیم. کافی است که عدد میانگین متحرک (moving average) را طوری تنظیم کنید که کمترین شکستگی و رد شدن قیمت را به ما بدهد. اگر شیب میانگین متحرک صعودی باشد انتظار روند صعودی را داریم، اگر شیب نداشته باشد یا قیمت (کندلها) مداوم از داخل moving رد بشوند و به سمت پایین و بالا در نوسان باشند و آن را قطع کنند، به این معناست که بازار رنج است و اگر شیب moving نزولی باشد یعنی روند نزولی است. پس میانگین متحرک در بازارهای بدون روند کارایی ندارد و سود خوبی به ما نمی دهد چون جزو اندیکاتورهای trend است و در روند ها می شود از آن استفاده کرد. برای بازارهایی که رنج هستند بهتر است از اوسیلاتورها استفاده کنیم.

میانگین متحرک خاصیت آهنربایی یا مگنتیک دارد. یعنی زمانی که قیمتمان از میانگین متحرک ما فاصله ی خیلی زیادی بگیرد حالتی به وجود می آید که یا قیمت رنج می زند تا میانگین متحرک به آن برسد، یا در یک روند صعودی قیمت به سمت پایین نزول می کند تا با میانگین متحرک برخورد کند. این دو باید همیشه نزدیک به هم باشند و زمانی که از هم فاصله می گیرند یک سیگنال برای ماست زیرا جایی است که احتمال اصلاح و برگشت بازار زیاد است.

برای سیگنال گیری از این اندیکاتور، از دو میانگین متحرک تند (دوره ی تناوب کم) و میانگین متحرک کند (دوره ی تناوب زیاد) استفاده می کنیم. در این استراتژی هرگاه میانگین متحرک تند بالای میانگین متحرک کند قرار بگیرد روند صعودی خواهد بود و می توانیم آن را یک سیگنال خرید در نظر بگیریم. برعکس هرگاه میانگین متحرک تند زیر میانگین متحرک کند قرار بگیرد نشان دهنده ی این است که مومنتوم نزولی است.

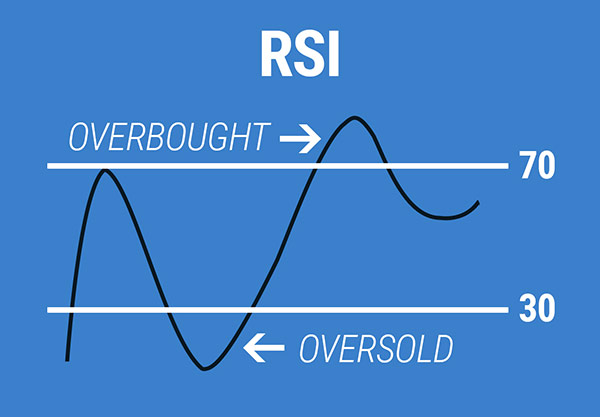

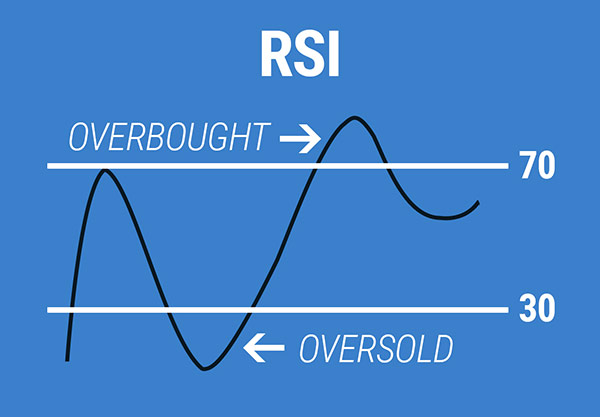

تشخیص واگرایی در RSI:

یکی از محبوب ترین اندیکاتورهای تحلیل تکنیکال اندیکاتور RSI است که جزو اندیکاتورهای نوسان نما یا اوسیاتورها دسته بندی می شود. RSI تعیین کننده ی جهت و قدرت نسبی بازار است.

خط 70 در RSI مرز اشتیاق خرید است. اگر RSI از 70 بالاتر برود به این معناست که دیگر اشتیاقی برای خرید وجود ندارد یا به بیان دیگر خرید در این ناحیه اشباع شده است. از طرف دیگر خط 30 مرز اشتیاق فروش است و هرگاه RSI وارد این ناحیه شود به این معناست که دیگر اشتیاقی برای فروش وجود ندارد و فروش در این ناحیه اشباع شده است. با توجه به این نکته هرگاه اندیکاتور خط 70 را به سمت پایین قطع کند تحت شرایطی یک سیگنال نزولی اصلاح قیمتی یا تغییر روند محسوب می شود. همچنین در صورتی که RSI خط 30 را به سمت بالا قطع کند تحت شرایطی یک سیگنال صعودی اصلاح قیمتی یا تغییر روند به شمار می رود.

روی این اندیکاتور می توان خط روند رسم کرد که شکسته شدن آن سیگنال بسیار مهمی برای تریدرها است. با شکسته شدن روند RSI این اخطار را دریافت می کنیم که روند اصلی بازار به احتمال بالا شکسته خواهد شد.

اگر قیمت در حال رشد باشد ولی قدرت روند کاهشی داشته باشد، این نشانه ای از اتمام روند صعودی و آغاز روند نزولی و به اصطلاح واگرایی بازار است. واگرایی به حالتی گفته می شود که در آن قیمت برخلاف اندیکاتور حرکت کند. واگرایی ها در کنار خط روند مهم هستند و سیگنالهایی که از واگرایی ها بدست می آیند جزو معتبرترین سیگنالهایی هستند که می توان از یک اندیکاتور گرفت.

اگر روی چارت با روند قیمتی صعودی، واگرایی دیدیم در صورتی اقدام به فروش می کنیم که امتداد خط روند هم شکسته شود. در روندهای صعودی قله ی بالاتر در قیمت و قله ی پایین تر در RSI به معنای بازگشت روند، و دره ی بالاتر در قیمت و دره ی پایین تر در RSI به معنای ادامه ی روند است.

همچنین اگر در نمودار RSI سه سقف یا سه کف یکسان ساخته شده باشد احتمال یک اصلاح قیمتی به وجود می آید.

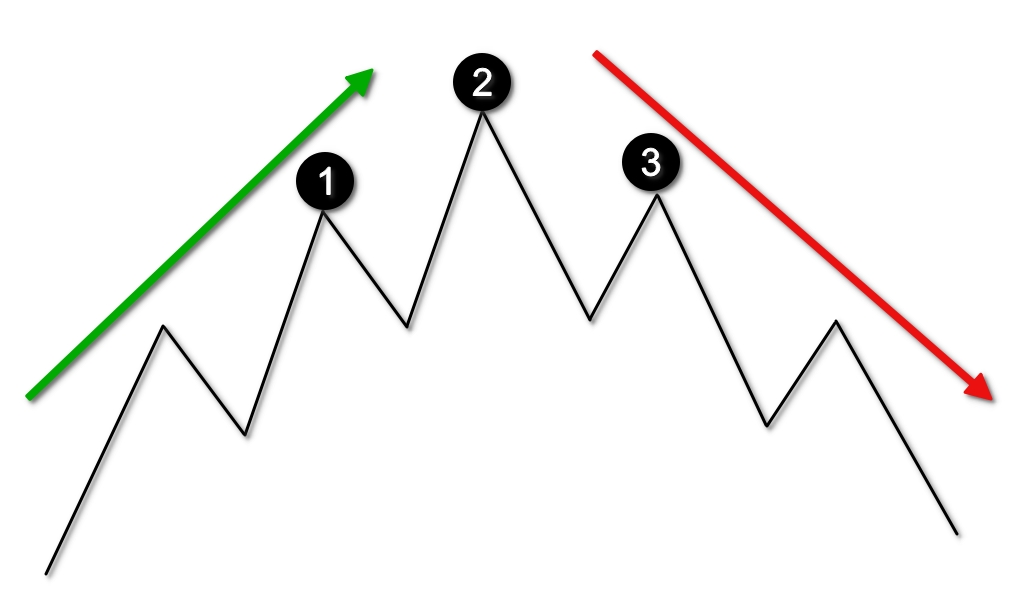

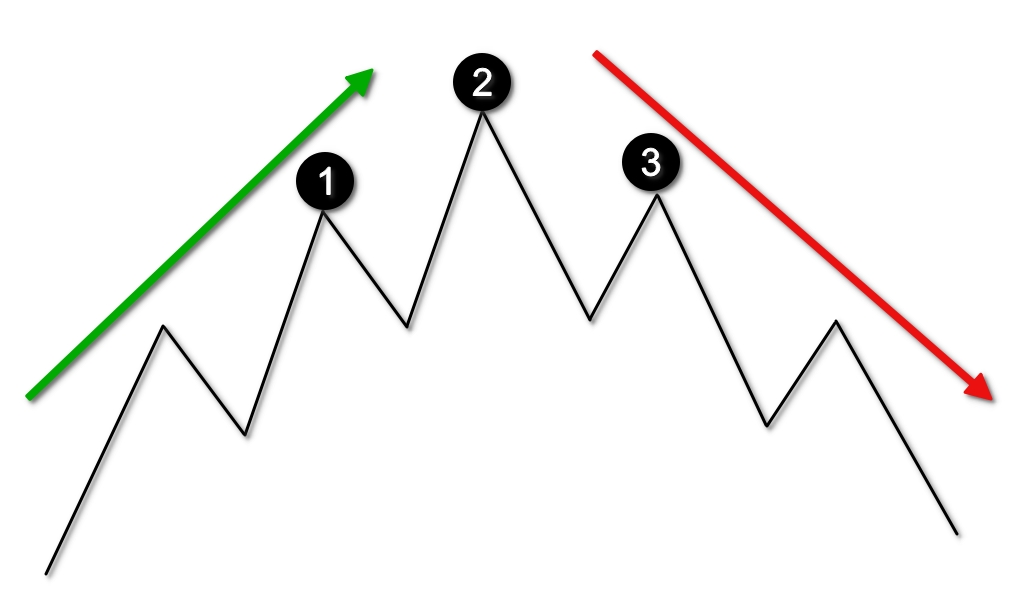

تشخیص الگوی سر و شانه:

سر و شانه یک الگوی برگشتی است که شکلگیری آن یک نشانه ی قوی از شکستن روند در بازار است. الگوی سر و شانه ی سقف یا صعودی از سه قله (سقف قیمتی) تشکیل شده که قله ی میانی نسبت به دو قله ی دیگر بیشترین ارتفاع را دارد. قبل و بعد از قله ی میانی (head) شانه های متعددی می توانند شکل بگیرند. در الگوهای سر و شانه بین شانه ی چپ و سر باید واگرایی وجود داشته باشد. ایجاد واگرایی تاییدی بر تشکیل الگوی سر و شانه است.

این الگو زمانی اعتبار بیشتری دارد که دو قله ی کناری از نظر بازه ی زمانی و تغییرات قیمتی مشابه یکدیگر باشند. هرگاه بخواهید با استفاده از این الگو ترید انجام دهید، بعد از اینکه الگو را روی نمودار تشخیص دادید منتظر شکستن خط گردن بمانید؛ هرگاه قیمت با حرکت بسیار سریع و قوی ای خط گردن را بشکند و شما هنوز وارد معامله نشده باشید، منتظر پولبک (حرکت برگشتی) به خط گردن الگو بمانید و سپس وارد پوزیشن شوید. پس از شکسته شدن خط گردن و تایید آن، هدفی که نمودار دنبال می کند به اندازه ی اختلاف بازه ی قیمتی خط گردن و قله ی میانی خواهد بود. خط گردن می تواند کج باشد و زاویه داشته باشد و لزومی ندارد که حتما به صورت افقی کشیده شود؛ ولی این موضوع از اعتبار الگو می کاهد.

تشکیل این الگو در روند صعودی احتمال شکست روند و آغاز روند نزولی را افزایش می دهد؛ عکس این مطلب در مورد الگوی سر و شانه ی نزولی صادق است.

در انتها یادآور می شویم نکات ذکر شده در بالا به تنهایی اجازه ی ورود یا خروج به/از معامله به ما نمی دهند و باید با نکات دیگر تلفیق شوند چرا که ترکیب چند سیگنال در کنار هم احتمال برد ما در معاملات را افزایش خواهد داد.

![]() آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان

آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان![]() آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6

آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6 ![]() تلفن تماس : 26230198

تلفن تماس : 26230198![]() ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر

ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر ![]() حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید