انتخاب زمان مناسب برای ورود و خروج در معاملات کریپتو اهمیت زیادی دارد؛ چون این تصمیمات میتوانند در بازارهای پرنوسان کریپتو منجر به موفقیت یا شکست تریدرها شوند. استفاده از نقاط مناسب برای ورود میتواند باعث به حداکثر رسیدن سود شود و خروج استراتژیک هم به حفظ سود و پیشگیری از ضرر کمک میکند. در این راهنما شما را با نکات و عوامل کلیدی که باید برای ورود یا خروج به معاملات در نظر داشته باشید آشنا میکنیم.

فاکتورهای مهم برای ورود به معامله

پیش از شروع یک معامله کریپتو، همه جنبههای زیر را در نظر بگیرید تا تصمیم نهایی با اهداف شما در حوزه سرمایه گذاری تطبیق داشته باشد.

- تحلیل تکنیکال: نمودارهای قیمت را بررسی کرده، الگوها را شناسایی کرده و از اندیکاتورهایی مثل میانگین متحرک و سطوح مقاومت و پشتیبانی برای تحلیل تغییرات بازار استفاده کنید. این تحلیل به شما کمک میکند تا در زمان مناسب وارد معامله شوید.

- تحلیل بنیادی: تغییرات و اخبار پروژهها، همکاریها، قوانین جدید و جو احساسی بازار را در نظر داشته باشید چون این عوامل تأثیر زیادی بر قیمتها داشته و میتوانند زمان مناسب برای ورود به معامله را تغییر دهند.

- نقدینگی بازار: منظور از نقدینگی، راحتی معامله کردن یک کریپتو بدون تأثیر گذاشتن بر قیمت آن است. نقدینگی بالا یعنی قیمتها ثبات بیشتری دارند و میتوانید معاملات را با قیمت مطلوب انجام دهید در نتیجه امکان خرید و فروش آسان و روان بدون تأثیر گذاشتن بر قیمتها فراهم میشود. برای ارزیابی نقدینگی و پیشگیری از اسلیپیج، حجم معاملات و فعالیت بازار را ارزیابی کنید.

- مدیریت ریسک: میزان تحمل ریسک خودتان را ارزیابی کرده و تصمیم بگیرید که چقدر سرمایه برای هر معامله اختصاص میدهید. برای حفاظت از سرمایههای خودتان در برابر تغییرات ناگهانی قیمت، از استراتژیهایی مثل تنظیم حد ضرر استفاده کنید.

- اهداف پورتفولیو: معاملاتتان را با اهداف مالی بلندمدت خودتان همسو کنید. ارزیابی کنید که آیا یک معامله باعث تنوع بخشی به ریسک پورتفولیوی شما میشود یا آن را متمرکزتر میکند.

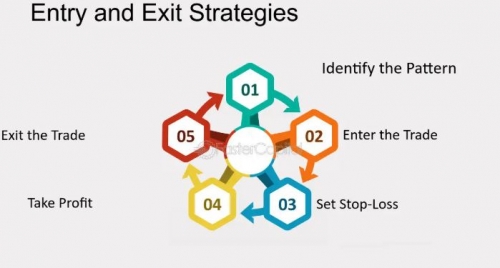

چه موقع وارد معامله شویم؟

ایجاد یک طرح قوی برای اجرای معامله به شما کمک میکند تا هنگام ورود به معاملات تصمیمات آگاهانهتری گرفته و ریسک این کار را بهتر مدیریت کنید.

- پایبندی به استراتژی: مطمئن شوید که معامله مورد نظر با طرح معاملاتی کلی و استراتژی انتخابی شما همخوانی دارد. چه سرمایه گذاری طولانی مدت انجام میدهید و چه یک تریدر کوتاه مدت هستید، فقط معاملاتی را انجام دهید که با رویکرد شما و شرایط فعلی بازار تناسب داشته باشند.

- پیدا کردن سیگنالهای معتبر: به سیگنالهایی که میتوانند نشان دهنده یک نقطه ورود خوب باشند دقت کنید. از جمله خروج از یک سطح قیمت خاص، یک الگوی قابل تشخیص در نمودارها یا سیگنالهای حاصل از اندیکاتورهای تکنیکالی که از استراتژی شما و جهت حرکت بازار پشتیبانی میکنند.

- کنترل ریسک: با تنظیم سفارشات حد توقف به مدیریت ریسک اولویت بدهید. باید این سفارشها به صورت استراتژیک تنظیم شوند و بسته به پوزیشن فعلی شما، کمی بالاتر یا پایینتر از اوج یا کف بازار اخیر باشند. همچنین، در رابطه با اینکه چقدر از سرمایه خودتان را صرف این کار میکنید برنامه ریزی کنید و مطمئن شوید که سود نهایی، ارزش این ریسک را داشته باشد.

- توجه به نقدینگی کم: مراقب معامله در دورههایی با فعالیت کم در بازار از جمله دوشنبهها، جمعهها یا نزدیک رویدادهای مهم باشید. در چنین مواقعی، سطح نوسان و غیرقابل پیش بینی بودن بازار بیشتر شده و ریسک معامله افزایش پیدا میکند. در عوض، معاملاتتان را در ساعتهایی با بیشترین فعالیت انجام دهید یعنی از سه شنبه تا پنج شنبه، به خصوص در ساعات اصلی معاملات فارکس. در چنین مواقعی سطح نقدینگی و نوسان در اوج قرار داشته و فرصتهای بهتری برای معامله ایجاد میکنند که باید قبل از معامله به آن توجه داشته باشید.

خروج از معامله هم مستلزم توجه دقیق به عوامل مختلف است. نکاتی که باید قبل از خروج از معامله به آنها دقت داشته باشید، عبارتند از:

- سود هدف: بر اساس سطح ریسک پذیری مورد نظر و طرح معاملاتی خودتان، سود هدف را مشخص کنید. این روش باعث میشود که پوزیشن را برای مدتی طولانی حفظ نکنید چون این کار ریسک ضرر را در صورت تغییر شرایط بازار ایجاد میکند.

- محدود کردن ضرر: برای حفاظت از دارایی خودتان در برابر تغییرات ناخواسته بازار، از سفارش حد ضرر استفاده کنید. این سفارشها باعث میشوند که ارزهای دیجیتال شما با قیمت از پیش تعیین شده فروخته شوند و از سرمایه شما در برابر ضررهای چشمگیری حفاظت میکنند.

- الگوهای قیمت بازار: مطمئن شوید که استراتژی خروج شما با روند کلی بازار تطبیق دارد. تحلیل تکنیکال هم به تشخیص سطوح بهینه برای کاهش ضرر یا حفظ سود کمک میکند.

- اندیکاتورهای تکنیکال: به ابزارهای تحلیل تکنیکال مثل MACD، RSI یا باندهای بولینگر دقت داشته باشید. این ابزارها، نقاط معکوس شدن احتمالی قیمت را مشخص کرده و شما را برای فروش راهنمایی میکنند.

- جنبههای روانشناختی: مراقب تأثیرات ترس و طمع بر تصمیمات خودتان باشید. داشتن یک طرح خروج واضح باعث میشود که هدفی مشخص داشته باشید و تأثیر احساسات را بر معاملات شما کاهش میدهد.

- نقدینگی بازار: ارزیابی کنید که خرید یا فروش در بازار چقدر راحت است. نقدینگی بیشتر باعث اجرای روانتر معاملات و کاهش ریسک اسلیپیج میشود.

- تغییرات بنیادی: به عوامل بنیادی مثل اخبار پروژهها، تغییر قوانین و جو احساسی بازار دقت داشته باشید. همه این عوامل میتوانند بر پروژههای کریپتو تأثیرگذار باشند.

- اهداف شخصی: مطمئن شوید که استراتژی خروج شما با اهداف مالی خودتان تطبیق دارد. حفاظت از سود، کاهش ضرر یا واکنش به تغییرات عمده، هدف شما هر چه که هست باید در تصمیم گیریهای شما نقش داشته باشد.

چه موقع از معامله خارج شویم؟

دانستن زمان مناسب برای خروج از معامله تأثیر زیادی بر کاهش ضرر و به حداکثر رساندن سود دارد. برای انتخاب مناسبترین زمان جهت خروج از معامله، به این عوامل دقت کنید:

- تحلیل بازار: از اندیکاتورهای تحلیل تکنیکال مثل میانگین متحرک، RSI یا MACD برای تشخیص نقاط بالقوه معکوس شدن استفاده کنید. به روند کلی بازار توجه داشته باشید چون مثلاً خروج از معامله در یک دوره صعودی بزرگ میتواند باعث از دست رفتن سود شود.

- استراتژی معاملاتی: استراتژی معاملاتی شما باید شامل اهداف دقیق برای سود و سطح توقف ضرر باشد. پس از رسیدن به سود هدف، بهتر است که از معامله خارج شوید. به همین صورت، تنظیم سطح حد توقف به کاهش ضرر کمک کرده و به شما برای خروج هشدار میدهد.

- مدیریت ریسک: مدیریت ریسک شامل ارزیابی نسبت ریسک به سود برای اطمینان از بیشتر بودن احتمال سود نسبت به ضرر است. همچنین باید تأثیر معامله را بر موجودی کلی پورتفولیوی خودتان در نظر داشته باشید و برای حفظ نسبت داراییها در پورتفولیوی خودتان به روش مطلوب، آن را تغییر دهید.

- عوامل روانشناسی: تسلط بر احساسات اهمیت زیادی دارد و به پیشگیری از تصمیم گیری هیجانی تحت تأثیر ترس یا طمع کمک میکند. به طرح کلی خودتان پایبند بمانید و مراقب تأثیرات روانی ترس از دست دادن باشید.

- عوامل خارجی: همواره در جریان رویدادها و اخبار تأثیرگذار بر بازار کریپتو باشید و به تغییر قوانین توجه کنید؛ چون چنین عواملی میتوانند تأثیر چشمگیری بر قیمتها داشته باشند.

- اهداف شخصی: در نهایت، خروج از معامله را متناسب با اهداف مالی بلندمدت خودتان انجام دهید. ممکن است رویدادهای زندگی شخصی شما را ملزم به نقد کردن پوزیشن کنند، در نتیجه باید در فرایند تصمیم گیری به این موضوع هم توجه کنید.

ریسکهای انتخاب نقاط ورود و خروج نادرست

اشتباه در انتخاب نقاط ورود و خروج در معاملات کریپتو میتواند ریسکهای مختلفی به همراه داشته باشد، از جمله:

- از دست دادن فرصتها: عدم شناسایی نقاط ورود مناسب میتواند باعث از دست رفتن فرصت معامله سودآور شود. بازارهای کریپتو به شدت پرنوسان هستند و قیمتها در این بازار به سرعت تغییر میکنند. در نتیجه تأخیر در ورود به معامله میتواند باعث از دست رفتن فرصت خرید با قیمت مناسب شود.

- افزایش ضرر: اشتباه در انتخاب نقاط خروج میتواند باعث ماندن بیش از حد در معامله به امید رخ دادن سیگنال معکوس شدگی شود. چنین شرایطی ریسک ضرر را به شدت افزایش میدهد.

- معامله احساسی: عدم شناسایی نقاط ورود و خروج درست میتواند باعث تصمیم گیری احساسی شود؛ مثل فروش وحشت زده یا ترس از دست دادن که اغلب منجر به ایجاد نتایج نامطلوبی میشوند.

- معامله بیش از حد: ممکن است تریدرها سعی کنند با اجرای معاملاتی بیشتر از حد لازم فرصتهای از دست رفته را جبران کنند؛ چنین شرایطی باعث اجرای معاملات بیش از حد و افزایش هزینههای معامله و همچنین قرار گرفتن در معرض ریسکهای بازار میشود.

- مدیریت ضعیف ریسک: بدون داشتن نقاط ورود و خروج واضح، پیاده سازی استراتژیهای کارآمد برای مدیریت ریسک مثل سفارش حد ضرر سخت شده و میتواند باعث ایجاد ضررهای کنترل نشده شود.

- فرسایش سرمایه: ورود و خروج پیوسته به معاملات در نقاط غیربهینه میتواند سرمایه تریدر را به مرور از بین برده و باعث کاهش توانایی بهره بردن از فرصتهای آتی شود.

- ناکارآمدی استراتژی: کارایی استراتژی معاملاتی وابسته به تشخیص دقیق نقاط ورود و خروج است که تشخیص نادرست آنها میتواند عملکرد استراتژی را تضعیف کند.

جمع بندی

زمانبندی در معاملات کریپتو اهمیت بسیار زیادی دارد. با تحلیل دقیق اندیکاتورهای تکنیکال و عوامل بنیادی و با مدیریت کارآمد ریسک، تریدرها میتوانند به موفقیت برسند. بیتوجهی به این نکات مهم میتواند دردسرهای زیادی برای تریدرها داشته باشد از جمله از دست دادن فرصتها، ضرر بیشتر و وابستگی به احساسات مختلف. یکی از عوامل مهم برای پیشگیری از بروز چنین مشکلات و اشتباهی، یادگیری مستمر است.

![]() آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان

آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان![]() آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6

آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6 ![]() تلفن تماس : 26230198

تلفن تماس : 26230198![]() ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر

ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر ![]() حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید