طراحی و استفاده از معیارهای درون زنجیرهای برای تریدرهایی که به دنبال استفاده از اطلاعات عمومی بلاکچین جهت ارتقاء و پیشرفته تر کردن استراتژیهای تریدینگ و مدیریت پوزیشن هستند، مفید است.

می توان گفت که رایج ترین شکل تحلیل در معاملات ارزهای دیجیتال، مطالعه پرایس اکشن یعنی تحلیل تکنیکال است اما میتوان با استفاده از انبوه اطلاعات فراهم شده توسط بلاکچینهای عمومی مثل بیتکوین و اتریوم، به دیدگاه منحصربفردی رسید که با داراییهای سنتی امکان رسیدن به آن وجود ندارد و میتوانند مکمل تحلیلهای دیگر باشند.

تحلیل درون زنجیرهای چیست؟

ارزهای دیجیتال اولین کلاس دارایی هستند که در آنها میتوان با استفاده از دفترکل عمومی هر ارز دیجیتال که تاریخچه اقدامات درون زنجیرهای را ثبت میکند، اطلاعات مربوط به فعالیت سرمایه گذاران را استخراج کرد.

از آنجایی که بلاکچینها، گنجینهای غنی از دادههای مالی باز و غیرقابل دستکاری هستند، میتوانیم در این شبکهها معیارهای فعالیت اقتصادی را مشخص کنیم. از طریق جمع آوری و تحلیل این دادهها میتوانیم رفتار سرمایه گذاران و جو احساسی بازار را ارزیابی کنیم.

تحلیل درون زنجیرهای یک رویکرد مبتنی بر اصول بنیادی است و وابسته به تحلیل هیجان، احساسات یا تحلیل تکنیکال نیست. این نوع تحلیلها میتوانند به طور انحصاری متمرکز بر یک کلاس کریپتو شوند و روند تاریخچهای آن را استخراج کنند یا میتوان از آنها برای مقایسه ارزهای دیجیتال مختلف و شناسایی کوینهایی که ارزششان بیشتر یا کمتر از ارزش حقیقی است، استفاده کرد.

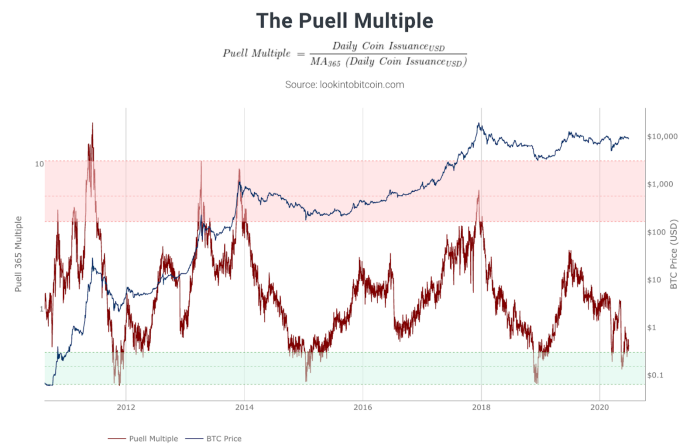

ارزش واقعی ارزهای دیجیتال مثل بیتکوین از دو بخش تشکیل میشود یعنی: ارزش ناشی از دلالی و داد و ستد و ارزش کاربردی. تحلیل درون زنجیرهای یک ابزار حیاتی و مهم است که به شما برای تفکیک ارزش معاملهای یک ارز از ارزش کاربردی آن کمک میکند. مثلاً با ارزیابی نرخ پذیرش و فعالیت ماینرها با استفاده از دادههای بلاکچین، میتوانیم تشخیص دهیم که آیا بر اساس خصوصیات بنیادی، ارزش فعلی یک ارز دیجیتال قابل توجیه هست یا خیر.

تاریخچهای مختصر از تحلیل درون زنجیره ای

تاریخچه تحلیل درون زنجیرهای به سال 2011 برمی گردد زمانی که coin days destroyed (یا روزهای نابودی کوین) به عنوان یک معیار ارزیابی بیتکوین طراحی شد و اولین شاخصی بود که از سن آدرسهای بیتکوین استفاده میکرد.

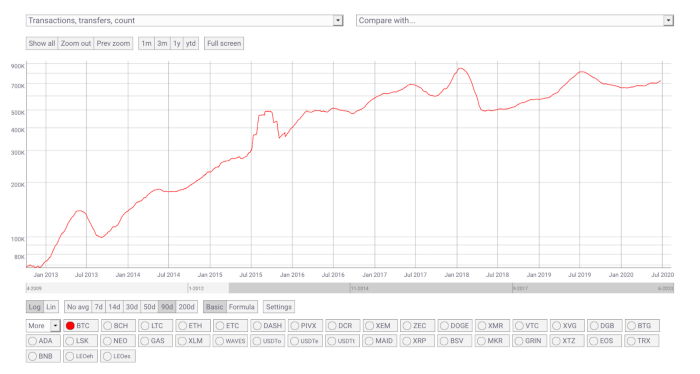

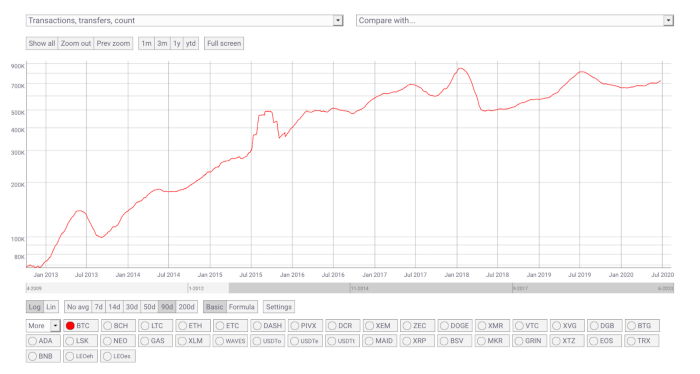

یکی از اولین معیارهای درون زنجیرهای بسیار پرکاربردی که برای ارزهای دیجیتال طراحی شد، نسبت "ارزش شبکه به تراکنش" (NVT) بود که توسط CoinMetrics، Chris Burniske و Jack Tatar ساخته شد. نسبت NVT در تابستان 2017 برای تعیین ارزش کاربردی یک ارز دیجیتال به ویژه اینکه بازار چقدر به هزینه کردن برای کاربرد تراکنشی بلاکچین تمایل دارد، طراحی شد.

می توانیم با مقایسه کردن ارزش شبکه با حجم تراکنشهای ثبت شده در بلاکچین، بالاتر بودن قیمت ارز دیجیتال از ارزش واقعی آن را تشخیص دهیم. وقتی ارزش شبکه، با توجه به حجم تراکنشها قابل توجیه نیست، نسبت NVT نسبتاً بالا است. با در نظر گرفتن حجم تراکنش اگر ارزش شبکه معمولاً کم باشد، این یعنی افزایش ارزش آن توجیه پذیر است. معمولاً نسبت NVT با نسبت "قیمت - درآمدها" برای سهام مقایسه میشود و به روشی مشابه اعمال میشود تا کوینهای مناسب برای خرید، فروش یا نگه داشتن انتخاب شوند.

بعداً سایر محققان تغییرات و اصلاحاتی در این معیار ایجاد کردند تا ارزیابی دقیق تری از ارزش شبکه و اینکه آیا ارزش آن با فعالیت اقتصادی که در شبکه صورت میگیرد تناسب دارد یا خیر، انجام شود.

مثلاً سیگنال نسبت ارزش شبکه به تراکنش (NVTS) با در نظر گرفتن میانگین متحرک 90 روزه حجم تراکنشها محاسبه شد. اخیراً CoinMetrics با استفاده از موجودی شناور آزاد، این نسبت را اصلاح کرده است. این اصلاحات تدریجی نشان میدهند که چطور روشهای ارزیابی بنیادی یک ارز دیجیتال رو به رشد و تکامل است.

یکی معیار درون زنجیرهای دیگر هم به دلیل ناکارآمدی معیارهای ساده تحلیل تکنیکال (مثل قیمت به حجم) شکل گرفت و مفاهیم دیگری هم از بازارهای سنتی اقتباس شدند مثل ارزش بازار. خیلی از سایتها برای مقایسه و رتبه بندی ارزهای دیجیتال از ارزش بازار استفاده میکنند.

اما از آنجایی که ارزهای دیجیتال بیشتر به پول یا کالا شباهت دارند (تا سهام یک شرکت)، ارزش بازار معیار دقیقی نیست و به نوعی گمراه کننده است. امکان دستکاری رتبههای ارزش بازار با روشهای مختلف وجود دارد - مثلاً میتوان توکنی با موجودی در گردش 1 تریلیون عددی ساخت که وقتی چند کوین آن به ارزش 1 دلار فروخته شود، ارزش بازار یک تریلیون دلار ثبت شود - اما ممکن است حجم معاملات آن کوین تنها 3 دلار باشد.

به دلیل نقطه ضعفهای معیار ارزش بازار و استفاده نسنجیده از معیارهای سنتی برای ارزهای دیجیتال، مجموعه ابزارهای جدیدی طراحی شده اند که به تریدرها برای ارزیابی دقیق تر وضعیت سلامت بلاکچینها کمک میکنند.

بسیاری از این معیارها به مفهوم خروجی خرج نشده تراکنش (UTXO) در بیتکوین متکی هستند که میتوان از آن برای تشخیص آخرین باری که کوینهای یک والت جابجا شده یا اینکه یک آدرس، کوینها را چه مدت نگه داشته استفاده کرد. سن، اندازه و تعداد UTXO منتقل شده از یک بلاکچین خاص میتواند سیگنالهای مطمئنی ایجاد کند و میتوان در معیارهای درون زنجیرهای مختلف مثل ارزش محقق شده، موج HODL و درصد موجودی ضررده/سود ده از آن استفاده کرد.

ارزش محقق شده یکی از روشهایی است که معایب ارزش بازار را ندارد و از آن برای تحلیل بنیادی کوینها با استفاده از دادههای بلاکچین استفاده میشود. این معیار که توسط Nic Carter و Antoine Le Calvez طراحی شده، همه UTXOها را تجمیع میکند و به هر UTXO بر اساس آخرین زمانی که جابجا شده، یک قیمت انتساب میدهد.

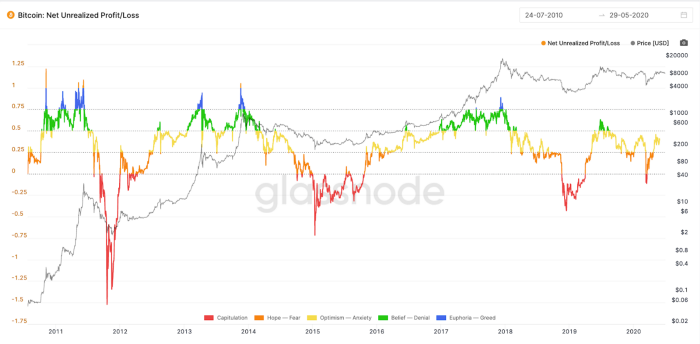

کارهای دیگری هم روی معیار ارزش محقق شده انجام شد مثل "ارزش بازار به ارزش محقق شده" (MVRV) که در اکتبر 2018 توسط Mahmud Marov و David Puell طراحی شد. نسبت MVRV به نوعی مثل یک اوسیلاتور (نوسان سنج) است که یکسری حد آستانه خاص دارد که نشان میدهند ارزش بیتکوین از ارزش واقعی بیشتر یا کمتر است. این معیار چندین بار تغییر کرده و مدلهای مختلفی مثل MVRV z-score، نسبت MVRV برای هولدر طولانی مدت به هولدر کوتاه مدت از آن ساخته شده و در بلاکچینهای مبتنی بر اکانت مثل اتریوم هم از آن استفاده شده است.

اتریوم به عنوان دومین بلاکچین بزرگ جهان با بیتکوین و بعضی آلت کوینها تفاوت دارد چون بر اساس مدل اکانت کار میکند نه UTXO. در مدل UTXO، یک UTXO یک حاصل جمع انباشته را نشان میدهد به همراه مسیر هر کوین به آدرس نهایی. دفتر کل هم ثبت میکند که چه کسی در چه زمانی مالک چه چیزی است و آدرسها میتوانند چند UTXO داشته باشند.

اما مدل اکانت یعنی اینکه هر کوین به راحتی قابل پیگیری نیست چون کوینهای ورودی و خروجی در قالب موجودی حساب با هم ترکیب میشوند در نتیجه به دست آوردن بعضی معیارها مثل سن کوین برای اتریوم و توکنهای ERC-20 کمی سخت تر است. بعضی معیارهایی که به بیتکوین (و سایر ارزهای دیجیتال مبتنی بر مدل UTXO مثل لایت کوین و بیتکوین) اعمال شده اند، مستقیماً به اتریوم یا سایر شبکههای بلاکچین مشابه قابل اعمال نیستند و باید کارهای بیشتری روی آنها انجام شود تا به ارزهای دیجیتالی با مدل اکانت قابل اعمال باشند.

معیارهای درون زنجیرهای چه کمکی به تریدرهای کریپتو میکنند؟

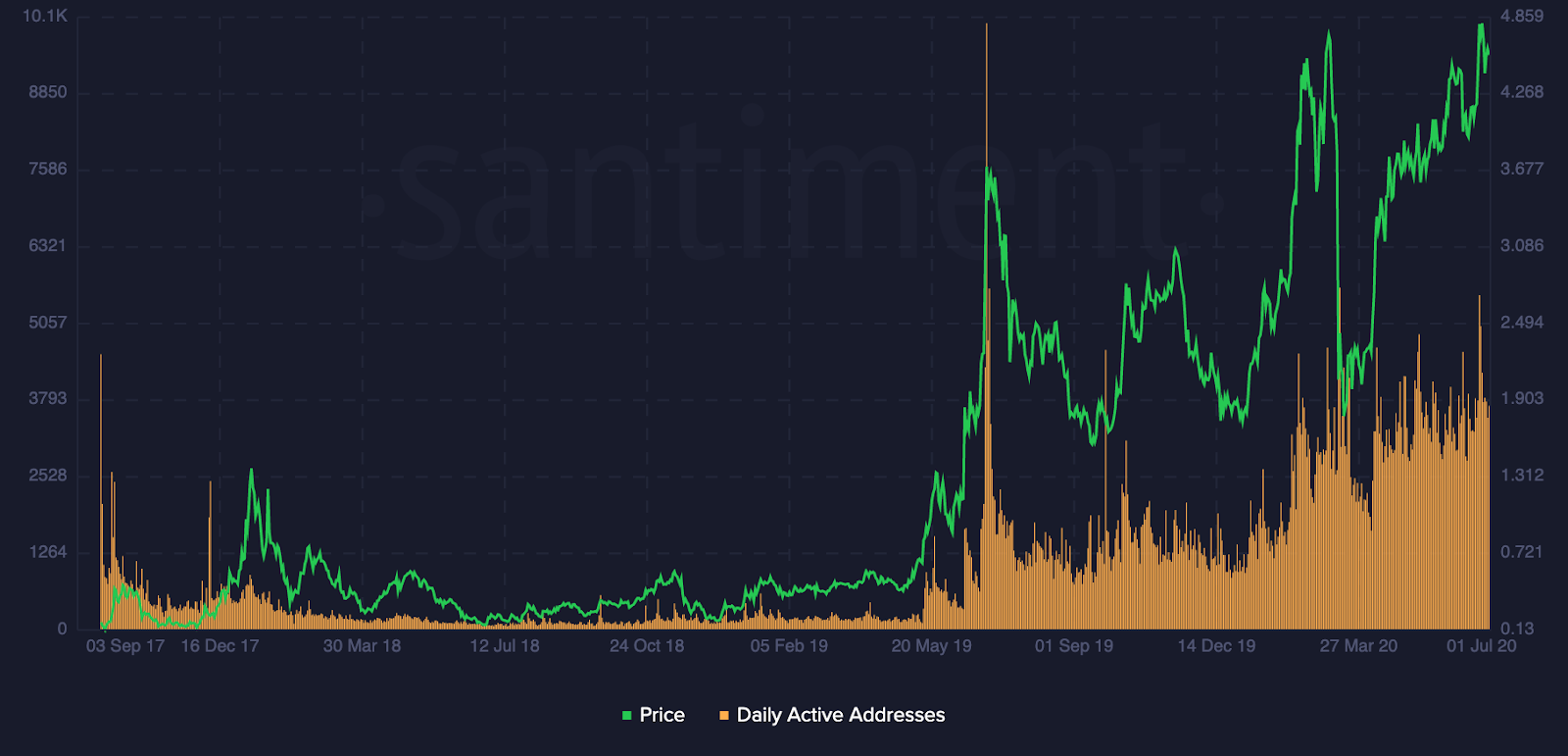

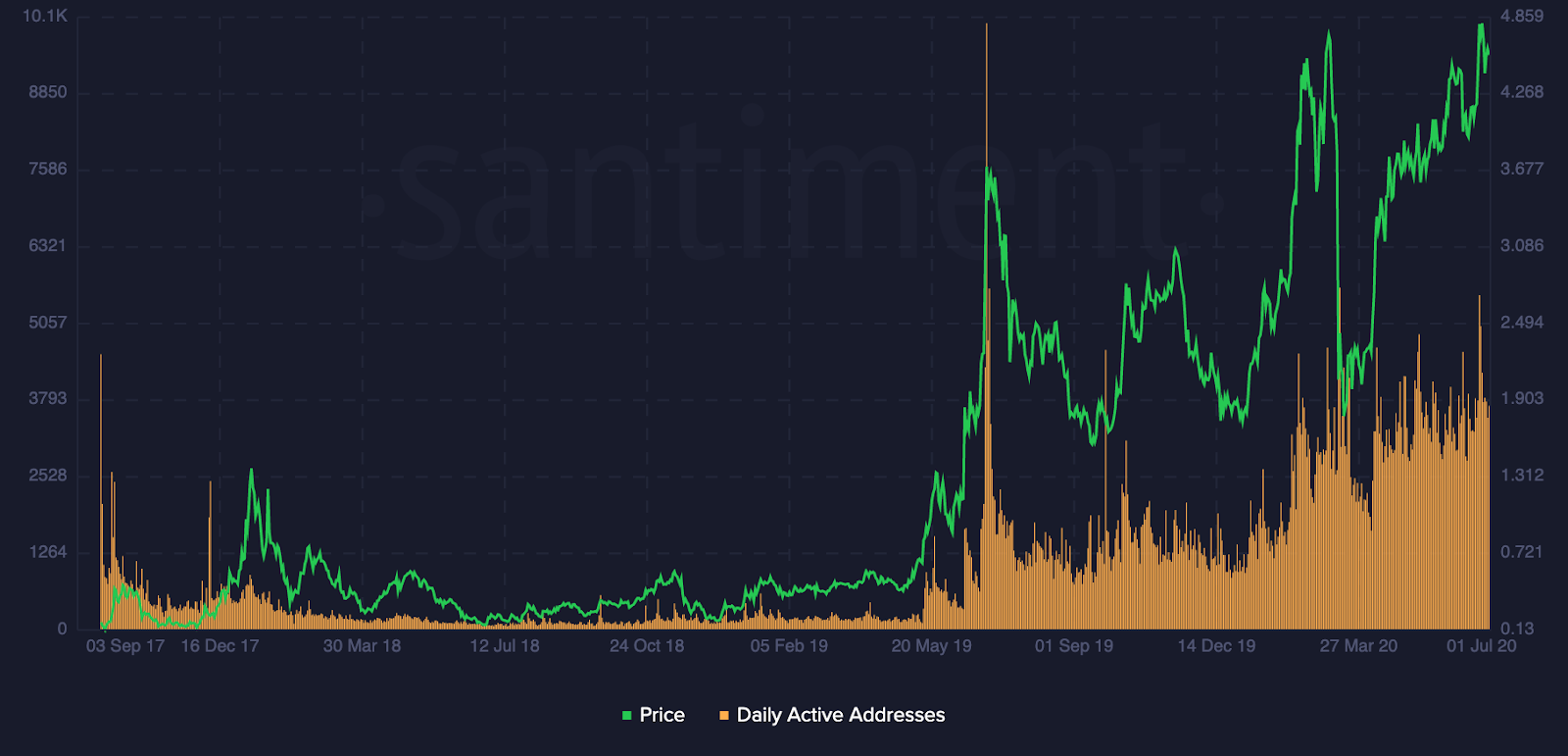

مزیت اصلی معیارهای درون زنجیرهای این است که رفتار سرمایه گذاران و سلامت شبکه را به صورت بلادرنگ نشان میدهند. دو مورد از مهم ترین معیارهایی که باید به آنها توجه داشت عبارتند از: تعداد آدرسهای فعال و تعداد تراکنشها که دو عامل مشخص کننده حجم تقاضای موجود (و استفاده از) یک شبکه بلاکچین هستند. وقتی تعداد تراکنشها و آدرسهای فعال افزایش چشمگیری داشته باشد، معمولاً این شرایط با افزایش قیمت در ارتباط است.

رشد چشمگیر آدرسهای فعال، از پرایس اکشن قوی LINK حمایت کرد.

به غیر از این شاخصهای ساده، معیارهای زیادی هم هستند که با تخمین زدن بعضی از نسبتها، اطلاعاتی درباره رفتار سرمایه گذاران و بازار فراهم میکنند. مثلاً میتوان گفت که ارزش بازار به نوعی با مشارکت همه تریدرها در ارتباط است و ارزش محقق شده نشان دهنده مشارکت سرمایه گذاران بلندمدت است.

وقتی این دو معیار فاصله زیادی از هم پیدا کنند، این یعنی بازار بیش از حد گرم شده و به شدت متکی بر خرید و فروشهای کوتاه مدت است. هر از گاهی این واگرایی کم یا زیاد میشود و به تریدرها کمک میکنند محدودههای بهینه برای خرید یا فروش را شناسایی کنند.

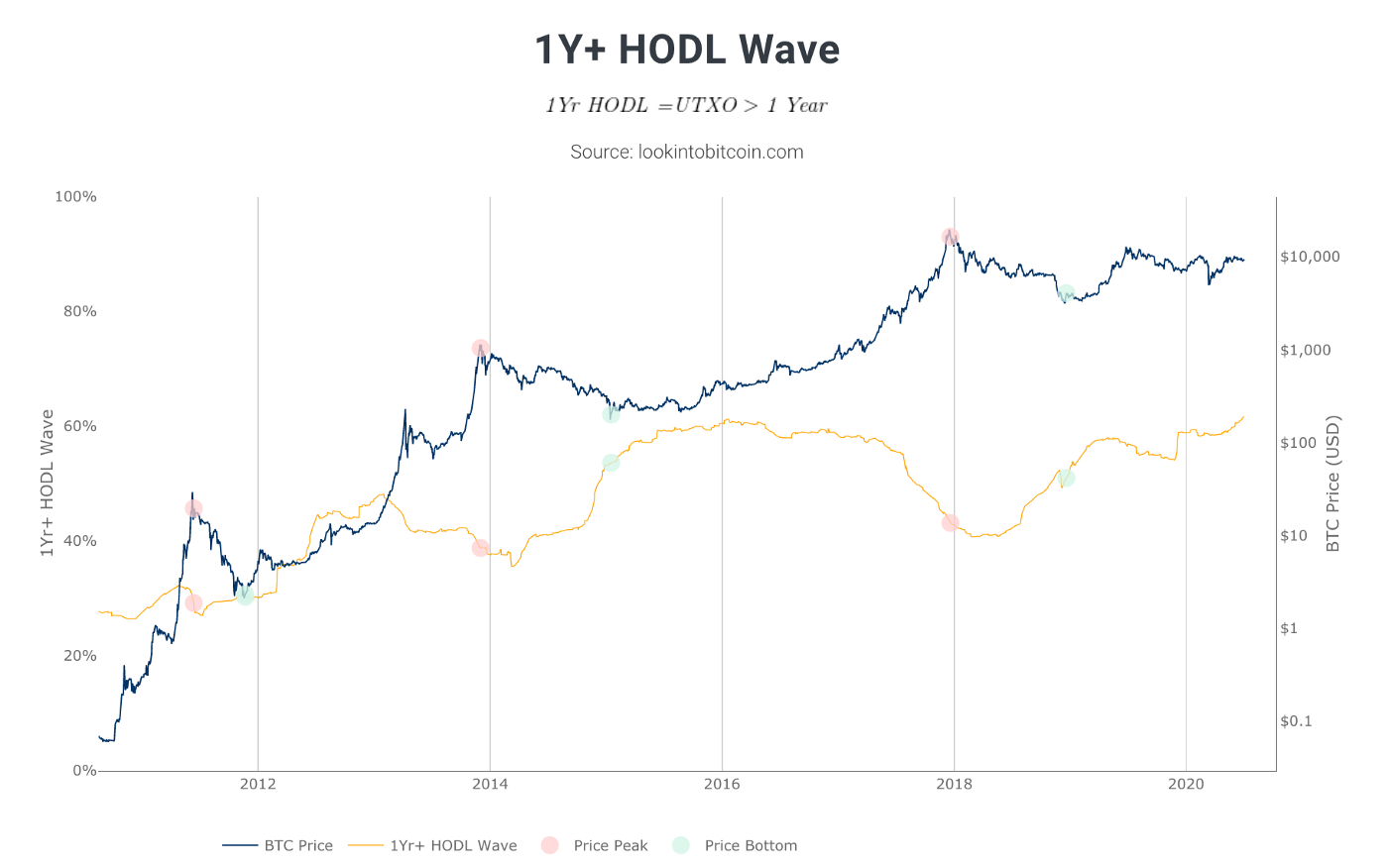

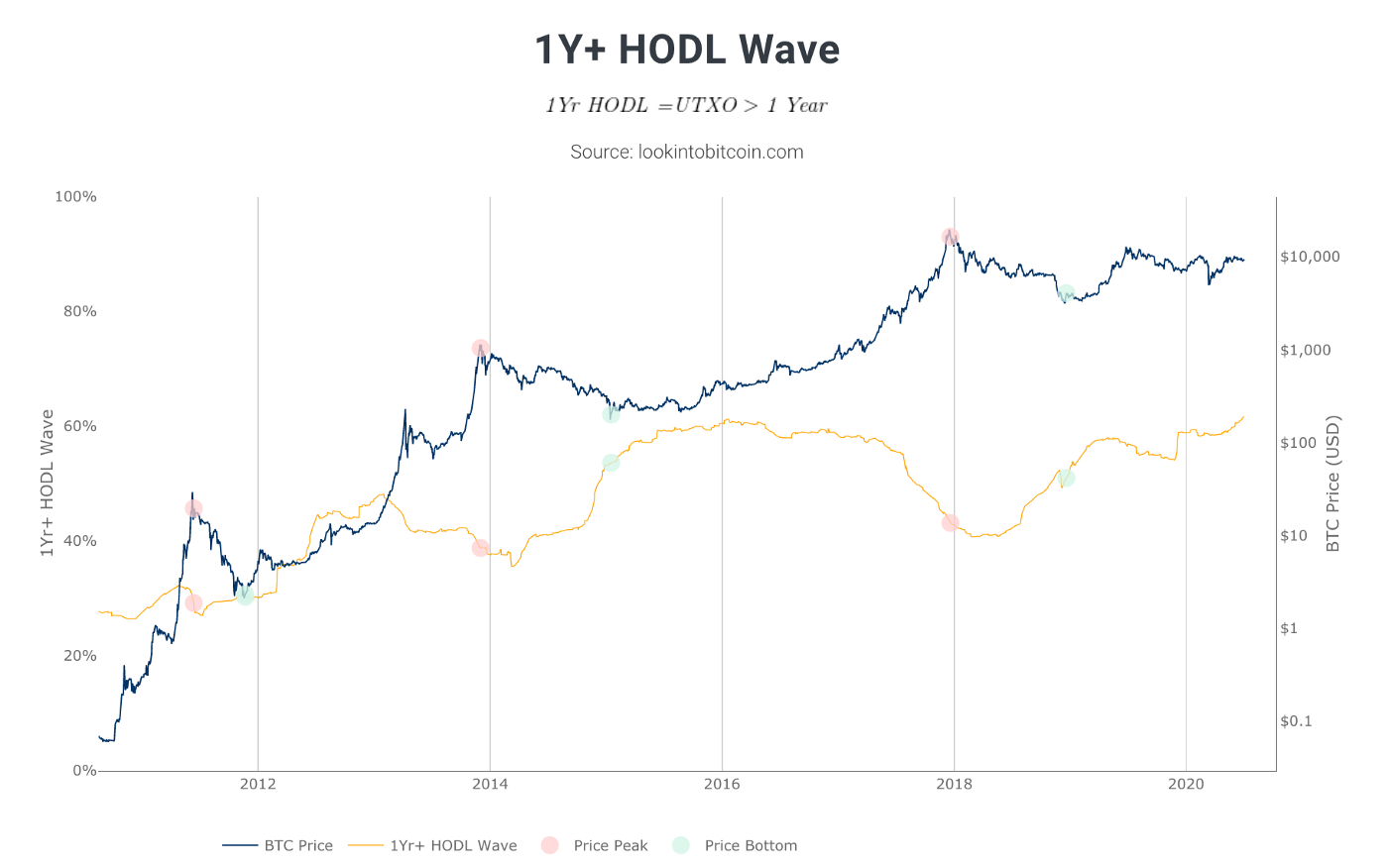

به همین ترتیب میتوانیم با استفاده از مجموعه UTXO و با ارزیابی مدت زمانی که یک آدرس خاص بیتکوین جابجا نکرده، درباره رفتار سرمایه گذاران اطلاعات کسب کنیم و بررسی کنیم که چه تعداد سرمایه گذار در وضعیت هولد هستند. اگر تعداد زیادی از سرمایه گذاران وارد این وضعیت شده باشند، میتوان فرض کرد که موجودی در گردش کمتر است که اگر حجم تقاضا ثابت بماند، باید باعث افزایش قیمت شود و اطمینان نسبت به عملکرد آینده ارز مورد نظر را نشان میدهد.

رابطه بین قیمت بیتکوین و موج HODL بیشتر از یک ساله (جمع همه UTXOهایی که برای یک سال یا بیشتر جابجا نشده اند).

به طور خلاصه، معیارهای درون زنجیرهای اطلاعات خوبی درباره وضعیت جاری یک شبکه بلاکچین فراهم میکنند. تریدرها میتوانند با اطلاع از این معیارها، از فرصتهایی که چنین ابزارهایی نشان میدهند استفاده کرده و تحلیل بهتری از بازار انجام دهند.

به دست آوردن دادههای درون زنجیرهای

بهترین روش برای جمع آوری دادههای درون زنجیرهای یک ارز دیجیتال، این است که خودتان با راه اندازی یک نود آن را انجام دهید.

با راه اندازی یک نود، شما یک کپی از دفتر کل بلاکچین دارید. همچنین میتوانید مطمئن شوید که تراکنشهایتان در شبکه پخش میشوند و میتوانید بازپخش تراکنشهای ورودی توسط سایر نودها و پیروی از قواعد اجماع نظر را بررسی کنید. این یعنی میتوانید سریعتر از یک کنسول شخص ثالث، از دادههای بلاکچین کوئری بگیرید.

وبسایتهای تحلیلی ابزار دیگری برای دسترسی به تحلیلهای درون زنجیرهای هستند. با گذشت زمان، مجموعهای از پلتفرمهای تحلیلی و دادهای شکل میگیرند تا به تریدرها و سرمایه گذاران کمک کنند. معمولاً برای شناسایی موجودیتهای مختلف مثل ماینرها یا اکسچنجها از یادگیری ماشینی استفاده میشود.

در ادامه چند پلتفرم قابل استفاده برای به دست آوردن دادههای بلاکچین معرفی میشود:

CoinMetrics

CoinMetrics دادههای موجود درباره 37 ارز دیجیتال مختلف از جمله معیارهای درون زنجیرهای و همبستگیها را نشان میدهد. این پلتفرم که جزء پیشگامان استفاده از معیارهای درون زنجیرهای است یک وبلاگ هم دارد که در آنجا میتوانید با جدیدترین روشهای این حوزه آشنا شوید.

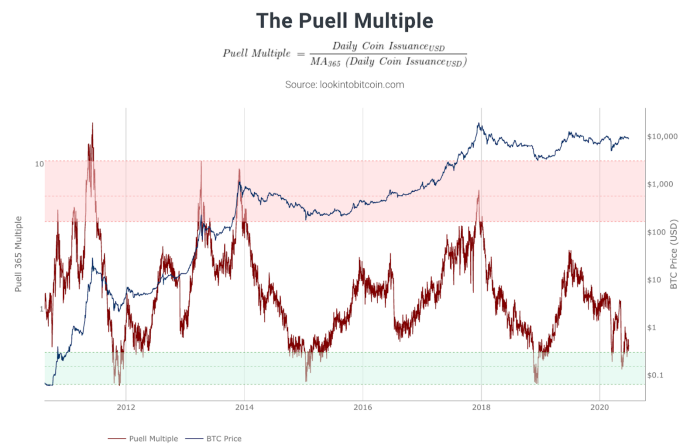

Look Into Bitcoin

یک منبع رایگان برای تصویرسازی مدلهای چرخه بازار بیتکوین و معیارهای درون زنجیره ای.

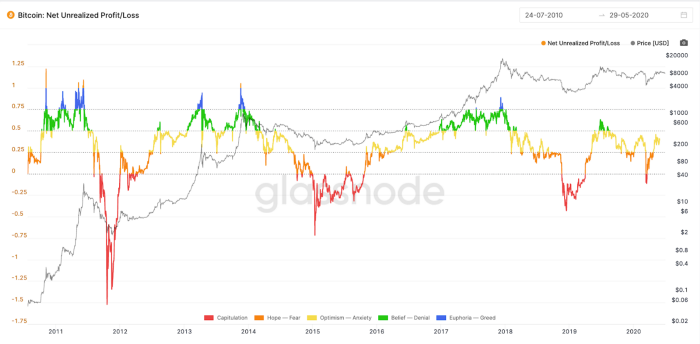

Glassnode

می توانید معیارهای درون زنجیرهای ساده را در Glassnode بررسی کنید و البته در صورت استفاده از طرح اشتراک رایگان، بعضی اندیکاتورها را با تأخیر مشاهده میکنید. برای دسترسی به اندیکاتورهای پیشرفته و دادههای سری زمانی با فواصل کمتر (مثل دادههای مربوط به بازههای ساعتی) باید اشتراک این پلتفرم را بخرید.

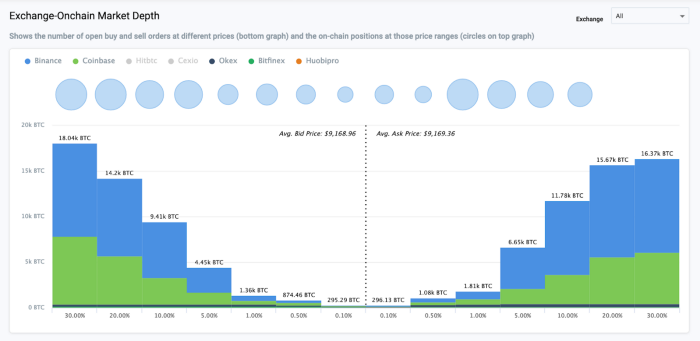

IntoTheBlock

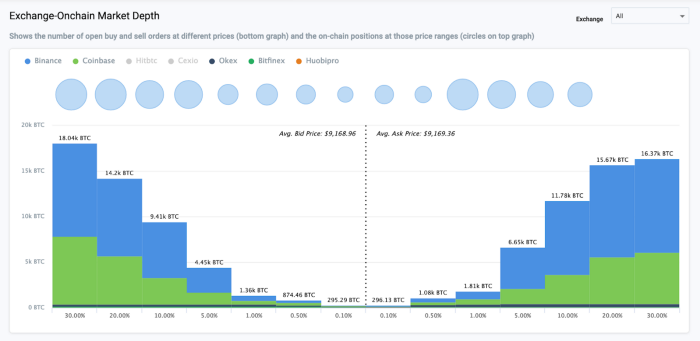

IntoTheBlock مجموعهای وسیع از ابزارهای تحلیلی دارد از جمله تحلیلهای درون زنجیرهای برای ارزهای دیجیتال مختلف و تحلیل جو بازار و دادههای دفتر ثبت سفارش.

Santiment/Sanbase

Santiment مجموعهای وسیع از معیارهای درون زنجیرهای، توضیحات و تصویرسازیها دارد. همچنین در این پلتفرم کارهای زیادی برای طراحی معیارهای درون زنجیرهای جدید و بهبود معیارهای قبلی صورت گرفته است.

این پلتفرم هم مثل اکثر پلتفرمهای ارائه دهنده دیتا، طرح عضویت رایگان و پرداختی دارد.

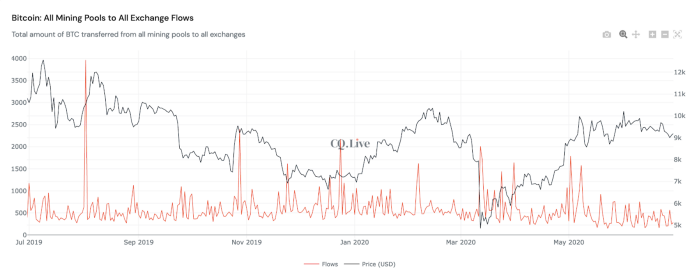

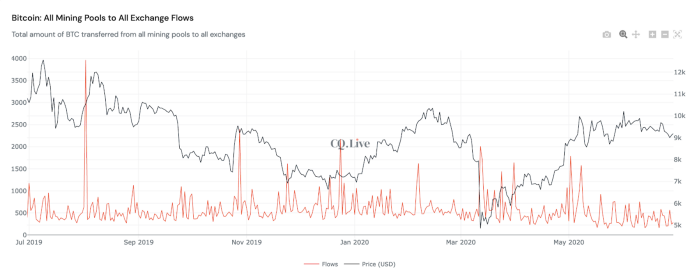

CQ.Live

CQ.Live جزء ابزارهایی است که هر تریدری باید از آن استفاده کند چون ابزار مفیدی برای تحلیل جریان موجودی در اکسچنجها، گردش ماینرها و گردش موجودی بین موجودیتهای مختلف است.

این وبسایت دادههایی درباره سایر معیارهای درون زنجیرهای مثل بیتکوین، اتریوم و استیبل کوینها ارائه میدهد.

محدودیتهای تحلیل درون زنجیرهای

با وجود امیدهایی که به تحلیلهای درون زنجیرهای وجود دارد، این طرحها هنوز در مراحل اولیه هستند و با توجه به محدودیت تاریخچه دادهها، ممکن است به مرور استفاده از آنها رشد و توسعه پیدا کند یا الگوهای جدیدی شناسایی شود که به ساختن معیارهای جدید منجر شوند.

مقایسه معیارهای درون زنجیرهای برای چند ارز مختلف مستلزم تفسیر دقیق است. همه بلاکچینها مثل هم نیستند مثلاً هدف بیتکوین تبدیل شدن به طلای دیجیتال بوده و بلاکچین اتریوم برای کاربردهای گسترده تری استفاده میشود. اما مجموعاً رشد و توسعه معیارهای درون زنجیرهای شاخص مثبتی است.

بعضی از محدودیتهای تحلیل درون زنجیرهای عبارتند از:

- تاریخچه دادههای موجود درباره بیتکوین کمتر از یک دهه است (و برای ارزهای دیجیتال جدید کمتر). بعضی از معیارها به مرور زمان قابلیت اطمینان خود را از دست میدهند یا اینکه ممکن است تفسیر آنها در اثر وجود دادههای متناقض تغییر کند.

- راهکارهای مقیاس پذیری لایه دوم (مثل شبکه لایتنینگ و سایدچینها برای بیتکوین یا پلاسما و zkRollups برای اتریوم) پتانسیل تغییر حجم تراکنشها را دارند و میتوانند باعث انحراف اندیکاتورهایی شوند که از توان عملیاتی درون زنجیرهای استفاده میکنند. برای در نظر گرفتن تغییرات فعالیت درون زنجیرهای، لازم است تفسیر این معیارها به مرور تغییر کند.

- ممکن است تحلیل درون زنجیرهای ارزش زیادی برای تریدرهای کوتاه مدت/اسکالپرها نداشته باشد چون سیگنالهای قابل استفاده برای چرخههای طولانی تر بازار را فراهم میکند. ممکن است برای تریدرهای کوتاه مدت دادههایی با جزئیات بیشتر مفید باشند که از طریق راه اندازی نود کامل یا ترکیب اطلاعات درون زنجیرهای مختلف با دادههای دفتر ثبت سفارش و تحلیل تکنیکال به دست میآیند. مثلاً میتوان پوزیشنهای درون زنجیرهای را با دادههای دفتر سفارش مقایسه کرد تا محدوده پشتیبانی و مقاومت شناسایی شود. سیگنالهای تکنیکال هم برای ورود به یک معامله بر اساس تحلیل بلاک چین مفید هستند.

![]() آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان

آدرس 1 : تهران، جردن، خیابان تندیس، روبروی سفارت عمان![]() آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6

آدرس 2 : تهران، جردن، نبش خیابان صانعی، برج امیرپرویز ، طبقه 6 ![]() تلفن تماس : 26230198

تلفن تماس : 26230198![]() ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر

ساعات پاسخگویی تلفنی :روزهای غیرتعطیل از 9 صبح الی 17 عصر ![]() حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید

حتما برای مراجعه حضوری از قبل هماهنگ بفرمایید